Учет процентов по вкладам в банках и отражение в «1С:Бухгалтерии 8»

Размещение организацией свободных денег на депозите – один из распространенных и удобных способов не только сохранить средства, но и немного их приумножить, получив проценты по вкладу. Как в этом случае следует отражать эти операции в бухгалтерском учете, и какие особенности могут возникнуть при налогообложении процентов?

Отражение депозита в бухгалтерском учете

Существует два варианта отражения депозита в бухгалтерском счете, и организация, по сути, может выбрать любой из них. Если руководствоваться планом счетов, утв. приказом Минфина РФ от 31.10.2000 № 94н, то для отражения денежных средств на депозитных счетах следует использовать счет 55 «Специальные счета в банках».

На субсчете 55-3 «Депозитные счета» учитывается движение средств, вложенных организацией в банковские и другие вклады. В комментариях к данному счету говорится, что перечисление денежных средств во вклады отражается организацией по дебету счета 55 «Специальные счета в банках» в корреспонденции со счетом 51 «Расчетные счета» или 52 «Валютные счета». При возврате кредитной организацией сумм вкладов в учете организации производятся обратные записи. При этом аналитический учет по субсчету 55-3 «Депозитные счета» должен вестись по каждому вкладу.

Если же руководствоваться ПБУ 19/02 «Учет финансовых вложений», утв. приказом Минфина России от 10.12.2002 № 126н, то депозитные вклады в кредитных организациях относятся к финансовым вложениям организации, для отражения которых предусмотрен другой счет – 58 «Финансовые вложения».

Таким образом, выбор за компанией: какой счет она решит применять в данной ситуации, такой и должен использоваться в работе. Главное – закрепить выбранный счет в своем плане счетов, прилагаемом к учетной политике для целей бухгалтерского учета.

Доход в виде процентов в бухгалтерском учете

Доход в виде процентов по договорам банковского вклада образует в бухгалтерском учете прочий доход (п. 34 ПБУ 19/02 «Финансовые вложения», п. 7, 16 ПБУ 9/99 «Доходы организации»), а в налоговом учете – внереализационный доход организации (п. 6 ст. 250 НК РФ).

Теперь о том, в какой момент нужно показывать в доходах сумму процентов. Сначала разберем вопрос с позиции бухгалтерского учета. Итак, в п. 16 ПБУ 9/99 сказано, что для целей бухгалтерского учета проценты начисляются за каждый истекший отчетный период в соответствии с условиями договора. Тут возникает вопрос: что считать отчетным периодом в этих целях?

Понятие отчетного периода применительно к ПБУ 9/99 не определено. Но есть общее определение отчетного периода как периода, за который составляется отчетность. Учитывая, что для большинства компаний нет обязанности по составлению промежуточной отчетности, отчетным периодом для многих является календарный год. Получается, что внутри календарного года начисление процентов можно отражать так, как это предусмотрено договором. Например, начисление процентов по договору может быть предусмотрено не на последнее число каждого месяца, а, например, 10-го числа следующего месяца. Выходит, организация может отражать проценты не на конец текущего месяца, а на 10-е число следующего месяца?

Если руководствоваться буквальной трактовкой п. 16 ПБУ 9/99, то да. Однако общепринятой практикой является равномерное ежемесячное отражение начисленных процентов в составе доходов – на конец каждого месяца.

В письме Минфина РФ от 24.01.2011 № 07-02-18/01 указано, что проценты по займам (а их учет схож с процентами по вкладам) нужно отражать в составе прочих доходов равномерно в течение срока действия договора. Логичным в такой ситуации выглядит начисление процентов ежемесячно, что позволит выполнить рекомендации Минфина в приведенном письме, которое адресовано аудиторским организациям, а, значит, на него должны ориентироваться все проверяющие инстанции. Также такой порядок позволит избежать возникновения разниц между бухгалтерским и налоговым учетом.

При этом данный порядок начисления процентов, согласно ПБУ 1/2008, следует закрепить в учетной политике. Таким образом, рекомендуется закрепить в учетной политике ежемесячное начисление процентов в бухучете и отражать их начисление ежемесячно – на конец каждого месяца.

И еще один момент: если начисленные проценты по условиям договора увеличивают сумму депозита (т.е. капитализируются), то их нужно присоединять к сумме вклада, и проценты каждый раз нужно рассчитывать с ежемесячно увеличивающейся суммы. При этом сами проценты следует отражать по дебету того же счета, на котором учтен депозит (п. 2 ПБУ 19/02). Если же в договоре такого условия нет, то проценты следует отражать по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» как дебиторскую задолженность банка по выплате процентов.

В налоговом учете порядок отнесения в состав внереализационных доходов процентов зависит от того, какой метод учета компания применяет. У компаний, определяющих доходы и расходы методом начисления, дата признания процентов по депозитному вкладу зависит от того, на какой срок заключен договор. А именно:

- по договорам, которые действуют дольше одного отчетного (налогового) периода, проценты отражают в последний день каждого месяца отчетного (налогового) периода, а в месяце, когда договор прекратил действие (в том числе при досрочном расторжении), – на дату прекращения договора;

- по договорам, срок действия которых меньше одного отчетного периода, проценты отражают в день прекращения договора банковского вклада.

Такой порядок следует из п. 1, 6 ст. 271, п. 3, 4 ст. 328 НК РФ и дополнительно пояснен в письме Минфина России от 20.09.2013 № 03-03-06/4/39056.

При этом совершенно не важно, как в договоре будет прописано условие о сроках выплаты процентов (даже если они капитализируются и выплачиваются единовременно при возврате вклада), признавать в налоговом учете их нужно ежемесячно, если договор действует дольше одного отчетного (налогового) периода.

А вот если компания применяет кассовый метод при исчислении налога на прибыль или «упрощенку», то проценты нужно включать в доход в день получения процентов или присоединения к сумме основного вклада в случае их капитализации.

Уменьшение ставки по вкладу в связи с досрочным расторжением договора

Иногда в договоре банковского вклада может быть предусмотрено, что в случае досрочного расторжения договора ставка для начисления процентов становится меньше. И если фирма, применяющая метод начисления, расторгает договор раньше срока, то получается, что в состав доходов она отнесет сумму процентов в большем размере, чем фактически получит.

Такая ситуация однозначно требует корректировки, но у вкладчиков параллельно может возникнуть вопрос: имеет ли право организация до отчетного периода, в котором истекает срок действия договора, признавать доход для целей исчисления налога на прибыль исходя из пониженной процентной ставки, а в указанном отчетном периоде признать оставшуюся часть дохода, рассчитанного по основной процентной ставке согласно договору?

Минфин России в письме от 19.12.2012 № 03-03-06/1/663 не разрешает так делать. Чиновники считают, что доходы подлежат отражению исходя из процентной ставки, применяемой ко всему сроку действия договора банковского вклада, а не из процентной ставки, применяемой в случае наступления дополнительных условий, например, досрочного расторжения такого договора.

Таким образом, проценты должны включаться в доход исходя из основной ставки. А что тогда делать с ранее начисленными процентами в случае досрочного расторжения, в результате которого ставка становится меньше? Очевидно, что следует провести корректировки.

Если начисление процентов и расторжение договора произошли в рамках одного налогового периода (т.е. календарного года), то откорректировать доходы труда не составит. Если же часть процентов была отражена в прошлом налоговом периоде, то в этом случае два варианта. Первый – подать уточненную декларацию по налогу на прибыль, уменьшив сумму налога (ст. 81 НК РФ). Второй – сделать корректировки в текущем году путем отражения в составе внереализационных расходов убытков прошлых налоговых периодов, выявленных в текущем отчетном (налоговом) периоде (п. 1 ст. 54 НК РФ, подп. 1 п. 2 ст. 265 НК РФ, письма Минфина РФ от 25.09.2009 № 03-03-06/2/179, от 20.01.2014 № 03-03-06/2/1393).

Учет депозитов и процентов по депозитам в «1С:Бухгалтерии 8»

В «1С:Бухгалтерии 8» редакции 3.0 для учета движения средств в валюте Российской Федерации и в иностранных валютах, вложенных организацией в банковские и другие вклады, предназначены счета 55.03 «Депозитные счета» и 55.23 «Депозитные счета (в валюте)».

При необходимости можно использовать и счет 58 «Финансовые вложения», создав для учета депозитов отдельный субсчет.

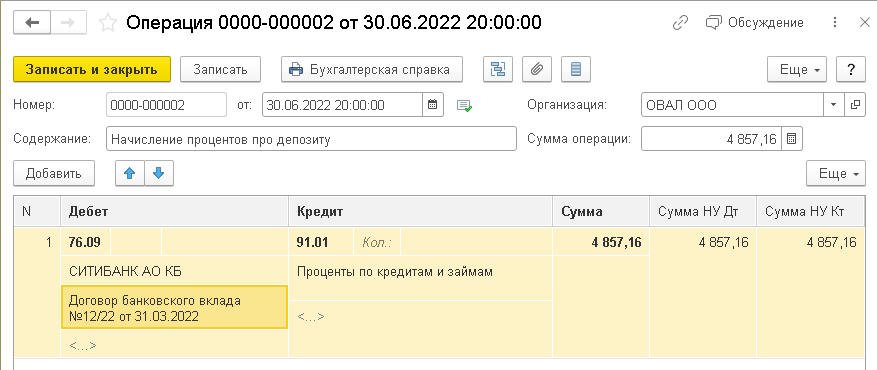

Начисление процентов по кредитам, займам и депозитам в программе не автоматизировано, такие операции следует отражать вручную документом Операция (рис. 1).

Рис. 1. Начисление процентов по депозиту (без капитализации)

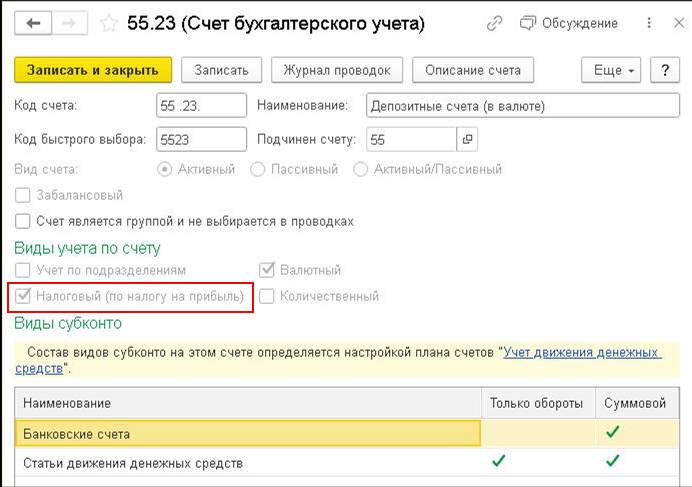

Начиная с версии 3.0.112 в «1С:Бухгалтерии 8» добавлен признак налогового учета для счета 55.23 (рис. 2).

Рис. 2. Депозитные счета (в валюте)

Это позволяет автоматически переоценивать счет 55.23 в соответствии с новыми правилами признания курсовых разниц для целей налогообложения прибыли (Федеральный закон от 26.03.2022 № 67-ФЗ).

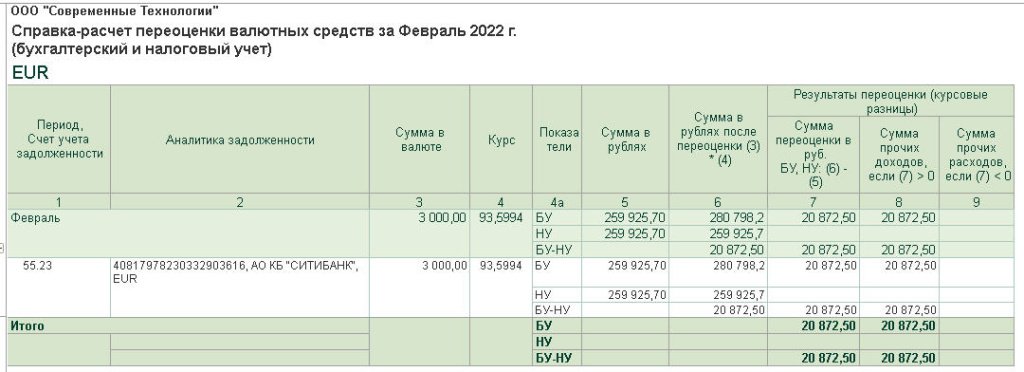

Результаты переоценки валютных депозитов учитываются в конце месяца при выполнении регламентной операции Переоценка валютных средств, входящей в обработку Закрытие месяца и отражаются в Справке-расчете переоценки валютных средств (рис. 3).

Рис. 3. Справка-расчет переоценки денежных средств, учтенных на валютном депозите

https://buh.ru/articles/uchet-protsentov-po-vkladam-v-bankakh-i-otrazhenie-v-1s-bukhgalterii-8.html