Калькулятор ипотеки онлайн: как рассчитать ежемесячный платеж по кредиту для покупки недвижимости

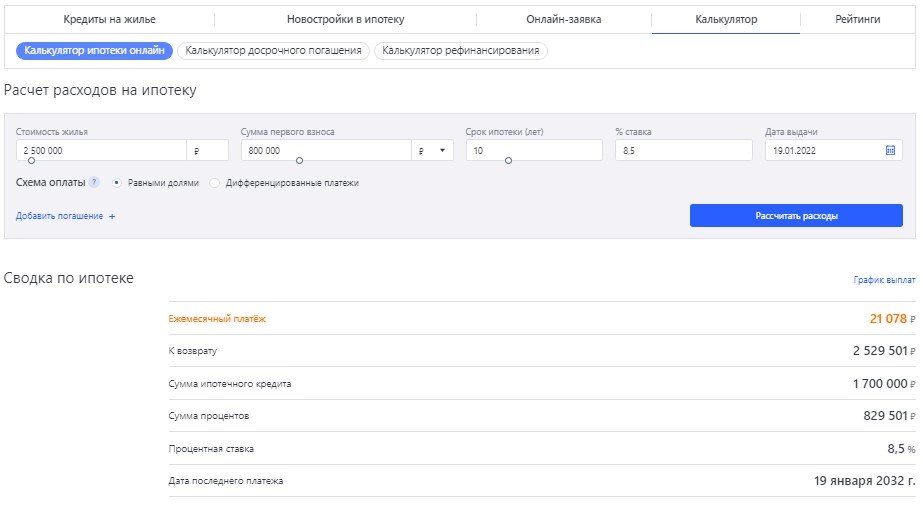

С помощью ипотечного калькулятора заемщик может заранее просчитать размер ежемесячного платежа и сумму, которую ему нужно будет вернуть банку в случае одобрения ипотеки.

Рассказываем, как работает калькулятор ипотечного кредита, какие параметры нужно в нем указать и что может влиять на сумму, которую нужно будет заплатить банку.

Зачем нужен ипотечный калькулятор

Калькулятор ипотеки помогает рассчитать сумму ежемесячного платежа с учетом основных параметров кредитования.

Онлайн-калькуляторы бывают разными:

- общие калькуляторы. Они определяют условия погашения с учетом обобщенных условий банков, действующих в настоящее время. Расчетные данные, полученные при их использовании, будут приблизительными;

- калькуляторы, размещенные на сайте финансовой организации, куда заемщик будет обращаться для получения кредита. По ним можно более точно узнать процент по кредиту и рассчитать сумму ежемесячного платежа.

Процентная ставка по ипотеке

Это важный параметр расчета ипотеки. Он показывает, сколько процентов в год заемщик будет платить за использование средств банка. Процентную ставку нельзя выбрать — она зависит от условий банка, суммы кредита, величины первоначального взноса, типа приобретаемого объекта, участия заемщика в государственных программах и других факторов.

Если ставка установлена фиксированная, она не изменяется на протяжении всего периода погашения кредита. Плавающую ставку рассчитывают по формуле, указанной в договоре. Обычно при расчете берут за основу постоянную ставку банка и другую величину – рыночный индикатор, который может изменяться.

Аннуитетный и дифференцированный платеж

При погашении ипотеки применяют такие платежи:

- аннуитетный — его используют в большинстве случаев. Величина ежемесячного платежа в течение всего периода погашения будет одинаковой;

- дифференцированный. Ежемесячные платежи по кредиту отличаются. В самом начале погашения они максимальные и постепенно уменьшаются до момента его полной выплаты.

Как пользоваться калькулятором ипотечного кредита — что нужно сделать для расчета

Пользоваться калькулятором легко — достаточно выбрать необходимые параметры из условий, которые предлагает программа.

Указать цель кредита

Заявитель указывает, на что он намерен потратить средства банка в случае одобрения кредита. Это может быть:

- покупка жилья на вторичном рынке;

- приобретение новостройки;

- покупка жилья по договору долевого участия;

- приобретение земельного участка с домом или без него.

Пользователю могут быть доступны и другие опции, например, рефинансирование. Это получение одного ипотечного кредита для погашения другого. Рефинансирование проводится путем оформления ссуды в том же банке, где взят первоначальный кредит, или в другом. Чаще всего рефинансирование используют, когда есть программы, которые позволяют снизить процент по кредиту или погасить его на более выгодных для заемщика условиях.

Кроме основных условий при выборе цели кредитования в калькуляторе можно указать и особый вид ипотечного кредитования. Это может быть дальневосточная ипотека, сельская ипотека, военная ипотека.

Указать стоимость недвижимости

Не обязательно перед тем, как пользоваться калькулятором, искать объект, который будет приобретаться за кредитные средства, узнавать его точную стоимость. Достаточно указать приблизительную сумму, которую заявитель хочет потратить на покупку жилья.

Определить сумму первоначального взноса

Нужно указать сумму, которую заемщик готов заплатить в качестве первоначального взноса. От того, сколько будет внесено средств, зависит размер суммы, которую нужно будет взять в банке. Еще банк может устанавливать пороговое значение первоначального взноса, при котором ставка по кредиту будет меньше. Например, она может уменьшаться на 0,5% при условии, что заемщик готов сразу погасить от 20% и более стоимости объекта недвижимости.

Если есть намерение использовать в качестве первоначального взноса материнский капитал, его сумму не нужно указывать как первоначальный взнос. Изначально кредит будет рассчитан без учета материнского капитала. Только после того, как средства будут перечислены в банк, условия кредитования будут изменены.

Указать срок ипотеки

Срок ипотеки влияет на сумму ежемесячного платежа — чем больше период погашения кредита, тем меньше будет ежемесячный платеж. Но чем дольше будет возвращаться кредит, тем больше придется заплатить банку за использование его средств — выбирая более длительный срок кредитования, заемщик в итоге переплачивает больше. В сети есть специальные калькуляторы переплаты по ипотеке. По ним можно определить сумму переплаты при разных условиях и выбрать выгодный вариант.

В указании срока выплаты ссуды есть важный момент: банк не обязательно одобрит кредит на такой период. Это может быть связано с небольшим доходом заемщика и невозможностью перечислять определенную сумму в месяц. То, какая часть дохода должна уходить на погашение кредита, заемщик может определить самостоятельно, но в большинстве случаев одобряют такой срок, при котором ежемесячная сумма платежей не будет превышать 40-60% от его дохода.

Что влияет на процентную ставку и решение банка по заявке покупателя недвижимости

Когда заявитель обращается в финансовую организацию для расчета ипотеки и оформления кредита, сумма ежемесячного платежа, процентная ставка и другие условия кредитования могут изменяться под влиянием нескольких факторов.

Кредитный рейтинг

Кредитный рейтинг — это показатель, выражаемый в баллах, который характеризует клиента банковской организации как надежного заемщика. Оценка надежности формируется на основании информации, которая содержится в его кредитной истории. Чем будет выше балл, тем более надежным считается заемщик. На величину рейтинга могут влиять такие факторы:

- Возраст кредитной истории заемщика — чем он выше, тем лучше. Например, если заемщик начал брать кредиты меньше года назад, у него будет меньше баллов, чем у того, кто уже 10 лет оформляет ссуды. Если человек никогда не оформлял займов, у него будет мало баллов, потому что банк не может оценить его надежность.

- Количество запросов на проверку кредитной истории. Это может свидетельствовать о количестве обращений заемщика в другие организации для получения кредитов. При большом количестве запросов за короткий промежуток времени рейтинг может снижаться.

- Присутствие просрочек по кредиту. Учитывается количество просрочек, их частота, длительность. Снижать рейтинг могут даже небольшие просрочки — на 1 или 2 дня.

- Долговая нагрузка. Она характеризует количество кредитов, которое в настоящий момент времени открыто у заемщика. Чем больше оформлено займов, тем меньше у заемщика будет рейтинг.

Кредитный потенциал

Кредитный потенциал — это максимальный ежемесячный платеж, который заемщик способен погашать. При расчете потенциала учитывают не только будущий кредит, который клиент банка собирается взять. Он определяется с учетом всей кредитной нагрузки, которая в данный момент лежит на заемщике.

Некоторые банковские организации предоставляют услугу по определению кредитного потенциала. При расчете такого показателя во внимание будут приниматься доход заявителя, его супруга или супруги, текущая кредитная нагрузка на семью. Кроме общего показателя при расчете банк может сразу дать предложение потребительских кредитов, ипотеки, автокредита и других видов займов с условиями погашения.

Где заемщик получает зарплату

Если заявитель получает заработную плату в банке, где оформляется кредит, он может рассчитывать на меньший процент по ипотеке. Например некоторые финансовые организации готовы одобрить ипотеку со ставкой на 0,3% ниже для зарплатных клиентов.

Где будет приобретаться объект недвижимости

При покупке дома или квартиры из базы банка или у агентства недвижимости, которое выступает партнером банковской организации, процентная ставка может снижаться. Это может быть разница в 0,3-0,7% от ставки при покупке объекта, выбранного самостоятельно. Скидку можно получить, приобретая квартиру в новостройке или заключая договор долевого участия в строительстве с застройщиком, который тоже выступает партнером банка.

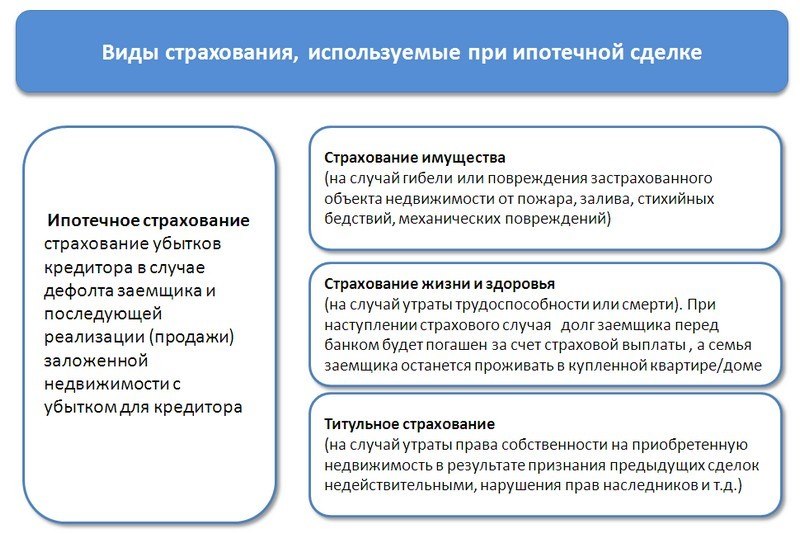

Какая страховка будет оформлена на недвижимость

При оформлении ипотеки заемщик обязательно страхует недвижимость. Такая страховка покрывает риск причинения ущерба залоговому имуществу. Если он будет полностью разрушен или ему будет причинен ущерб, снижающий стоимость, страховая компания выплатит деньги. Это может быть в случае пожара, затопления.

Кроме обязательного страхования есть и добровольное. Например, это страхование титула, когда предусматривается риск появления третьих лиц, претендующих на право собственности объекта. Или страхование жизни и здоровья заемщика. Если заемщик оформляет дополнительную страховку, он может рассчитывать на снижение процентной ставки. Какой будет ставка в случае использования добровольного страхования, зависит от условий банка.

Налоговый вычет при оформлении ипотечного кредита

Налоговый вычет — это деньги, которые покупатель квартиры может получить от государства после приобретения жилья. Налоговый вычет доступен гражданам России, которые официально работают, и с дохода которых в бюджет перечисляется налог на доход.

Вернуть можно 13% от потраченной суммы, но есть ограничение — за покупку квартиры выплатят не больше 260 тыс. рублей. Отдельно налоговый вычет положен и за оплату процентов банку при использовании кредитных средств. Максимальная сумма вычета по ипотеке — 390 тыс рублей. Всего один заемщик может получить 650 тыс рублей. Если жилье покупают муж и жена, каждый из них может использовать право получения налогового вычета. В таком случае можно вернуть в 2 раза больше — 1,3 млн рублей.

Налоговый вычет не используется в ипотечном калькуляторе, но его стоит учитывать, определяя для себя возможность оформления ипотеки на определенную сумму.

Кто может подать заявку на ипотеку

Заявителем на оформление ипотечного кредита может быть гражданин России, имеющий постоянную регистрацию на территории Российской Федерации. Дополнительные требования к заемщикам такие:

- наличие стабильного дохода;

- определенный общий стаж работы и стаж работы на последнем месте работы;

- соответствие требованиям банка по минимальному возрасту при направлении заявки и максимальному возрасту при погашении ипотечного кредита.

Более точные требования к заемщикам и перечень документов, которые потребуются при получении ипотеки, можно узнать в банке, где будет оформляться кредит.

https://www.mirkvartir.ru/journal/assistant/2021/12/27/kalkulyator-ipoteki/