Почему застройщики дают льготную ставку по ипотеке

Ставка «под 0%» вызвала ажиотаж на первичном рынке жилья: в 2022 году две из трех ипотек были субсидированными.

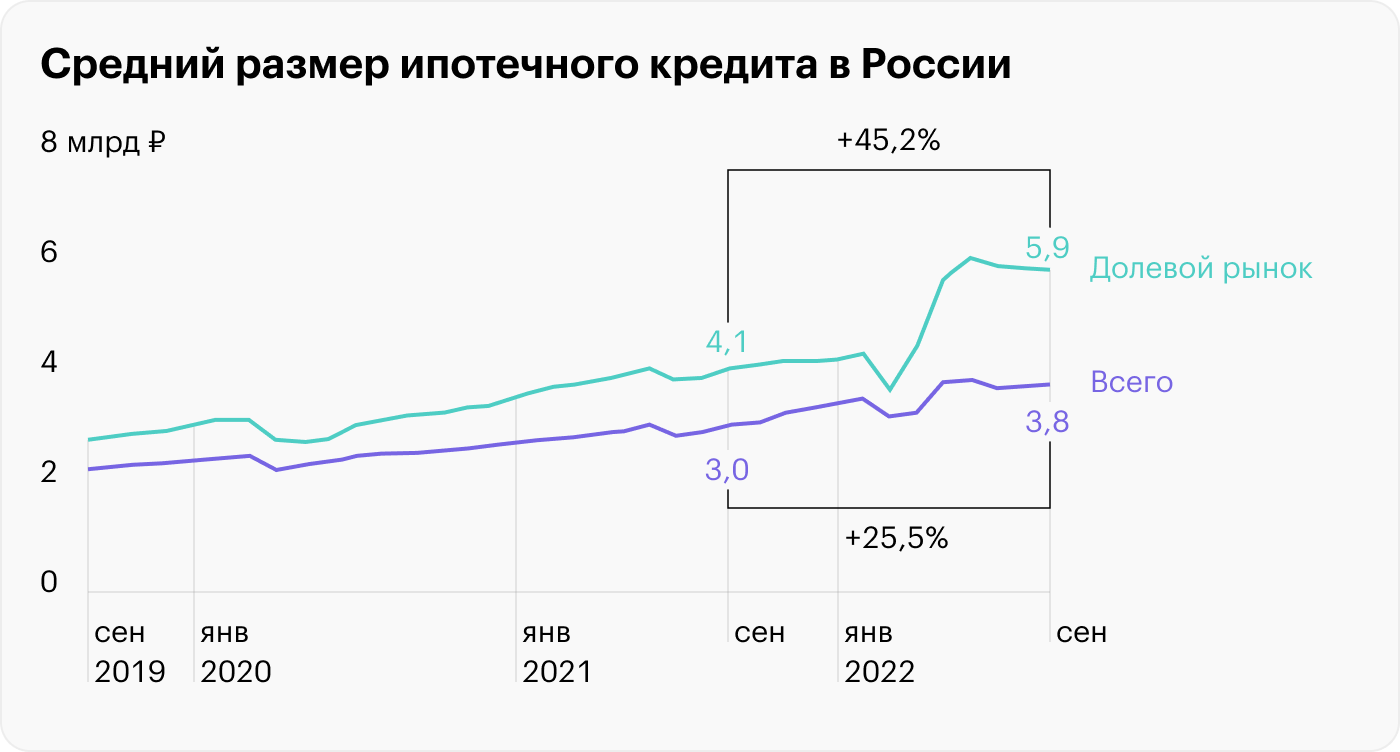

Такую ипотеку выдавали по сверхнизким ставкам, например 0,1%, но при этом к стоимости квартиры добавляли 20—30% . В результате и без того высокие цены на жилье подскочили, как и средний размер выдаваемых кредитов на рынке новостроек: 5,6 млн рублей в сентябре 2022 года. Это на 45,2% выше, чем годом ранее.

Такая ситуация вызвала опасения у ЦБ, и с 2023 года субсидированные ставки взяли под жесткий контроль. Например, Сбер перестал принимать заявки со ставками ниже 3%.

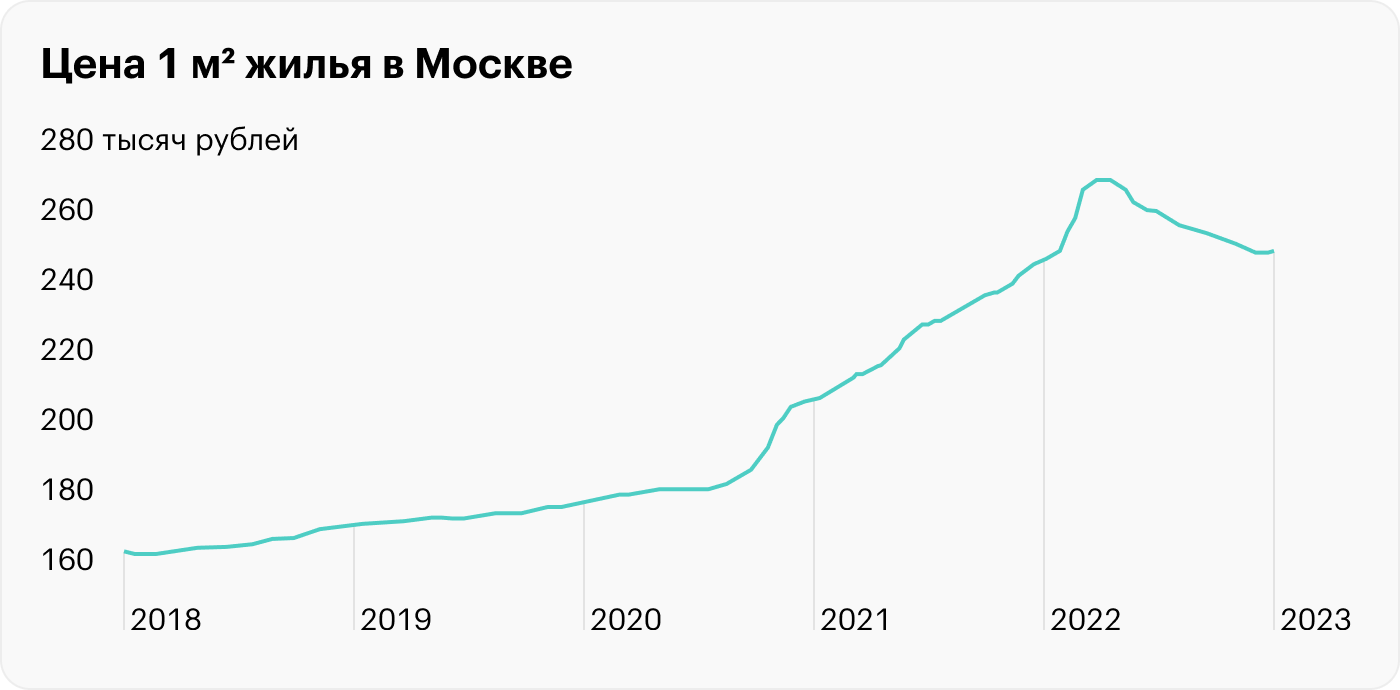

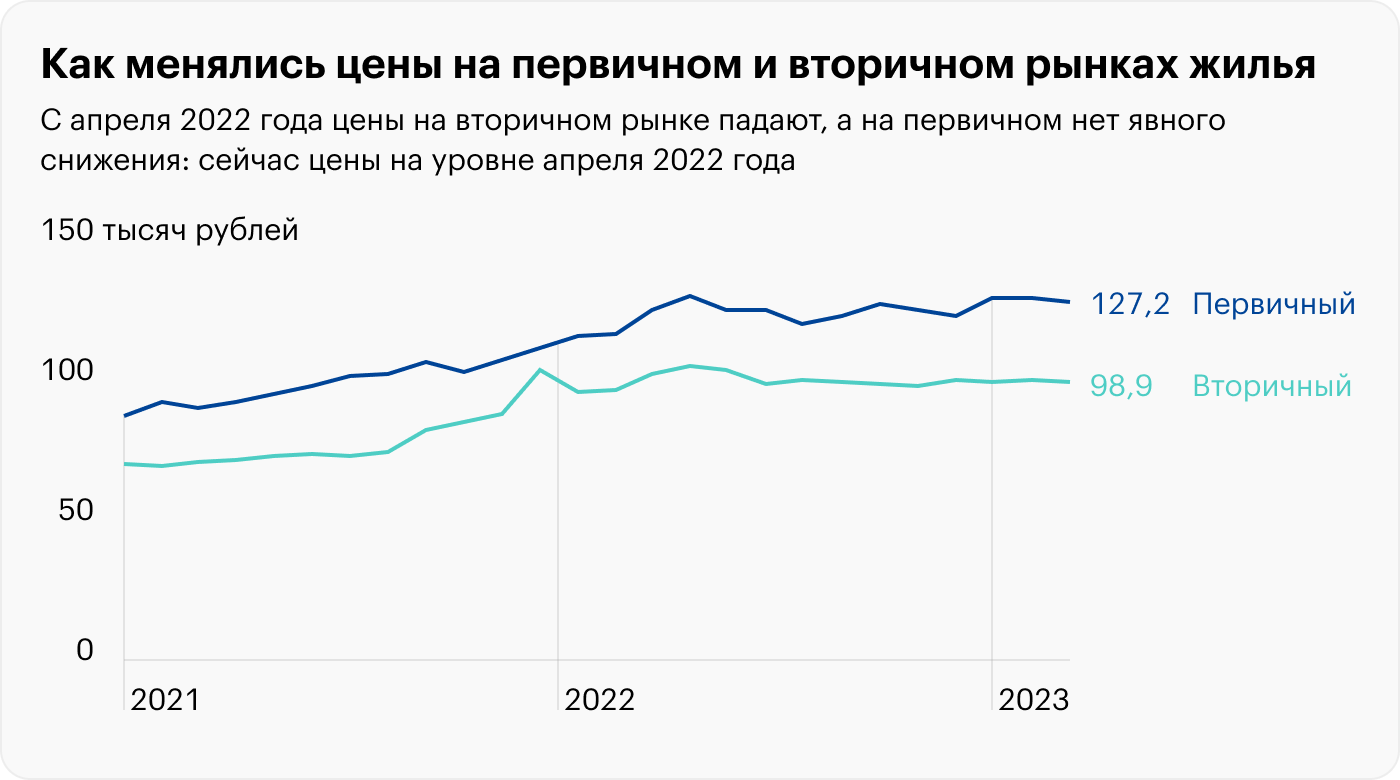

В 2020—2021 цены и так выросли в полтора-два раза, а в 2022 году подоспели субсидированные ставки, которые фактически раздули на рынке пузырь. Источник: irn.ru

Размер среднего ипотечного кредита на долевом рынке сильно вырос вслед за ростом цен на квартиры и искусственным завышением цены на 20—30% при субсидированной ставке. Источник: Банк России

Рассказываем, откуда взялась ипотека от застройщика и кому на самом деле она выгодна.

Что такое субсидированная ипотека

Ипотека от застройщика — это кредит по заниженной ставке, который банки выдают в партнерстве с застройщиками. При этом девелопер компенсирует банку часть недополученной прибыли от низких процентов. Эта компенсация происходит в том числе из кармана покупателя, так как к цене квартиры делают надбавку: обычно 5—30% в зависимости от степени занижения ставки.

Тем не менее программа стимулирует потребительский интерес: для покупателя это возможность взять кредит по околонулевой ставке и с низкими ежемесячными платежами. Если выплачивать постепенно, такой кредит не нагружает карман, в отличие от обычных кредитов и льготных программ. Например, финансируемая государством семейная ипотека идет по ставке 5—6% годовых, и ежемесячный платеж по ней будет примерно в два раза выше.

- Допустим, Иван занял у банка 8 000 000 ₽ на 30 лет. При ставке 0,1% ежемесячный платеж будет 22 560 ₽, а за весь срок переплата по процентам — 120 900 ₽. При ставке 5,7% — 46 430 ₽, а переплата — около 8 700 000 ₽, то есть больше, чем брали в долг.

Цены на жилье с каждым годом растут, и людям сложнее накопить на квартиру. Поэтому ипотеки, в том числе субсидированные, пользуются большим спросом. По данным «Циана», до 82% продаж недвижимости приходятся на ипотеку.

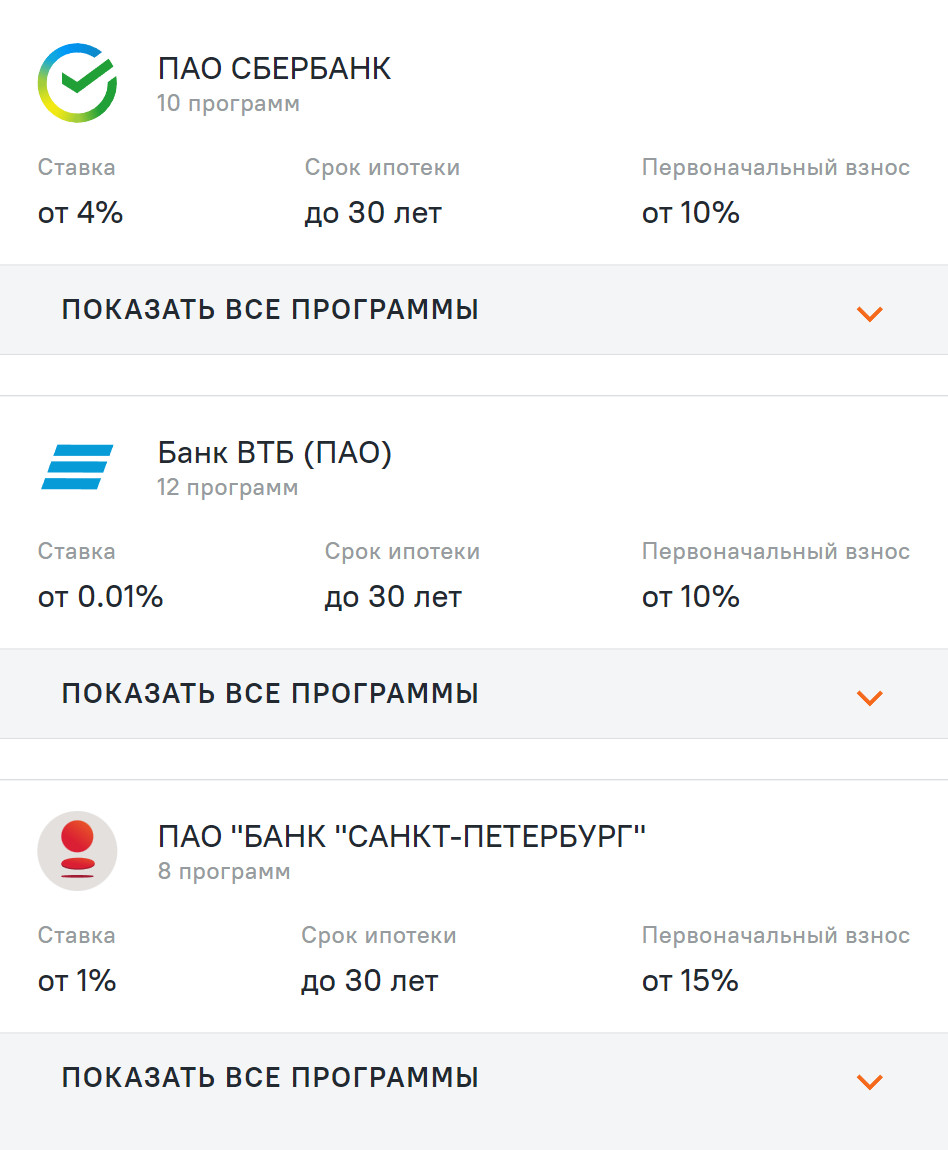

Пример субсидированных ипотек: застройщик «КВС» предлагает минимальную ставку 0,01% в партнерстве с банком ВТБ, ставку 1% с банком «Санкт-Петербург», а с крупнейшим кредитором — Сбером — ставку от 4% соответственно. Источник: kvsspb.ru

Плюсы и минусы субсидированной ипотеки. Перечислю преимущества:

- Это выгодно как инвестиция, ведь можно взять в долг крупную сумму по низкой ставке. Получается своего рода рассрочка на 20—30 лет. При этом ежемесячный платеж с каждым годом будет обесцениваться за счет инфляции, которая только в 2022 году официально составила 11,94%.

- Выгодно людям с небольшим доходом — в ежемесячный платеж не входят проценты, и он посильный.

- Итоговая переплата по процентам в разы меньше: в примере выше — 120 000 ₽ против 8 700 000 ₽.

- Такую ипотеку из-за небольшого ежемесячного платежа могут получить и те, кто сейчас снимает жилье: с низкими выплатами можно продолжать арендовать жилье в ожидании сдачи объекта.

Минусы тоже есть:

- Жилье покупается по завышенной цене, и неизвестно, когда стоимость квартиры станет рыночной. Это может занять годы.

- Если срочно понадобятся деньги, продавать квартиру придется по актуальным ценам — с минимальной прибылью или в убыток.

- Ипотека будет висеть 20—30 лет , что может давить психологически. Досрочно гасить субсидированную ипотеку невыгодно, так как уже переплатили — как бы выплатили проценты предварительно. Поэтому свободные деньги лучше держать на депозите под 7—8% .

- Застройщики часто предлагают субсидированную ставку по не самым ликвидным объектам. Такая программа позволяет привлечь внимание и повысить продажи.

- Минимальный взнос обычно выше стандартной ипотеки — от 15%, чаще от 20%. При обычной или льготной ипотеке можно вносить от 10%.

- Снижается налоговый вычет. По ипотечному кредиту государство возвращает 13% от выплаченных процентов, но не более 390 000 ₽. В случае с околонулевой ставкой вычет будет мизерным.

Рассылка Т—Ж о квартирах и домах

Лайфхаки о покупке, ремонте и съеме жилья — в вашей почте раз в две недели. Бесплатно

Подписаться

Подписываясь, вы принимаете условия передачи данных и политику конфиденциальности

Почему застройщики субсидируют ипотеку

Вот некоторые из причин, почему появились субсидированные программы.

Падение спроса на жилье. В 2020 году государство запустило программы господдержки. Из-за этого новостройки выросли в цене и стали дороже вторичного жилья. Чтобы после скачка цен спрос на новостройки не упал, застройщики стали подогревать его субсидированными программами.

Но вторичное жилье — это готовое жилье, в которое можно въехать и жить, тогда как новостройку нужно еще ждать. Постепенно рынок скорректировался, и вторичное жилье стало возвращать свои позиции.

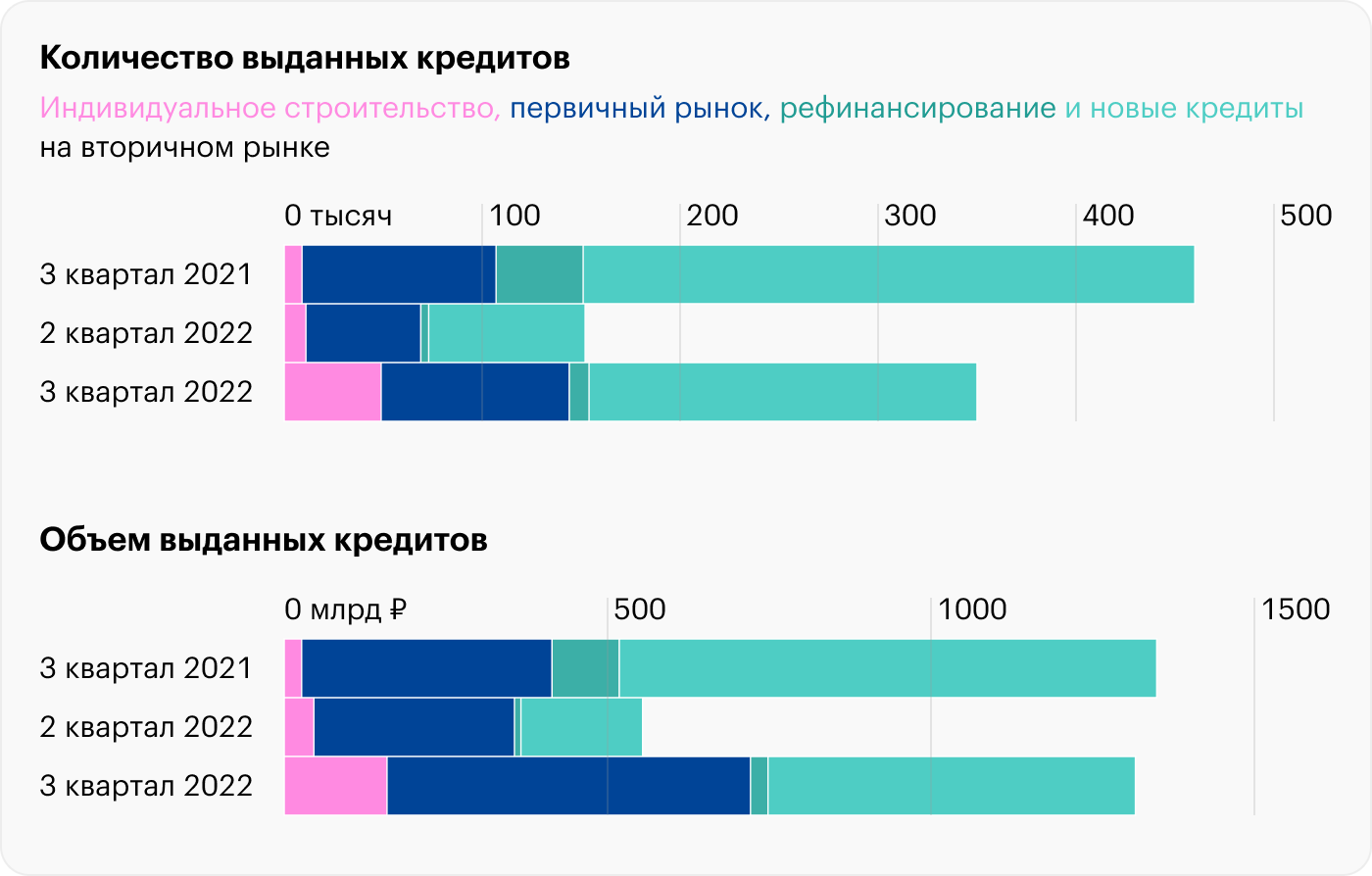

Аналитический отчет «Дом-рф» за третий квартал 2022 года

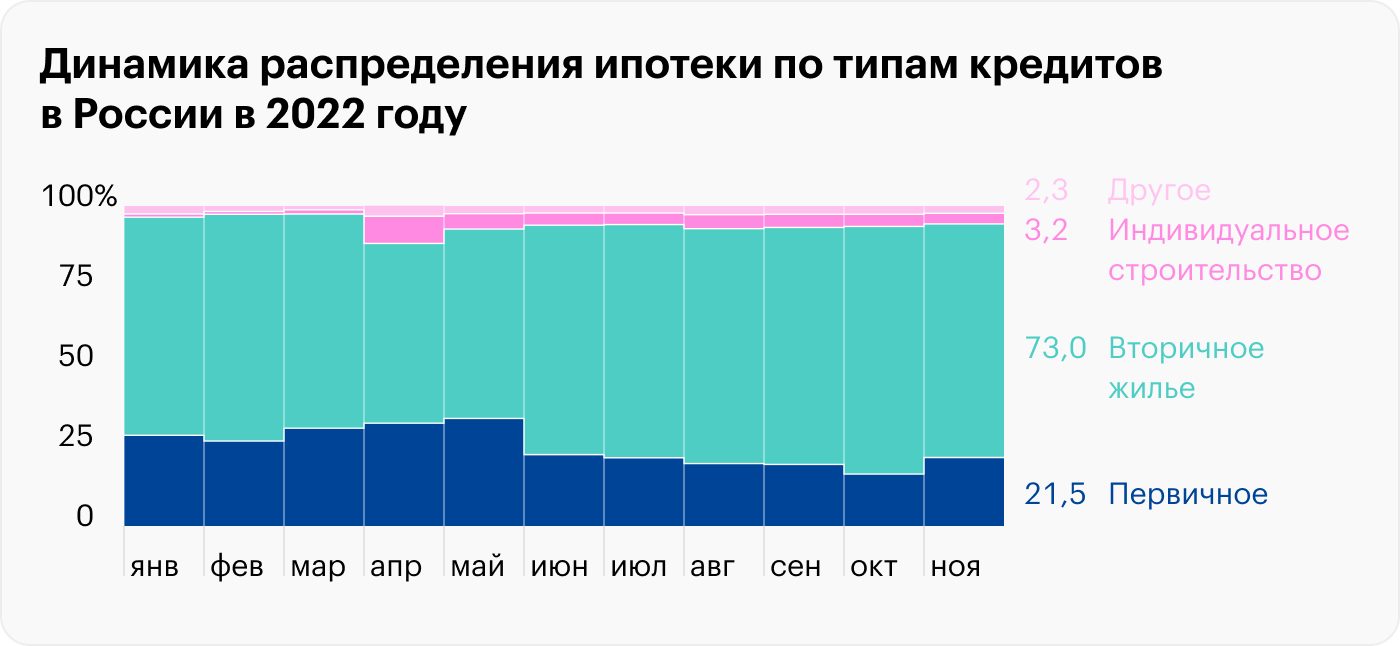

Так, в третьем квартале 2022 года ипотечных сделок со вторичкой уже было 74% от общего числа ипотек, тогда как на новостройки пришлось только 20%. Похожую динамику отражает отчет «Дом-рф» — более 50% ипотек в стране приходится на вторичный рынок.

Инвестиционная привлекательность первички тоже снизилась. Годовая доходность от сдачи в аренду однокомнатной квартиры в Москве опустилась с 5,5 до 4,9% в третьем квартале 2022 года. Еще больше упала доходность по двухкомнатным квартирам — с 7,1% в октябре 2021 года до 5,5% в октябре 2022 года.

Получается, что даже банковские вклады сейчас выгоднее. В марте 2023 года средняя ставка по депозитам — около 7,9%.

Доля ипотек на вторичном рынке в 2022 году была 68—75%, хотя опускалась до 56—59% в феврале из-за скачка ключевой ставки до 20%. Источник: blog.domclick.ru

В третьем квартале 2022 года крупнейшие банки выдали 350 тысяч ипотечных кредитов, из которых 196 тысяч — 56% — пришлось на вторичный рынок. Только 95 тысяч займов — около 27% — первичное жилье

Расширение списка льготных программ. Есть много льготных ипотечных программ, которые субсидирует государство. Они действуют как для новостроек, так и для вторички. Еще они распространяются на другие виды недвижимости, например на загородное жилье. А с 1 июня 2022 года можно взять льготную ипотеку на строительство дома.

Льготные программы расширяются с каждым годом. Так, семейная ипотека появилась в 2018 году и работала только для клиентов со вторым или последующим ребенком 2018 года рождения и младше. В 2023 году правительство расширило программу, в ней могут участвовать семьи, в которых:

- Двое или более несовершеннолетних детей, при этом не имеет значения их год рождения.

- Родился единственный ребенок после 1 января 2018 года.

Кратко напомню основные льготные программы, субсидированные государством:

- семейная ипотека по ставке до 6%;

- льготная ипотека — сейчас ее выдают по ставке до 8%;

- сельская ипотека — до 3%;

- ипотека для сотрудников ИТ-компаний по ставке до 5%.

Как субсидированная ипотека повлияла на рынок

Вот некоторые из последствий.

Низкие ставки по ипотеке. Сейчас у заемщиков широкий выбор ипотечных программ с минимальными ставками: например, готовый дом можно купить под 3% по сельской ипотеке, а новостройку с семейной ипотекой — под 4%. Все это субсидированные ипотеки.

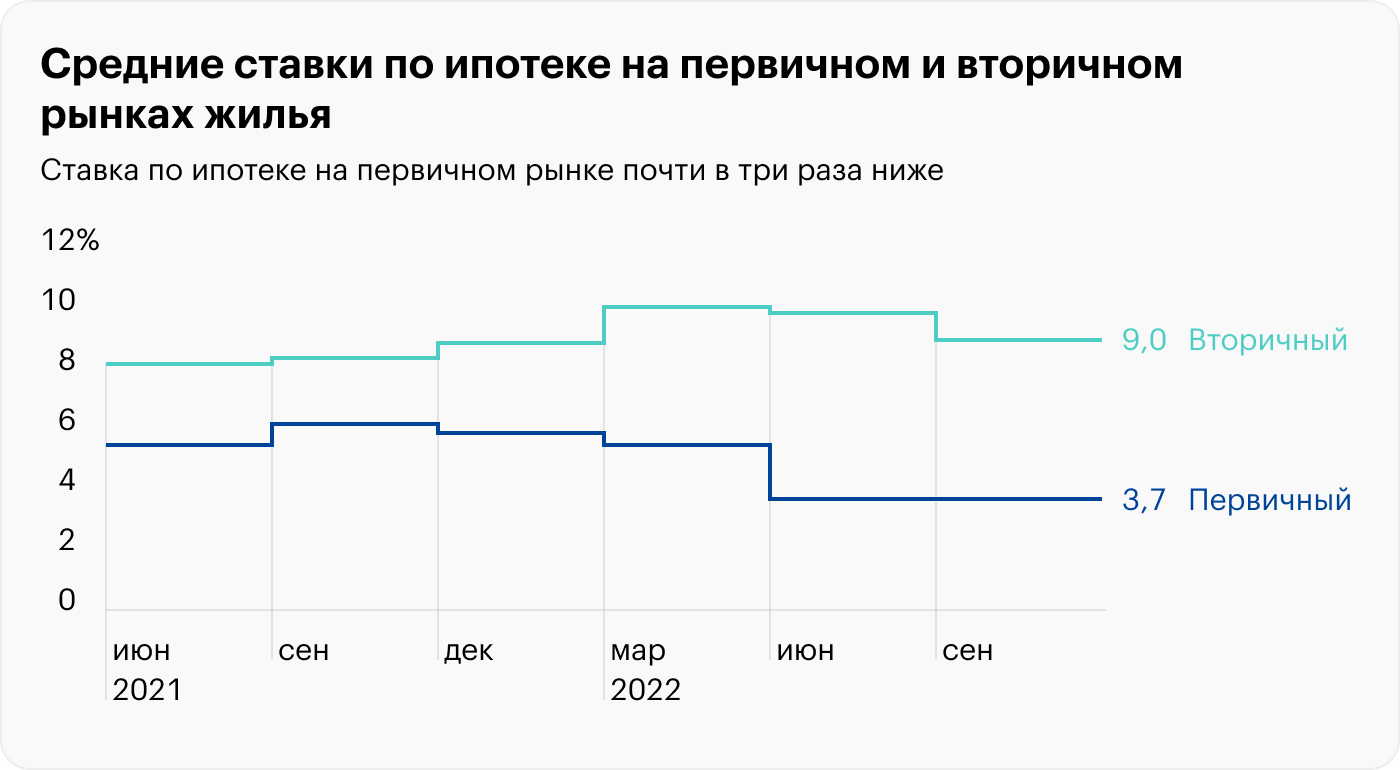

В середине 2022 года две из трех ипотек были субсидированными. Получилось, что на рынке было засилье таких программ, а средняя ставка по ипотеке на новостройки по итогам 2022 года стала минимальной — 3,6%. Тогда как на вторичном рынке — 9,3%.

Но не все категории покупателей подходят под субсидированные программы. Или им самим не нужна такая программа: например, не требуется новостройка или участок не попадает под условия сельской ипотеки. Так что низкие ставки по ипотеке условны.

Ужесточение кредитно-денежной политики Центробанка. Руководство Центробанка не оставило без внимания ипотеку по околонулевым ставкам и высказалось против такой практики. В результате с 1 мая 2023 года регулятор повысит коэффициент риска для таких ипотек. Следовательно, банкам будет невыгодно выдавать кредиты по таким ставкам — им придется резервировать больше капитала под выдачу займов.

Все это значит, что по таким кредитам банки станут строже оценивать риски — платежеспособность или кредитную историю клиента. И могут чаще отказывать или предлагать повышенную ставку.

Рост цен на первичную недвижимость. Согласно индексу «Сбер-индекс» , который отслеживает динамику цен в крупнейшем сервисе «Домклик», цена квадратного метра на вторичном рынке в России дешевле первичного: 100 000 ₽ против 129 074 ₽ в новостройках.

Особенности ипотеки под 0,1%

Низкая ставка достигается за счет дополнительных ограничений. Вот какие особенности у такой ипотеки.

Ограниченный срок льготной ставки. У каждого банка свои условия по ипотеке по минимальным ставкам. Но есть две общие схемы:

- Пониженная ставка от 0,01% действует первый год или несколько лет до сдачи дома. Потом идет стандартная, которая была у банка на момент, когда дольщик заключал кредитный договор. Например, 11,5% для стандартной ипотеки на новостройку или 5,7% для семейной. И такая схема из-за ограничений, который вводит Центробанк, сейчас стала самой распространенной.

- Минимальная ставка действует весь срок кредитования. Обычно оформляют на срок 25—30 лет. При такой ипотеке покупателю выгоднее выбрать максимальный срок, чтобы снизить ежемесячный платеж и зафиксировать почти нулевую ставку на долгие годы.

Повышенный первоначальный взнос. Многие банки предлагают пониженную ставку, если клиент внесет первоначальный взнос от 20%. Если взнос стандартный, 10—20% , банк делает надбавку к минимальной ставке на 0,5%.

Повышенная цена. Суть ипотеки от застройщика под минимальную ставку в том, что квартира идет с удорожанием. У каждого банка и застройщика свои условия надбавки, и о них нужно спрашивать застройщика. Покажу на примере.

- Квартира стоит 6 000 000 ₽, если покупать ее по льготной программе, например семейной ипотеке. Если покупатель выбирает субсидированную ставку 3%, цена повышается на 30%: 6 900 000 ₽ вместо 6 000 000 ₽.

Удорожание зависит от программы. Например, если ипотека с господдержкой по ставке 4% и удорожание на 13% — квартира обойдется в 6 780 000 ₽. При ставке 4% и семейной ипотеке — удорожание 3%, квартира будет стоить 6 180 000 ₽.

Точные условия удорожания квартиры по каждой программе можно уточнить у застройщика или в банке, с которым он сотрудничает.

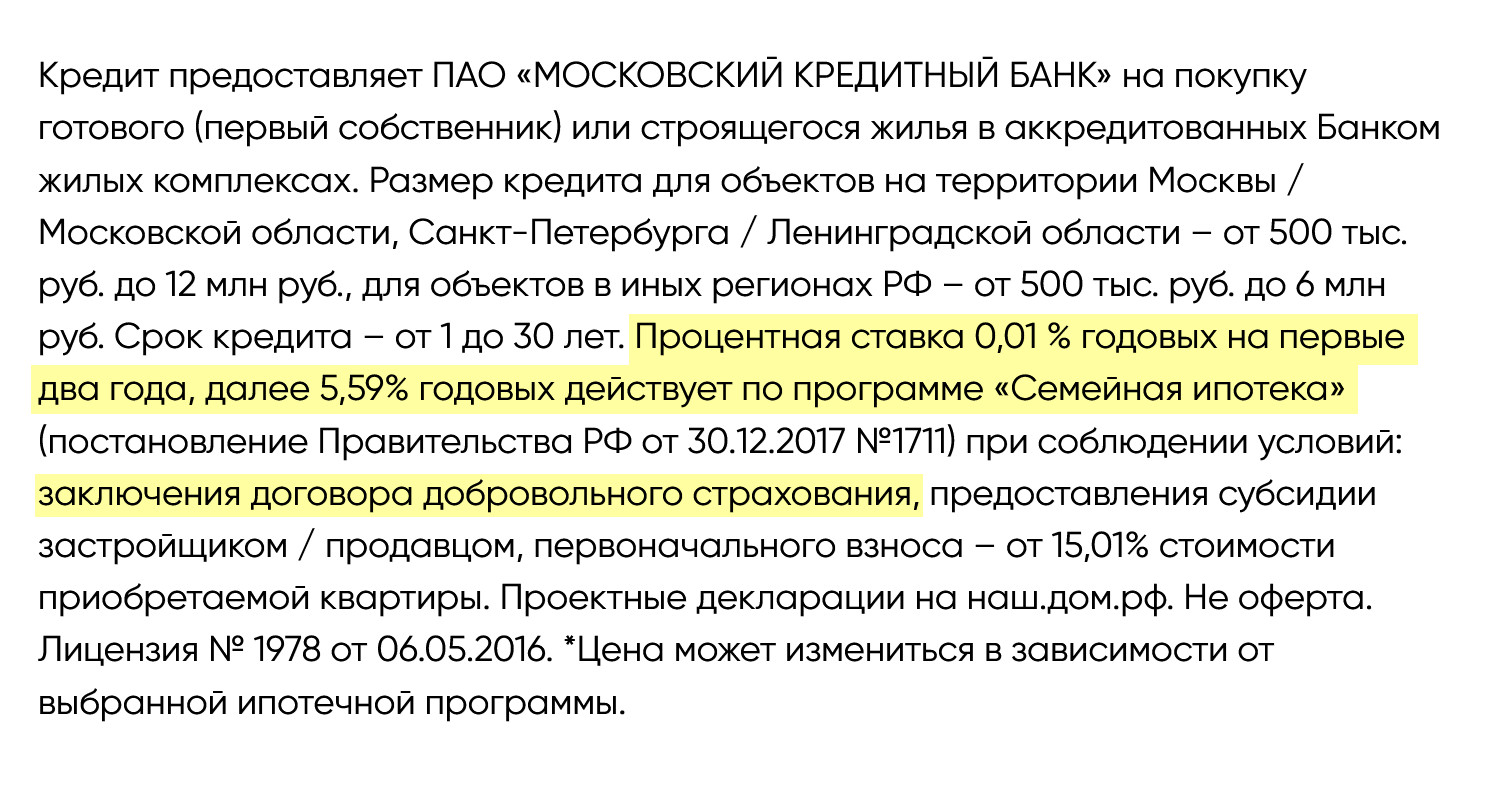

Застройщик «Эталон» в случае семейной ипотеки под 0,1% предлагает такие условия: первоначальный взнос от 15%, обязательное оформление добровольного страхования. Льготная ставка 0,1% при этом действует только первые два года, а потом — 5,59%. Такие условия предлагает МКБ, у других кредиторов иные условия. Источник: etalongroup.ru

Ограниченное предложение. Ипотека по сверхнизким ставкам обычно работает не только у конкретного застройщика, но и с определенными объектами. Например, у девелопера в работе может быть несколько жилых комплексов, но ставка 3% подходит только к одному из них.

Только льготные программы. Обычно сверхнизкие ставки возможны, если применима одна из льготных программ, например семейная ипотека. Снизить стандартную ипотечную ставку, которая может быть в районе 8—10% , до околонулевой сложнее, а условия будут менее выгодными.

Ограниченное количество банков. Не каждый банк работает с такими программами. Обычно среди подобных кредиторов лидеры рынка, такие как ВТБ или Сбербанк. Еще активно занимаются ипотечным кредитованием МКБ, «Росбанк-дом» и «Дом-рф».

Перечень кредиторов, выдающих ипотеку по сверхнизким ставкам, придется узнавать у каждого застройщика и по каждому ЖК отдельно — банки-партнеры у них могут различаться.

Обязательное страхование. При ипотеке придется обязательно страховать имущество после того, как получите квартиру по акту приема-передачи и оформите ее в собственность. Так банк защищает свой актив — квартиру в залоге — от гибели. Например, если в ней случится пожар.

Есть еще необязательное страхование жизни, здоровья и трудоспособности заемщика. Так банк страхует себя от ситуации, когда заемщик не может выплачивать долг по жизненным обстоятельствам. Хотя у банка квартира остается в залоге и в крайнем случае он может обратиться в суд и получить разрешение на реализацию залога. Но это долгий процесс — подготовка к торгам длится не менее года, и нет гарантии, что квартиру купят на аукционе. Тогда пристав передаст ее в счет долга кредитору — банк будет самостоятельно пытаться продать залог.

Некоторые банки выдают ипотеку под минимальную ставку только при оформлении страхования жизни и здоровья. Если же вы отказываетесь, тогда ставку поднимут, например на 1,5%.

Здесь нужно сравнить стоимость страхования жизни за все годы и переплату по более дорогой ипотеке. Может оказаться так, что без страховки, но под повышенный процент будет выгоднее. В частности, такие ситуации возникают, когда заемщик в возрасте старше 50—60 лет , потому что страхование для него дорогое.

Дополнительные услуги. Еще один пример, который можно встретить у банков: ипотеку под сверхнизкую ставку выдают, только если клиент оплачивает дополнительные услуги, сопровождающие выдачу кредита. Например, банк ВТБ иногда требует использовать сервис электронной регистрации сделки. Цена такой услуги — 6000—11 000 ₽ в зависимости от региона. А еще придется оплатить СБР — сервис безопасных расчетов — 3300 ₽. При отказе от электронной регистрации сделки заемщику повысят базовую ставку на 0,5%.

Квартира покупается по ДДУ. Минимальные ставки предлагают по квартирам, приобретаемым по договору долевого участия. Другие виды сделок обычно не подразумевают договоренности между банком и застройщиком.

https://journal.tinkoff.ru/guide/zero-ipoteka/