Условия по кредитам на малый бизнес с нуля в Сбербанке в 2024 году

Организация и развитие собственного бизнеса требует определенных финансовых вложений. Однако свободными средствами, которые можно инвестировать в свое дело, располагает далеко не каждый предприниматель. В особенности это касается начинающих бизнесменов. Решить проблему поможет кредит на бизнес с нуля в Сбербанке.

Шанс для бизнеса

На получение займа в банковской структуре могут претендовать компании, представляющие малый и средний бизнес, а также микропредприятия и индивидуальные предприниматели. Здесь существует своя градация в зависимости от количества сотрудников:

- В средних предприятиях работают 101-250 человек.

- В малых трудятся до 100 работников.

- В штате микропредприятия может насчитываться до 15 человек.

- ИП может вообще не нанимать сотрудников.

За кредитом или выдачей займа под залог в Сбербанк может обратиться юрлицо, созданное в форме ОАО или частного предприятия.

Варианты программ

Программы по кредитованию предпринимателей имеют целевое назначение. Полученные средства позволяют:

- Наращивать бизнес-оборот.

- Пользоваться овердрафтом.

- Получать рефинансирование.

- Открыть собственный бизнес с нуля.

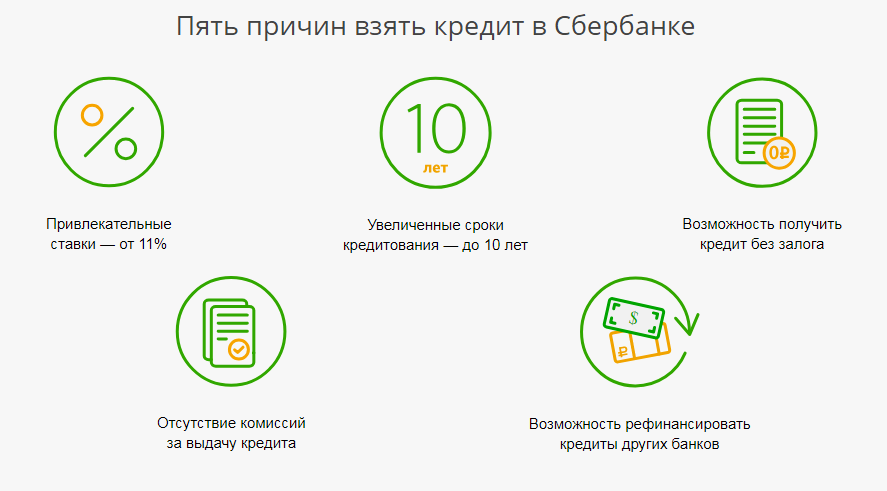

Для каждого варианта предусмотрены свои условия в части оснований предоставления, суммы, процентной ставки и других параметров.

Кредит на бизнес-оборот дает возможность получить недостающее финансирование текущих расходов, связанных с производственной деятельностью. К примеру, получив крупный и выгодный заказ, предприятие может взять заём в Сбербанке при определенных условиях:

- Годовой доход компании от 400 млн. рублей.

- Максимальный период пользования средствами – 4 года.

- Минимальная ставка – 11,8% в год.

- Возможность отсрочки по выплате тела кредита на 3 месяца.

Важно! Программа предполагает получение кредита под поручительство или залог.

Овердрафтом называют кредитный лимит, в рамках которого клиент может расходовать заемные средства при нехватке финансов на текущие нужды. Правда, такой кредит подходит для развития бизнеса, поскольку предполагает работу компании на протяжении как минимум года до получения кредита. Потребуется также счет в Сбербанке и годовой оборот, аналогичный предыдущему случаю.

Для рефинансирования займов, полученных в других банковских учреждениях, у Сбербанка существует три вида программ с общими требованиями по обороту от 400 млн. рублей и отсутствии задолженностей перед кредиторами. В число таких пакетов входят:

- Рефинансирование оборота – сумма от 3 млн. рублей, ставка – 14.55%.

- Бизнес-Инвест – рефинансирование вложений в ремонт или модернизацию основных производственных средств на сумму от 3 млн. рублей под 14,48% годовых до 10 лет.

- Рефинансирование недвижимости, приобретенной в кредит у других займодателей на сумму в пределах 150 тыс. рублей под 14,28% до 10 лет.

Для корпоративных клиентов с достойной репутацией у Сбербанка есть специальные условия и программы. Здесь учитываются обороты предприятия и срок сотрудничества с банком.

Нецелевые ссуды

Для малого бизнеса и ИП предусмотрен отдельный кредит «Доверие». Воспользоваться этим предложением можно на следующих условиях:

- Годовой оборот в пределах 60 млн. рублей.

- Простое оформление в течение 3 дней.

- Сумма до 3 млн. рублей.

- Нецелевое назначение.

Такой кредит можно взять даже без залога и при отсутствии поручителей. Но в таких обстоятельствах ставка составит 18,5%, а при обеспечении залоговым имуществом или при наличии поручителя она будет равна 14,52%.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Еще один нецелевой кредит от Сбербанка – «Экспресс». Средства выдаются исключительно под залог ценного имущества: недвижимости, технологического оборудования и прочего. Процентная ставка установлена в диапазоне 15 – 19%, период предоставления средств ограничивается четырьмя годами.

Кредит Бизнес-Старт

Кредит на открытие бизнеса Сбербанк предоставляет по программе Бизнес-Старт. Это целевой заем, соответственно, заемщику придется предоставить банковскому учреждению исчерпывающие сведения о планах по расходованию денег. Предпринимателям, открывающим собственное дело, необходимо:

- Подготовить бизнес-план и впоследствии строго ему следовать.

- Погасить кредит максимум за 42 месяца одинаковыми долями.

- Определиться с периодом погашения, поскольку от этого показателя будет зависеть ставка.

- Собрать требуемый пакет документов.

Важно! Минимальная сумма кредита составляет 100 тысяч рублей, максимальная – 3 млн. рублей. Ставка варьируется от 17,5% до 18,5%.

Принципы получения займа Бизнес-Старт

Сам алгоритм получения кредита на открытие бизнеса с нуля состоит из следующих шагов:

- Обращение в банковское подразделение с необходимой документацией.

- Выбор программы Бизнес-Старт.

- Регистрация у налоговиков как ИП.

- Изучение франчайзинговых программ партнеров банка.

- Выбор франшизы, подходящей по основным параметрам.

- Составление плана по организации бизнеса.

Далее необходимо собрать бумаги, которые нужны для получения займа на развитие малого бизнеса. Предварительно изучив условия кредитования, следует подготовить средства на оплату 30% первого взноса, после чего подать заявку. Остается лишь дождаться положительного решения, получить деньги и приступить к работе.

Важно! Для расчета выплат по кредиту можно воспользоваться калькулятором на интернет-сайте банка.

(МЕСТО ПОД КАЛЬКУЛЯТОР)

Создание бизнес-плана

Поскольку бизнесмен, создающий свое дело с нуля, не располагает средствами и ликвидным имуществом, Сбербанк старается минимизировать риски. Именно поэтому существуют определенные требования к бизнес-плану.

Существует два пути создания такого плана. Первый заключается в использовании типового документа, предоставляемого Сбербанком. Специалисты финансового учреждения располагают внушительным опытом адаптации бизнес-планов к особенностям того или иного региона, учета ошибок начинающих предпринимателей и их предотвращения. В данной ситуации и банк, и заемщик заинтересованы в успешном развитии деятельности.

Основная задача бизнес-плана – доказать конкурентоспособность предпринимателя в той сфере деятельности, в которой он намерен заниматься. Здесь нужно указать на ключевые направления развития бизнеса тактического и стратегического характера, провести производственный и технологический анализ, оценить объемы производства или предоставляемых услуг. Бизнес-план должен содержать финансовый анализ, учитывающий предполагаемые доходы и предстоящие затраты, а также их соотношение. Отдельно указывается планируемая численность сотрудников, уровень их квалификации и оплаты труда.

Особенности франчайзинга

Другой вариант открытия своего дела – создание компании, работающей на основании франшизы, т. е. под уже известным брендом. Держатель франшизы может выступить поручителем, но у получателя займа должны быть средства на оплату 20% стоимости франшизы. Остальные деньги предоставит Сбербанк.

Залогом в таком случае являются активы, которые приобретаются на кредитные средства. Они подлежат обязательному страхованию на все время кредитования. И эти траты также следует учитывать.

Важно! Сбербанк предлагает целый перечень рекомендуемых франшиз.

Правила франчайзинга предполагают:

- Четкое соблюдение качественных параметров услуг и товаров.

- Использование только определенного оборудования.

- Конкретное место ведения бизнеса.

- Применение установленных товарных знаков, маркировки, цветов.

Покупатель франшизы обязуется четко следовать предоставленной ему схеме развития.

Выбирая между франшизой и типовым бизнес-планом нужно учитывать некоторые нюансы и различия. Так, франчайзинг не ограничивает сферу деятельности, можно выбрать любое понравившееся направление. Но в дальнейшем придется соблюдать все правила, оговоренные в соглашении.

Бизнес-план предполагает не слишком много направлений работы, но развитие собственного дела можно планировать по своему усмотрению. Это дает возможность проявить предпринимательские способности и реализовать стратегии, позволяющие привлечь больше клиентов.

Факторы, влияющие на предоставление кредита

Программа кредитования предпринимательства в Сбербанке достаточно лояльна, но потенциальному заемщику придется убедить банковское учреждение в своей надежности и платежеспособности. Ключевыми факторами здесь будут:

- Возраст потенциального получателя кредита – наиболее охотно банк дает займы людям 30-45 лет. В этом возрасте отсутствует риск военной обязанности и снижения трудоспособности.

- Постоянная регистрация – ее наличие обязательно для получения средств. Лучше открывать бизнес по месту жительства и нахождения банковского подразделения.

- Наличие супруга (супруги) – семейные заемщики традиционно считаются более дисциплинированными и ответственными. Предпочтение отдается людям, состоящим в официальном браке, поскольку второй супруг сможет участвовать в выплате средств.

- Ежемесячные расходы заемщика на коммунальные платежи, обучение (свое или детей), содержание иждивенцев, алименты, аренду транспорта или жилья и другие затраты.

- Уровень риска – оценивается по обоснованности бизнес-плана, востребованности услуг и продукции, перспективам и прочим параметрам.

- Возможности своевременного погашения ссуды исходя из наличия залогового имущества, созаемщиков, поручителей.

В обязательном порядке учитывается кредитная история предпринимателя, желающего взять деньги в долг. Неблагоприятные факторы в виде задолженностей перед прежними кредиторами, несвоевременных выплат и уклонения от платежей часто служат причиной отказа в выделении ссуды на создание бизнеса.

Необходимые документы

Для рассмотрения заявки банковской структурой нужно собрать следующую документацию:

- Российский паспорт.

- Справку об уровне доходов либо бумагу, удостоверяющую наличие финансовых средств.

- Анкета (заполнить ее помогут сотрудники банка).

- Военный билет (для граждан мужского пола младше 27 лет).

- Поручительство юрлица или гражданина.

Важно! Поручителем может выступать человек или организация, не имеющие задолженности по предыдущим кредитам, владеющие недвижимым либо движимым имуществом. Поручитель также заполняет анкету с указанием своих доходов.

В некоторых ситуациях могут потребоваться дополнительные документы: письмо о сотрудничестве в рамках франчазинга, подтверждение прав собственности на залоговое имущество.

https://sbankin.com/uslugi/usloviya-po-kreditam-na-malyj-biznes-s-nulya-v-sberbanke.html