Ипотечные кредиты

Ипотека – это вид кредита, при котором заёмщик получает кредит на покупку недвижимости и при этом закладывает приобретаемую недвижимость или другое находящееся в его собственности недвижимое имущество.

Для кредитора такой залог является гарантией возврата кредита. Таким образом, подписывая договор ипотечного кредитования, вы получаете деньги на покупку недвижимости и ежемесячно выплачиваете кредитору сумму, обозначенную в договоре.

Скопировать

Если вы не сможете выплачивать кредит и тем самым нарушите условия договора, то банк становится собственником недвижимости и может её продать, чтобы вернуть свои деньги.

Сам предмет залога – в данном случае недвижимость, принадлежит заёмщику, однако право распоряжения принадлежит банку.

Кроме того, нарушение условий кредитного договора отрицательно отразится на вашей кредитной истории и вы не сможете получить другие кредиты.

Ипотечное кредитование в Казахстане

Самый распространённый вариант использования ипотеки в Казахстане это покупка физическим лицом квартиры в кредит. Закладывается при этом, как правило, вновь покупаемое жильё, хотя можно заложить и уже имеющуюся в собственности квартиру.

Благодаря залогу ипотечный кредит является более безопасным для кредитора. Поэтому суммы, которые можно получить по ипотечному кредиту выше, а процентные ставки значительно ниже, чем по беззалоговому кредиту или потребительскому кредиту.

Больше о беззалоговых кредитах

- Выгодный потребительский кредит в Казахстане

- Микрокредит — кредит нового поколения

Как оформить ипотеку в Казахстане?

Инструкция: процедура оформления ипотеки в Казахстане

При оформлении ипотеки вам нужно учесть величину первоначального взноса, максимальную сумму займа, размер комиссии (не все банки требуют комиссию за организацию займа). Так же обратите внимание на страхование и условия досрочного погашения.

Узнайте, что будет, если вы просрочите платёж и каково максимальное время просрочки, а также можно ли получить отсрочку при непредвиденных обстоятельствах.

Иногда ипотеку можно получить без подтверждения дохода, если вы зарплату «в конверте» или ваш доход нерегулярен.

Шаги

Выберите жильё

Для начала выберите квартиру или дом, которые удовлетворяют вашим потребностям, и подходят вашему кошельку. Принимая решение, учтите, что ипотечный кредит — долгосрочное обязательство. Старайтесь здраво подойти покупке жилья.

Выберите жилищную программу

В Казахстане создано множество программ, для упрощения ипотечного кредитования. Тем не менее, у каждой программы свои условия. Выберите программу, требования которой, вы сможете удовлетворить.

Выберите банк

Не все банки Казахстана могут предложить вам жилищные программы, тем не менее, у многих банков есть собственные предложения по ипотечному кредитованию. Сравните предложения и выберите подходящий вам банк.

Проведите необходимые процедуры

У каждого банка свои требования к покупаемому жилью. Наиболее вероятно, что нужно будет провести оценку жилья и застраховать его.

Внесите первоначальный взнос

Вам нужно будет внести сумму, прописанную в договоре с банком и комиссии, если таковые имеются, а дальше вносить конкретную сумму ежемесячно, в соответствии с условиями, прописанными в договоре с банком.

Наслаждайтесь жильём

После оформления всех необходимых документов, вы можете смело использовать приобретённую собственность. Не забывайте выплачивать кредит вовремя.

Документы, которые потребуются при оформлении ипотеки

- Удостоверение личности (копия и оригинал)

- Свидетельство о браке (оригинал и копия)

- Справка о заработной плате за последние 6 месяцев с подписью главного редактора и печатью

- Выписка с пенсионного счёта за последние 6 месяцев

- Информация о других кредитах (оригинал и копия договора)

Рассмотрение заявки может занять от нескольких дней до нескольких недель. Если ипотечный кредит был одобрен, банк проведёт оценку покупаемой собственности, жильё также нужно будет застраховать.

Возможно, банку потребуются дополнительные документы, подтверждающие вашу платёжеспособность.

Оформить ипотечный займ можно на любой вид недвижимости: первичное жилье, квартиру на вторичном рынке, частный дом, коттедж или дачу.

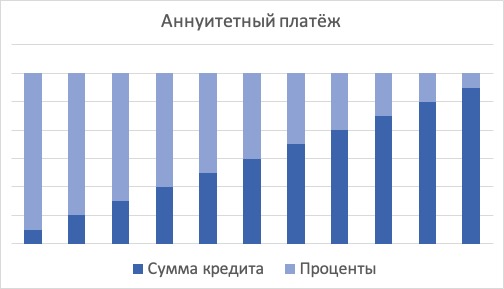

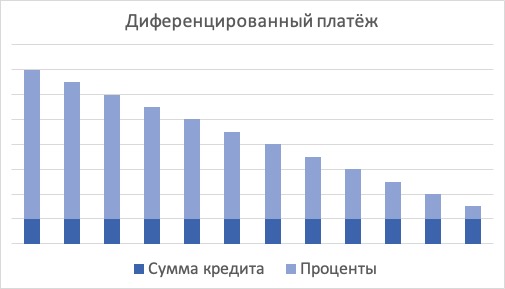

2. Дифференцированный платёж

Погашение равными долями (дифференцированный платеж) — платежи будут более высокими вначале, но будут постепенно снижаться в течении всего кредитного срока.

При таком способе на равные части делится не весь долг по кредиту, а только та сумма, которую брал заемщик в кредит. Проценты начисляются каждый месяц на остаток основного долга.

В обоих случаях проценты начисляются на остаток основного долга.

Досрочное погашение ипотечного кредита

Если у вас появится возможность досрочно выплатить ипотеку, то вы имеете на это право, что тоже должно быть отмечено в договоре.

В некоторых банках есть штраф за досрочное погашение. Но, как правило, мораторий длится порядка 6 месяцев, после этого срока вы можете досрочно погасить весь кредит без штрафных санкций.

Штраф за нарушение условий договора

Если заёмщик допустит просрочку платежа, то за это начисляется пеня. Обратите внимание, оставляет ли банк за собой право повышать процентную ставку за просрочку. Вы можете не заметить этот пункт, а потом окажется, что вам нужно будет оплатить пеню за один день просрочки.

Страхование недвижимости

Обязательным пунктом договора ипотечного займа является страхование недвижимости, предоставляемой в залог.

В данном случае страхование недвижимости выступает гарантией для банка (кредитора) при рисках: повреждения, уничтожения, утраты недвижимости в результате непредвиденных событий: пожара, взрыва газа, повреждения водой, стихийных бедствий и иных форс-мажорных обстоятельств.

Предположим, что дом, приобретенный по ипотечному займу сгорел, либо стал непригодным для жизни из-за недочетов при постройке (поплыл фундамент, появилась огромная трещина в стене), но погашать кредит все равно придется.

Страховка как раз нужна чтобы заемщику, который и так остался без недвижимости, не пришлось еще и выплачивать кредит.

Подобное требование банка о необходимости страхования ипотечного займа обосновано, поскольку это гарантия покрытия непредвиденных рисков банка при выдаче заемщику значительной суммы денег.

Однако в случае требования банком оформления договора страхования в определенной страховой организации заемщик (залогодатель) вправе отклонить предложение и застраховать объект недвижимости в приемлемой для себя иной страховой компании.

Банк может потребовать страховку, но не может ограничить заемщика (залогодателя) заставить страховать объект в какой-то определенной страховой организации (поскольку это нарушение банковского законодательства Республики Казахстан).

Если имеются созаемщики, возможно потребуется личное страхование с каждым из них пропорционально их участию в погашении займа.

Часто задаваемые вопросы

Что делать если вам отказали в ипотеке?

Подайте заявку в несколько банков, чтобы выбирать лучшие условия самому. Можете подать заявку ещё раз через некоторое время.

Как узнать о моей кредитной истории?

Обратитесь в Первое кредитное бюро. Вы можете получить данные о вашей кредитной истории раз в год совершенно бесплатно.

Какие документы нужны для оформления ипотеки?

Вам понадобится удостоверение личности, подтверждение доходов, справка с работы, выписка из пенсионного фонда, свидетельство о браке и другие документы по требованию банка.

Почему могут отказать в ипотеке?

В ипотеке могут отказать из-за низкого дохода (в этом случае, можно оформить ипотеку вместе с со-заёмщиком), или из-за плохой кредитной истории. Читайте больше о причинах отказа здесь

Какой первоначальный взнос нужно заплатить за квартиру при оформлении ипотеки?

В зависимости от банка, нужно будет внести от 20% до 50% стоимости квартиры в качестве первоначального взноса

Что такое вторичное жильё?

Вторичное жильё — это не новое жильё, которое, в отличии от первичного (нового) жилья, вы, скорее всего, будете покупать у владельца, а не у застройщика.

На сколько цена ипотеки отличается от рыночной стоимости квартир?

Всё зависит от: 1) величины первоначального взноса — за него вы не платите проценты, так как это та сумма, которая должна быть на руках при покупке квартиры; 2) от величины ставки по кредиту. Например, если стоимость квартиры 20 миллионов тенге, первоначальный взнос — 20% (4 миллиона тенге), вы берёте в банке оставшиеся 16 миллионов под 15%, то переплата по кредиту составит 2,4 миллиона тенге.

Расторжение договора и форс-мажор

Обратите особое внимание на такой пункт договора как право банка на расторжение ипотечного договора и требование полного погашения суммы займа.

Как правило, это происходит, если клиент регулярно нарушает сроки выплат. У заемщика вообще могут забрать недвижимость. В этом случае он теряет выплаченный банку заем, проценты и остается без жилья.

Может ли банк забрать единственное жилье, являющееся залогом по ипотеке? Данный аспект регулируется статьями 317-321 Гражданского кодекса РК и Законом «Об ипотеке недвижимого имущества».

В то же время особенности внесудебной реализации залога могут регулироваться договором о залоге. Банк получит право на внесудебную реализацию жилья, если это оговорено договором, который подписывал залогодатель.

Имейте ввиду, что ипотека — это публичный залог.

При ипотеке органы, регистрирующие сделки, делают соответствующие записи о том, что недвижимое имущество обременено залогом. Любое заинтересованное лицо может потребовать выписку из Государственного реестра прав на недвижимое имущество.

Источники

- https://egov.kz/cms/ru

- https://online.zakon.kz/Document/?doc_id=1004032

- https://finreg.kz/?switch=russian

- https://nationalbank.kz/kz?switch=russian

https://financer.com/kz/financer-wiki/ipoteka/