Кредит для самозанятых граждан: как и где взять

Самозанятые граждане имеют право получить кредит. Вопрос: одобрят ли его и будет ли он выгодным? Официально трудоустроенным людям быстрее и чаще одобряют кредитные заявки, они могут рассчитывать на более лояльные условия. Давайте разбираться, что делать самозанятым.

Дают ли кредит самозанятым

Начнём с того, что число самозанятых в России постоянно растёт. По состоянию на 30.11.2022 г. и согласно отчётам Федеральной Налоговой службы, число самозанятых в стране превышает отметку в 6,3 млн человек. Оформляются те, кто имеет подработку или основной заработок, и хочет легализовать свой труд. Они платят налог на профессиональный доход по ставке от 4% до 6%.

Банки и кредитные учреждения учитывают эту информацию и не могут игнорировать новую категорию граждан. Но людям со стабильной зарплатой и официальным трудоустройством верят охотнее. Поэтому самозанятым нужно сильнее убеждать в своей платёжеспособности. Если самозанятый подтвердит высокий и стабильный доход, то вероятность получения кредита многократно увеличивается. На окончательные условия будут ещё влиять кредитная история и надёжность заёмщика: банк в любом случае проведёт кредитный скоринг.

Документы для кредита

Для получения обычного кредита гражданину нужно обосновать свой доход справками. Это может быть:

- справка 2-НДФЛ;

- справка о доходах.

На сайтах некоторых банков есть утвержденная форма справки о доходах. Её тоже можно использовать.

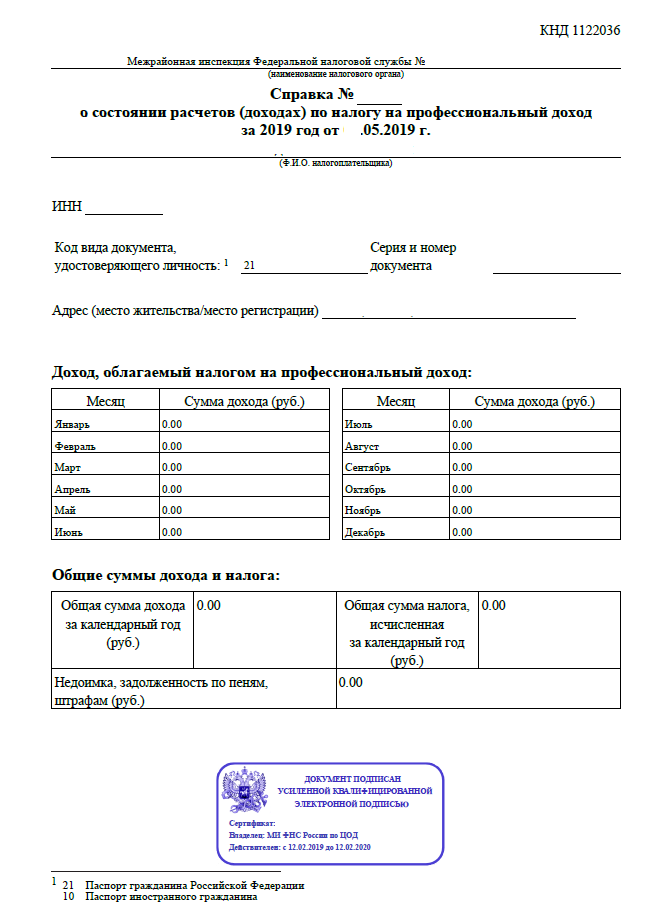

Самозанятые выгружают справку о доходах из приложения «Мой Налог» в разделе «Справки». Сама справка выглядит так:

Банки принимают справку из приложения «Мой Налог», но имеют право отказать в выдаче кредитных средств после рассмотрения заявки или одобрить, но предложить условия похуже. Например, попросят предоставить первоначальный взнос или сделают процентную ставку выше. Всё потому, что самозанятость — более высокий риск, и банкам нужно минимизировать его.

Помимо справки о доходах, самозанятый гражданин может предоставить:

- банковскую выписку, которая подтверждает постоянные денежные поступления;

- документ, доказывающий наличие вклада в банке;

- поручителей, которыми выступают третьи лица с официальным доходом;

- движимое или недвижимое имущество, которое есть в собственности и на период действия кредитного договора станет залогом.

Без каких-либо справок проще всего получить кредитную карту или небольшой потребительский кредит наличными. При этом, если кредитную карту выдают самозанятому даже без справки о доходах, то лимит средств, скорее всего, будет небольшим. Посмотрим, какие условия по кредитным картам предлагают некоторые российские банки:

- Альфа-Банк — с лимитом до 500 тыс. рублей и ставкой от 11,99% годовых;

- Тинькофф Банк — с лимитом до 700 тыс. рублей и процентной ставкой от 12% годовых;

- Ренессанс Кредит — с лимитом до 600 тыс. рублей и ставкой 35,9%.

Ещё один вариант для самозанятых — обращаться в микрофинансовые организации. Достаточно предоставить паспорт РФ. Но советуем внимательно знакомиться с договором, который подписываете. Хотя условия получения средств лояльнее, ставки здесь выше банковских.

Не будет проблем и при покупке товаров в рассрочку, т.к. справка о доходах тоже не требуется.

Какие банки дают кредит самозанятым

В банки заявка подается на общих основаниях. Обращаться можно во все лицензированные банковские учреждения, некоторые даже разрешают провести самозанятому рефинансирование текущего кредита. Условия выдачи кредитных продуктов есть на их официальных сайтах.

Если самозанятому нужна крупная сумма денег — ипотека или автокредит, — необходимо ориентироваться на список требований каждого банка. Для сравнения рассмотрим условия автокредитования, которые предлагают несколько популярных банков РФ:

- Тинькофф Банк. Выдаёт автокредит до 5 млн рублей, сроком до 5 лет. Без первоначального взноса. Справка о доходах не требуется, как и привлечение поручителей.

- Совкомбанк. Максимальная сумма, на которую можно рассчитывать — 6,9 млн рублей. Сроком на 7 лет. Без вступительного взноса. В качестве подтверждающих документов — справка 2-НДФЛ или выписка по банковскому счёту, подтверждающая получение дохода, а еще справка об официальном трудоустройстве.

- Альфа-Банк. Заёмщики могут рассчитывать на сумму до 7,5 млн рублей. Срок кредита — до 5 лет. Залог и первоначальный взнос не просят. Справка о доходах указана как дополнительный документ, который клиент может предоставить по желанию.

Как видно, справка о доходах не во всех банках обязательна даже при выдаче крупных сумм, но тогда ставки будут гораздо выше. Например, Альфа-Банк предлагает ставку от 4% годовых, а Тинькофф Банк — от 4,9% годовых.

Как получить льготный кредит самозанятому

Сбербанк как универсальный и крупнейший банк страны разработал три льготные программы кредитования. С 21 июня 2022 года на особые условия могут рассчитывать и самозанятые:

- «Семейная ипотека» — от 5,3% годовых;

- «Ипотека с господдержкой» — от 6,3% годовых;

- «Дальневосточная ипотека» — от 1,5% годовых.

Однако тем, кто работает по найму, нужно предоставить первоначальный взнос в размере 15%, а самозанятым — от 30%.

Для оформления ипотеки нужно зарегистрироваться в приложении Сбербанка для самозанятых — «Своё дело», а доход получать на дебетовую карту банка. Другие варианты — выгрузить справку из приложения «Мой Налог» или обратиться напрямую в ФНС в своём городе.

Самозанятым доступны все виды кредитования, в частности автокредитование и ипотека, но на более строгих условиях.

Кредит для самозанятых в бизнесе

Тем, кто занят предпринимательской деятельностью, государство предлагает льготные кредиты для развития малого и среднего бизнеса. Некоторые из них начали действовать еще в 2019-2020 гг.

Полный список задействованных банков есть на сайте Мойбизнес.рф . Там же можно посмотреть, какие из них доступны именно в вашем регионе, и не лишним будет заглянуть на сайты региональных Фондов поддержки малого и среднего предпринимательства.

Вот несколько известных программ с льготными условиями:

- Совместная программа Корпорации МСП и ЦБ «ПСК Инвестиционная» для малых и средних предприятий, которая стартовала в 2022 году.

На 2022 год было выделено 335 млрд рублей. Самозанятые могут пополнить оборотные средства или финансировать деятельность. Ставка — до 10,5% годовых, а максимальный срок — до 3-х лет.

- Программа «1764», запущенная ещё в 2019 году в рамках проекта по поддержке малого и среднего предпринимательства. Действует до 2024 года.

Средства можно получить для разных целей — инвестиционные, рефинансирование, пополнение оборотных средств, развитие предпринимательской деятельности. Максимальная сумма — до 2 млрд рублей в зависимости от целей, а максимальная ставка — 16% годовых.

- Программа «ПСК Оборотная» от Банка России.

Представители среднего бизнеса могли рассчитывать на максимальный кредит в размере 1 млрд рублей по ставке не более 13,5% годовых. Для малого бизнеса действовали иные условия: сумма — до 300 млн рублей и ставкой до 15% годовых.

Как взять кредит самозанятому человеку

Список конкретных документов можно найти в описании кредитной программы. Там же указана последовательность действий гражданина, чтобы получить кредит.

Что предстоит сделать:

- собрать необходимые документы;

- подать заявку — онлайн, в офисе банка или в мобильном приложении;

- получить ответ.

Заявку необходимо заполнять внимательно, т.к. из-за ошибки могут отказать в получении заёмных средств или даже в рассмотрении заявления.

Чтобы повысить свои шансы на кредит, можно совершить несколько действий:

- Исправить кредитную историю. Регулярные просрочки делают потенциального заёмщика в глазах банка недобросовестным. Что можно сделать: взять небольшой потребительский кредит и закрыть его, или оформить кредитную карту и немного ею попользоваться. Кстати, банки подозрительно относятся и к гражданам, у которых вообще отсутствует кредитная история.

- Подготовить как можно больше документов, подтверждающих платёжеспособность. Даже если в списке обязательных документов они не значатся.

- Закрыть долговые обязательства. По текущему кредиту необходимо либо закрыть долги, либо продемонстрировать банку, что платежи поступают на ежемесячной основе и без задержек.

- Внести бо́льший первоначальный взнос, чем предлагается по программе. Так вы показываете свою платёжеспособность, а итоговая переплата по кредиту будет меньше.

- Предоставить залог. Это даёт гарантию, что если вы не справитесь с платежами по кредиту, банк заберёт у вас имущество.

- Привлечь поручителей/созаёмщиков. Они берут на себя обязательства, если заёмщик перестанет платить банку.

Если в выдаче кредитной суммы отказали, можно обратиться в другой банк. Кредитных предложений на рынке много, и потребителям есть из чего выбирать. Нет никаких ограничений на число подаваемых заявок. Бывают ситуации, когда граждане оформляют кредиты на других людей — родственников/друзей, — а сами выступают в качестве поручителей или созаёмщиков. Но данный шаг необходимо тщательно обдумать.

Оставайтесь реалистами: самозанятым пока не доверяют так, как трудоустроенным официально. На слишком крупные суммы при небольшом и непостоянном доходе рассчитывать не стоит.

Рокет Ворк совместно с ПАО «Транскапиталбанк» предлагает программу кредитования для любых целей с годовой ставкой от 8%. Оформить заявку можно по ссылке прямо на нашем сайте. По условиям программы максимальная сумма кредита — 5 млн рублей.

Работайте на себя

Скачайте приложение и найдите работу для себя. Рокет Ворк автоматизирует документы и оплатит за вас налоги.

https://blog.rocketwork.ru/kredit-dlya-samozanyatyh-grazhdan-kak-i-gde-vzyat/