Как лизинг уменьшает налог на прибыль пример

Сумма договора финансовой аренды (лизинга), включая авансовый платеж практически полностью (не считая НДС) относится на расходы. Это одно из основных преимуществ лизинга по сравнению с другими финансовыми инструментами, поскольку отнесение на расходы уменьшает налогооблагаемую базу, что позволяет клиенту (лизингополучателю) получить существенную экономию по налогу на прибыль.

Пример.Сумма договора лизинга 1 000 000 рублей. Сумма подлежащая отнесения на расходы составит 1 000 000 – (1 000 000 / 118 Х 100 Х 18%(НДС)) = 847 458 рублей (на эту сумму будет уменьшена налогооблагаемая база клиента по налогу на прибыль).

Итого экономия по налогу на прибыль составит 847 458 X 20%(Налог на прибыль) = 169 492 рубль.

В отношении амортизируемых основных средств, являющихся предметом договора финансовой аренды (договора лизинга) применяется специальный коэффициент но не выше 3 (за исключением имущества 1-3 амортизационной группы), что позволяет налогоплательщику амортизировать имущество в три раза быстрее, тем самым экономя на налоге на прибыль.

Пример. Стоимость имущества 1 000 000 рублей (с НДС). Допустим имущество относится к пятой амортизационной группе и срок его амортизации составит 60 месяцев. Лизинг позволит применить специальный коэффициент 3, вследствие чего имущество будет амортизироваться всего 21 месяц (60/3+1).

Сумма налога на имущество без лизинга приблизительно составит 46 600 рублей.

Сумма налога на имущество при лизинге приблизительно составит 16 300 рублей.

Итого приблизительно 30 300 рублей экономия на налоге на имущество.

Пример. Сумма договора лизинга 1 000 000 рублей (с НДС). Сумма, подлежащая к зачёту по НДС приблизительно составит 1 000 000 / 118 Х 100 Х 18% = 152 542 рубля. Важно понимать, что при этом Вы принимаете к зачёту не только НДС по имуществу, которое передано Вам в лизинг, но и по удорожанию лизинговой компании, т.е. по сути удорожание лизинговой компании уплаченное Вами в процессе лизинга уменьшается.

Оставьте заявку и в ближайшее время мы свяжемся с Вами

Налог на прибыль по договору лизинга

Экономим в рамках закона: подводные камни лизинга.

Для успешного ведения экономической деятельности большинство предприятий нуждается в наличии качественного производственного оборудования. Приобретение основных средств (станков, автомобилей, недвижимости) требует немалых расходов. Лизинг является одним из доступных способов получить необходимое имущество в рассрочку.

К явным плюсам приобретения следует отнести экономию на налоге на прибыль. Платежи за пользование имуществом входят в состав допустимых расходов. Расчет же налога на прибыль по договору лизинга зависит от того, у кого учтен объект.

Имущество на балансе лизингодателя

Заключая договор лизинга, стороны должны определиться с тем, у кого на балансе будет находиться имущество. Допускаются 2 варианта: объект передается лизингополучателю или остается на учете у лизингодателя. В любом случае, действующий лизинг уменьшает налог на прибыль. Но следует учесть ряд нюансов.

Если имущество остается на балансе лизингодателя, процесс признания расходов при расчете налога на прибыль практически тот же, что и при заключении договора аренды. Учет затрат осуществляется в зависимости от принятого в организации метода начисления:

- При кассовом методе, лизинговые платежи принимаются к затратам, по мере их фактической оплаты.

- Если используется метод начислений, то платежи в качестве расходов учитываются ежемесячно, независимо от того, были ли перечислены средства получателю или нет. Суммы должны соответствовать действующему графику платежей.

Пример. Организация, использующая в учете метод начисления, приобрела автомобиль в лизинг сроком на 3 года. Размер ежемесячного платежа составляет 28800 рублей, в том числе, НДС 20% – 4 800 рублей. Объект остался на балансе лизингодателя. Ежемесячно, в течение действия договора, лизингополучатель в балансе формирует проводки:

- Дт 20 (25, 26, 41) Кт 60 (76) – 28 550 рублей – начисленный лизинговый платеж отражен в расходах.

- Дт 19 – Кт 60 (76) – 4 800 рублей – принят к вычету НДС.

Налогооблагаемую базу уменьшают и начисленные лизингодателем за несвоевременную уплату пени. В учете они формируются на дату их признания виновным лицом или после фактической оплаты. Классифицируются как прочие расходы:

- Дт 76 – Кт 91.2 – пени по договору лизинга признаны лизингополучателем;

- Дт 91.2 – Кт 51 – оплата пени.

Имущество на балансе лизингополучателя

Уменьшение налога на прибыль происходит за счет лизинговых платежей и в том случае, если имущество находится на балансе лизингополучателя. Но при этом действуют некоторые ограничения.

Согласно требованиям бухгалтерского учета, принятое на баланс имущество, в том числе и полученное по договору лизинга, следует амортизировать. Суммы износа начисляются со следующего месяца. Срок полезного использования определяется в общем порядке. Учитываются такие факторы, как ожидаемые сроки использования и физический износ. Если условиями договора не предусмотрен выкуп основного средства, срок амортизации допускается устанавливать лишь на период действия лизинга. То есть, срок полезного использования будет равен периоду аренды.

Как рассчитывается налог на прибыль у лизингополучателя? Платежи следует учитывать за минусом сумм начисленной амортизации (пп.10, п.1, ст. 264 НК РФ). Иначе произойдет неправомерная экономия на налоге, так как амортизационные отчисления уже учитываются при определении налогооблагаемой базы.

Если же предприятие использует в учете кассовый метод, то в затраты принимается вся сумма лизинговых платежей. И не имеет значения, у кого на балансе находится имущество. В качестве расходов признается перечисленная любая сумма лизингового платежа. Этот фактор объясняется тем, что в организации, при кассовом методе, амортизация может начисляться только на имущество, находящееся в собственности. Если это условие договором лизинга не предусмотрено, платежи рассматриваются как расходы, в полном объеме.

Налог на прибыль лизингополучателя может быть уменьшен за счет применения ускоренной амортизации. Но для этого необходимо, чтобы срок полезного использования объекта превышал 5 лет. То есть, полученное имущество должно относиться к 4-й и выше амортизационным группам. Допустимый ускоренный коэффициент не должен быть выше 3.

В некоторых ситуациях лизинговое имущество требует модернизации и проведения неотделимых улучшений. В целях определения налога на прибыль подобные, проводимые лизингополучателем затраты, зависят от условий договора:

- Если произведенные затраты лизингодателем не компенсируются, то лизингополучатель вправе увеличить стоимость амортизационного имущества. Соответственно, суммы расходов будут выше.

- Если же затраты компенсируются, то учесть их в налоговом учете нельзя.

Отделимые улучшения, применяемые к полученному объекту, являются собственностью лизингополучателя и могут проводиться им без согласования с другой стороной.

Аванс по лизингу и налог на прибыль

Заключение договора лизинга сопровождается внесением авансов. Как в таких случаях учитываются расходы при расчете налога на прибыль?

Единовременно признать затратами в налоговом учете перечисленный авансовый платеж не получится. Расходы по договору лизинга возникают в момент получения акта на оказание услуг или в соответствии с действующим графиком выплат. Положение правомерно для организаций, использующих как метод начисления, так и кассовый учет. Фактически, перечисленный аванс относят к расходам равными долями в течение срока действия договора.

Затраты по договору лизинга позволяют сократить налогооблагаемую базу прибыли. Учет расходов осуществляется в зависимости от того, на чьем балансе числится имущество. В некоторых случаях допускается возможность сэкономить на налоге, увеличив амортизационные отчисления, в соответствии с действующим законодательством.

В последнее время практика получения имущества в лизинг приобрела особую популярность. К примеру, организация (лизингополучатель) может взять в аренду автомобиль у специализированной организации (лизингодателя) на срок, приблизительно равный сроку полезного использования автомобиля, и постепенно выплачивать не только стоимость его приобретения, но и оплачивать услуги лизингодателя в виде его вознаграждения. Для лизингополучателя это удобная схема приобретения имущества в рассрочку. Рассмотрим на примере получения автомобиля в лизинг бухгалтерский и налоговый учет у лизингополучателя.

Автомобиль в лизинг: бухгалтерский учет

Выкупная стоимость имущества по окончании договора отражается:

- или как стоимость МПЗ, если объект не соответствует критериям основных средств, предусмотренным учетной политикой организации (п. 4 ПБУ 6/01 );

- или как стоимость объекта основных средств.

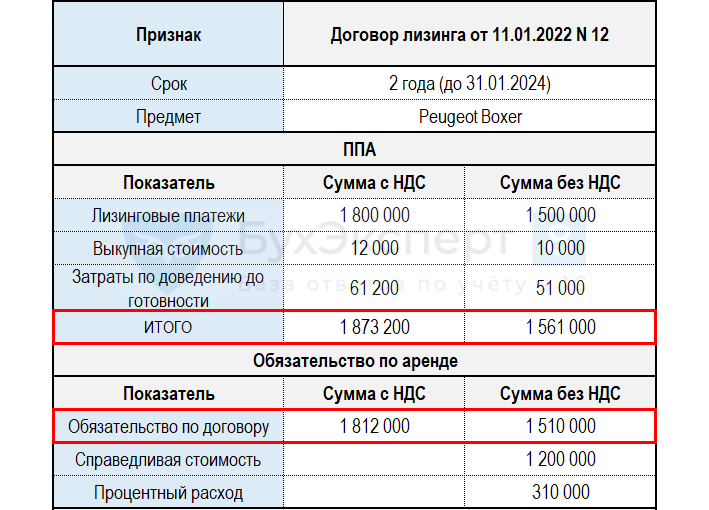

Пример

Торговая организация получила автомобиль в лизинг. Общая сумма лизинговых платежей по договору составляет 1 800 000 руб., в т.ч. НДС 20%, и рассчитана на 3 года. Расчеты по договору осуществляются ежемесячно. Выкупная стоимость имущества составляет 36 000 руб., в т.ч. НДС 20%.

Налоговый учет автомобиля в лизинге

При расчете налога на прибыль лизингополучатель учитывает лизинговые платежи в прочих расходах по мере их начисления в соответствии с условиями договора (пп. 10 п. 1 ст. 264, пп. 3 п. 7 ст. 272 НК РФ).

Выкупная стоимость учитывается после перехода к организации права собственности на автомобиль в следующем порядке (п. 1 ст. 254, п. 1 ст. 256 НК РФ):

- если выкупная стоимость менее 100 000 руб., то организация признает материальные расходы;

- если стоимость превышает 100 000 руб., то отражается приобретение отдельного объекта основных средств.

Бухгалтерский и налоговый учет договора лизинга автомобиля у лизингополучателя, когда объект числится на его балансе, смотрите в нашем отдельном материале.

https://nalog-plati.ru/voprosy/kak-lizing-umenshaet-nalog-na-pribyl-primer