Стоп-лосс и Тейк-профит — самый главный вебинар

- Что важнее: Стоп-лосс или Тейк-профит

- Вся правда о законе подлости в трейдинге

- Методы расстановки стоп-лоссов

- Методы расстановки тейк-профитов

- Практические секреты, о которых не говорят

- Ментальные навыки работы с ограничениями в торговле

- Ответы на ваши вопросы

Запись прошедшего вебинара

Секреты Forex — Стоп лосс и Тейк профит на форекс

Ниже вы найдете краткую текстовую версию вебинара.

Варианты выставления стоп лоссов

Стоп лосс априори считается более важным элементом торговли, чем тейк профит. Выставление SL строго обязательно (по крайней мере, при ручной торговле), TP – факультативно.

Существует множество способов выставления стоп лоссов. Большинство из них предусматривается правилами конкретных торговых систем, но есть и универсальные типовые варианты, которые мы рассмотрим ниже.

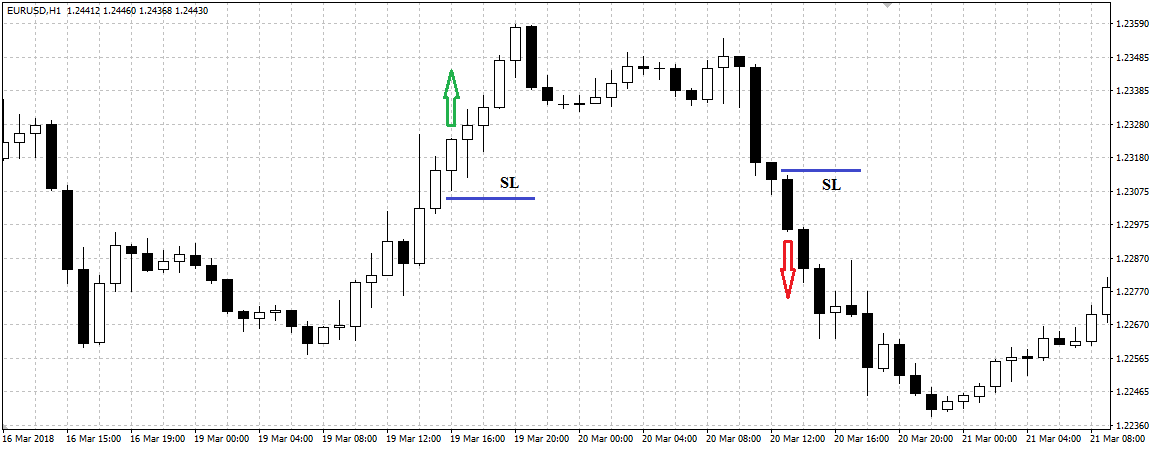

На последнем локальном экстремуме

Самый простой способ выставления SL – на минимум/максимум сигнальной свечи, либо на уровне последнего экстремума.

В первом случае стоп лосс выставляется на несколько пунктов ниже минимума сигнальной бычьей свечи (в случае покупок), либо выше максимума медвежьей (в случае продаж).

Во втором случае стоп лосс выставляется на несколько пунктов ниже локального минимума (в случае покупок), либо выше локального максимума (в случае продаж). То есть в этом случае ориентируемся уже не на сигнальную свечу, а на последний экстремум.

Во втором случае стоп лосс выставляется на несколько пунктов ниже локального минимума (в случае покупок), либо выше локального максимума (в случае продаж). То есть в этом случае ориентируемся уже не на сигнальную свечу, а на последний экстремум.  Недостаток такой модели выставления в том, что маркет-мейкерам, да и, вообще, любым опытным участникам рынка хорошо известен этот способ, он легко читается на графике, а значит, может быть использован против мелких трейдеров. Маркет-мейкеры будут двигать цену как раз до того уровня, на котором, по логике, будет выставлено наибольшее количество стопов, и выбьют их, заставив трейдеров закрыться с убытком, а затем отпустят цену в прежнем направлении.

Недостаток такой модели выставления в том, что маркет-мейкерам, да и, вообще, любым опытным участникам рынка хорошо известен этот способ, он легко читается на графике, а значит, может быть использован против мелких трейдеров. Маркет-мейкеры будут двигать цену как раз до того уровня, на котором, по логике, будет выставлено наибольшее количество стопов, и выбьют их, заставив трейдеров закрыться с убытком, а затем отпустят цену в прежнем направлении.

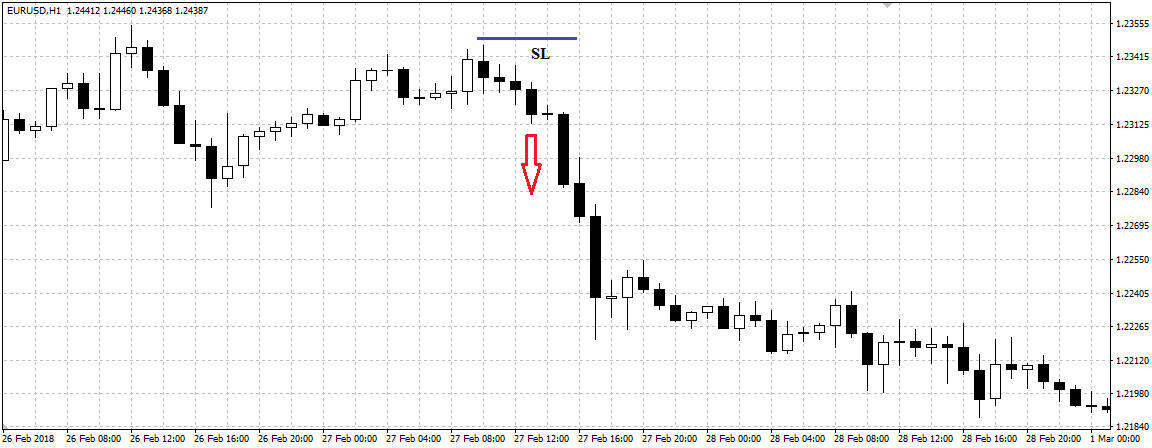

По уровням

Выставление стоп лоссов по уровням – более продвинутый вариант. Он хорош тем, что на ключевых уровнях происходит большое скопление ордеров, которые не так-то просто выбить. Тем не менее необходимо выставлять цену на несколько пунктов ниже уровня при покупке и выше при продаже.

Кроме того, при покупке, стоп лосс должен быть ощутимо ниже последнего локального минимума или выше последнего локального максимума при продаже. Таким образом — трейдер защищает свою позицию от случайного выбивания, возможного при первом способе выставления SL.

По индикаторам Parabolic SAR, ATR

Этот способ довольно прост, поэтому он используется многими новичками, а также является составляющей множества торговых систем, использующих эти индикаторы. Параболик чаще других используется для выставления стоп лосса, потому что он наиболее наглядно указывает место, куда надо ставить защитный ордер – SL выставляется прямо на маркер PSAR.

У выставления SL по маркеру Параболика есть преимущество – такой стоп можно вручную перемещать на каждой новой свече, имитируя трейлинг стоп, но действуя более гибко.

С другой стороны, выставление стоп лосса по индикаторам так же легко просчитывается, как и выставление на локальных экстремумах, поэтому трейдер может стать жертвой манипуляции маркет-мейкеров, и оказаться выбитым с рынка.

По фундаментальным факторам

Выход из сделки по фундаментальным показателям чаще осуществляется вручную, нежели по заранее выставленному стоп лоссу. Например, это может быть закрытие позиции после окончания американской сессии, когда активность торгов идет на спад. Также логично выходить из рынка за 15 минут до выхода важной новости – ведь такие события могут за несколько минут сдвинуть цену на десятки (если не сотни) пунктов и двинуть цену в любом направлении.

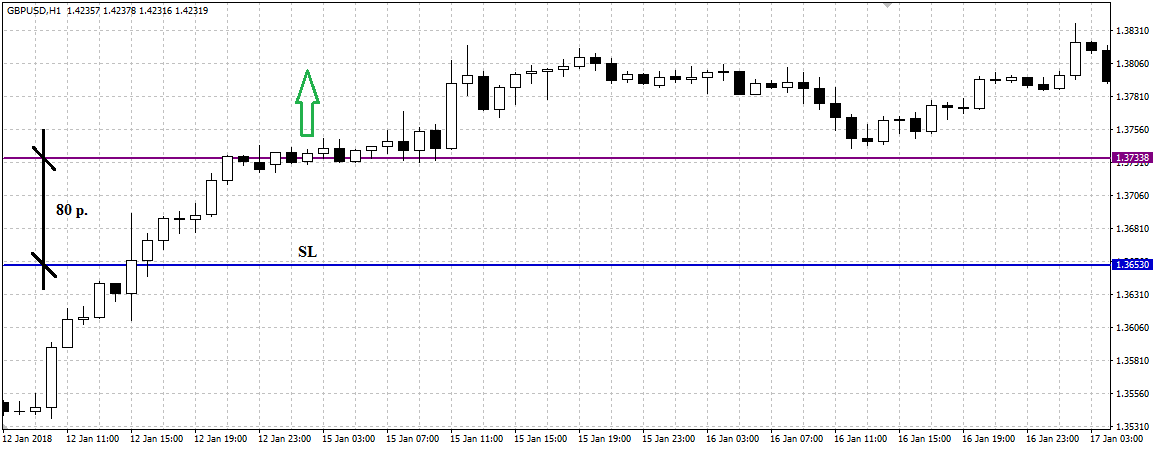

Однако в некоторых случаях на основе фундаментальных факторов может быть выставлен и обычный стоп лосс. Например, SL на расстоянии, равном размеру среднедневной свечи для конкретного актива. Для GBPUSD среднедневная свеча равна 80 пунктам – значит, при торговле на этой паре можно выставить стоп лосс на таком расстоянии.

Технический стоп лосс

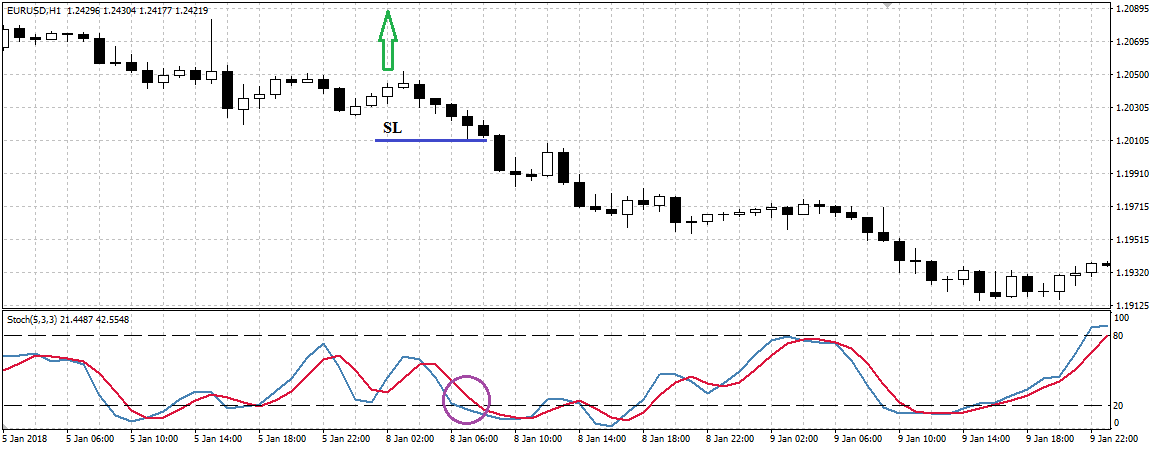

Технический стоп лосс – это выход по любым индикаторам, за исключением очевидных, вроде Parabolic SAR. Это может быть пересечение скользящих средних или вход Стохастика в зону перекупленности/перепроданности.

Такой стоп зачастую выполняется вручную, так как трейдер (или советник) отслеживает показания индикатора в реальном времени, и закрывает сделку, когда инструмент даст сигнал.

Психологические аспекты выставления стоп лоссов

Зачастую трейдеры воспринимают закрытие сделки по стоп лоссу как личное поражение. Даже если SL был выставлена верно, убыток оказался относительно небольшим и стоп защитил от гораздо больших потерь (то есть выполнил свое прямое назначение), трейдер все равно может испытывать огорчение, а при закрытии нескольких сделок подряд даже впасть в легкую депрессию и разувериться в своей ТС, а то и в рынке в целом.

Огорчение от фиксации убытков, с одной стороны, вполне понятно. С другой стороны, эмоции не должны мешать торговле. Профессиональный трейдер должен воспринимать закрытие по стоп лоссу как вполне нормальное явление, такое же системное действие, как открытие отложенного ордера или фиксация прибыли по тейку. Однако нужное восприятие необходимо настроить.

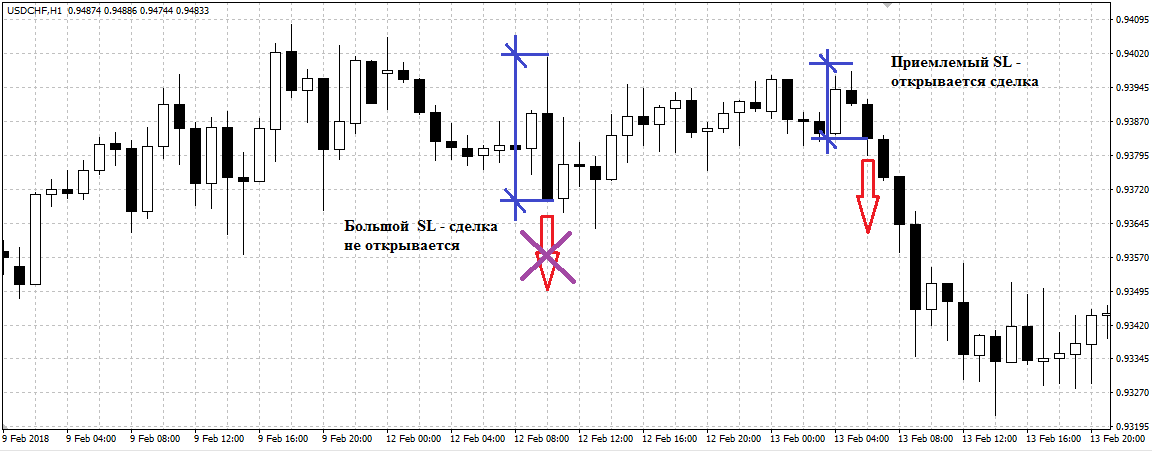

Открытие сделок только с маленьким стоп лоссом

Подобная мера особенно эффективная для новичков. Это простой прием, который позволит привыкнуть к выходу из рынка по стопам и относиться к ним спокойно, так как потери будут минимальны и вполне приемлемы.

При этом стоп лосс не должен быть искусственно занижен. Все параметры ордера должны настраиваться строго по ТС, однако те сделки, в которых стоп лосс будет выше психологически приемлемого уровня, должны игнорироваться.

Например, если поступает сигнал на открытие сделки, но расстояние от потенциальной точки открытия сделки до уровня составляет порядка 40 пунктов (а SL придется выставлять еще дальше) – для внутридневной торговли это слишком большие цифры, и от сделки лучше воздержаться. При этом не исключено, что через некоторое время цена откатится назад, и будет сформирован еще один сигнал в этом же направлении с уже с гораздо меньшим стоп лоссом. Так и случилось 13 февраля на USDCHF, где была открыта сделка со стоп лоссом 17 пунктов – вполне приемлемым даже для новичка.

Для того, чтобы частое задевание маленького стоп лосса окупалось в долгосрочной перспективе, необходимо рассчитывать сделку так, чтобы потенциальная прибыль как минимум в 3 раза превышала возможные убытки.

Стоп лосс «в уме»

Некоторые трейдеры отказываются устанавливать стоп лосс в терминале, мотивируя это тем, что уже выставили его «в уме», и лично контролируют сделку. Если цена пойдет не в том направлении, они самостоятельно закроют позицию, когда сочтут нужным.

Даже если опустить вероятность технических сбоев и возможных проблем с интернетом, которые не дадут закрыть сделку вовремя, настоящей проблемой в этом случае могут стать все те же эмоции. Если при торговле на центовых счетах трейдеры легко могут сохранять бесстрастность, то, когда начинаются потери реальных денег, иногда просто «рука не поднимается» зафиксировать убыток, когда того требует система. В итоге трейдер продолжает выжидать и надеяться до тех пор, пока убыток в 1-2 % от депозита не превратится в 10-12, а то и 50 %.

Чтобы этого не произошло, стоп лосс «в уме» всегда должен дублироваться и в терминале.

Работа с тейк профитом

Тейк профит необходим для того, чтобы зафиксировать прибыль и не потерять ее при вероятном развороте тренда. По правилам мани менеджмента рекомендуется выставлять тейк в 3 раза больший, чем стоп-лосс, однако величина TP должна быть адекватной. Если нет возможности поставить большой тейк профит, от открытия сделки лучше отказаться вовсе.

Существует несколько вариантов выставления TP:

- Тейк больше стопа в определенное количество раз (3, 4 и т. д.). Если стоп лосс 20 пунктов, тейк профит будет 60 (при коэффициенте 3). Этот способ – самый простой, однако его минус заключается в том, что такой тейк находится вне рынка, нет никаких оснований полагать, что цена дойдет именно до этой отметки. Соответственно — снижается вероятность зафиксировать прибыль в принципе;

- Тейк профит равен величине среднедневной свечи. Этот способ имеет смысл тогда, когда нет других факторов, к которым можно привязать TP, а выставлять его без привязки, одним лишь умножением стоп лосса — нецелесообразно;

- Выход по осцилляторам. Закрытие сделки осуществляется при входе Стохастика или RSI в зону перекупленности (при покупках) или перепроданности (при продажах). Минус такого способа в том, что цена может продолжить идти вниз и после входа осциллятора в зону перепроданности, и трейдер, закрывший в этом случае позицию на продажу, лишится части прибыли. Лучше всего такой метод подойдет для внутридневной торговли, когда сделки открываются на короткий срок;

- Выход по времени. Сделки можно закрывать в конце дня, недели или месяца, руководствуясь тем, что в конце дня торги затихают, и с утра на цену будут влиять уже новые факторы, за два выходных дня может произойти много событий, а в конце месяца многие финансовые организации закрывают позиции, чтобы подвести итоги, и это может вызвать повышенную волатильность;

- По круглым числам. В данном случае идет ориентация на круглые уровни цены, например, 1.2500, 1.2600 и т. д. Сделки закрываются при приближении цены к этим уровням, то есть, когда до уровня останется примерно 20 пунктов сверху или снизу;

- Выставление тейк профита по уровням. Такой подход, как и при выставлении стоп лосса, считается наиболее эффективным. В данном случае игнорируются круглые уровни цены, а ориентиром служат сильные уровни сопротивления и поддержки. Это позволяет выставлять тейк профит на большее расстояние, имея на то все основания.

Отдельные случаи работы с тейк профитом

Помимо типовых моделей работы с ТП, существуют отдельные ситуации, в которых приходится менять тактику и закрывать сделку вразрез с ранее намеченным планом.

Иногда цена, двигаясь в верном направлении, может не дойти до тейк профита на 5-10 пунктов и резко развернуться в другую сторону. В этом случае большинство трейдеров вполне, на первый взгляд, логично, оставляют тейк на прежнем месте и продолжают ожидать, пока цена дойдет до намеченной отметки, и прибыль зафиксируется.

Несмотря на то, что психология трейдинга предписывает всегда действовать по системе и не менять ее правила, в данном случае необходимо закрыть сделку по рынку, не дожидаясь повторного разворота цены. Дело в том, что после разворота цены диспозиция меняется, появляется новый сигнал, и прежние основания на то, что цена будет двигаться в направлении открытой сделки, теряют актуальность. Этот сигнал можно считать сыгранным, ведь 5-10 пунктов – это не так много, и сделка вполне могла бы закрыться по тейку, будь у разворотной свечи тень чуть длиннее.

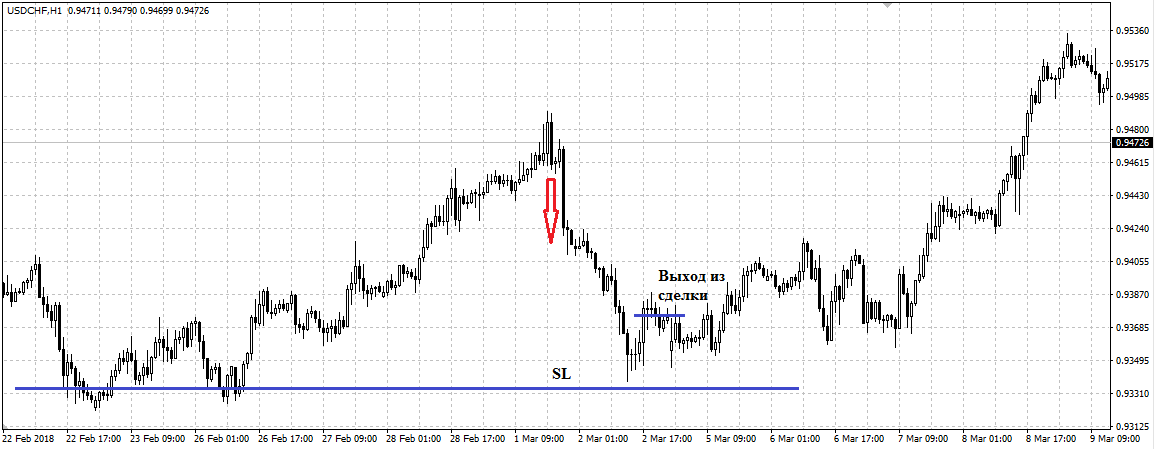

Например, 1 марта по USDCHF была открыта сделка на продажу. Тейк профит установлен выше уровня поддержки, образованного несколькими локальными минимумами.

2 марта, не дойдя до тейка несколько пунктов, цена развернулась вверх. В данном случае правильным решением будет закрыть сделку сразу же после обнаружения разворота. Несмотря на то, что цена еще несколько раз корректировалась вниз, именно 2 марта начался бычий тренд и, если бы сделка не была закрыта вручную — она бы закрылась по SL.

Дополнительные советы по торговле

В завершение рассмотрим некоторые способы закрытия сделок помимо выхода по единожды установленным в момент открытия сделки стоп лоссу и тейк профиту.

Перевод в безубыток

Такой прием позволяет трейдеру перейти в более спокойное эмоциональное состояние, так как гарантирует как минимум сохранение его собственных средств.

Перевод стоп лосса на уровень открытия сделки рекомендуется осуществлять, когда цена прошла расстояние в два раза больше стоп лосса. Например, если стоп лосс выставлен на расстоянии 20 пунктов, а тейк профит – на расстоянии 60 пунктов, сделку можно переводить в безубыток, когда текущая прибыль составит 40 пунктов.

Трейлинг стоп

Трейлинг стоп позволяет постепенно сокращать размер потенциальных убытков, перемещаясь за ценой по мере того, как растет прибыль. Существует несколько видов трейлинга:

- Стандартный, встроен в терминал MT4;

- Трейлинг-советники и роботы (много таких можно найти/скачать тут);

- Ручной – трейдер подтягивает стоп лосс самостоятельно, например, на основании показаний индикаторов.

Для того, чтобы автоматический трейлинг работал, необходимо держать терминал включенным.

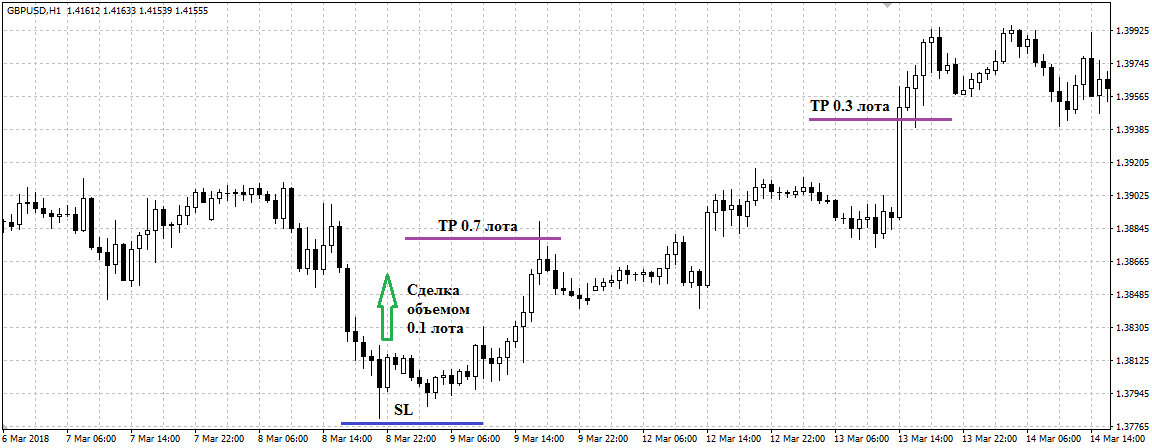

Частичное закрытие позиции

Иногда при приближении цены к тейк профиту трейдера могут посетить сомнения о том, что тренд исчерпан, и он не может получить еще больше прибыли от этой сделки. Если есть предпосылки для продолжения тренда, сделку можно закрыть частично, а для оставленного объема наметить более высокую цель.

Например, если открыта сделка на покупку и тейк профит выставлен ниже ключевого уровня поддержки, однако появляются предпосылки, что уровень может быть пробит, 70 % от объема сделки закрывается, а для оставшихся 30 % назначается более высокий ТР. В итоге, если уровень действительно оказывается пробит (хоть и не с первой попытки), трейдер получает дополнительную прибыль.

Заключение

Заключение

Способов выставления стоп лоссов и тейк профитов существует множество, а еще больше существует нюансов, частных случаев и ситуаций, в которых необходимо принимать логичное и обоснованное решение, но вопреки изначальному плану. Понимание таких ситуаций, а также способность принимать верные решения приходит с опытом. Однако вне зависимости от профессионализма и страха торговли трейдер должен помнить, что стоп лосс ставится всегда, а тейк профит всегда должен быть больше стоп лосса.

https://tlap.com/stop-loss-i-teyk-profit/