Секреты стохастика, о которых вы не знали

Лет тридцать тому назад среди рыночных аналитиков господствовало убеждение, что биржевые цены зависят от столь большого числа факторов, что прогнозировать их невозможно. Однако систематизация опыта биржевых торгов и развитие вычислительной техники явно показали возможность прогноза поведения цен на рынке. Заманчивая перспектива «заработать» большие деньги подвигла многих математиков к разработке различных методик прогноза цены. Эти методики получили в дальнейшем название «индикаторов». Число известных индикаторов уже давно насчитывает тысячи. Несмотря на то, что некоторое их число известно лишь узкому кругу специалистов, многие индикаторы хорошо известны большинству трейдеров, в том числе и начинающим. Один из наиболее популярных индикаторов (в том числе и на форекс) широко применяемых в торговых системах – стохастический осциллятор, который Джордж Лэйн (George Lane) начал разрабатывать еще с начала 1950-х гг. Этот осциллятор, популяризованный Джорджем Лейном, очень схож с линией RSI. Индекс относительный силы (RSI) Уэллса Уайлдера и стохастик — два самых популярных и известных усовершенствования базового осциллятора %R Ларри Уильямса, — фактически тот же стохастик, только не такой гладкий, и шкала у него перевернута вверх ногами. Итак, стохастик принадлежит к числу самых популярных индикаторов. Его можно найти на всех доступных сервисах, предлагающих различные графики, во всех пакетах программ для трейдинга и MetaTrader 4 тут не исключение. И тем не менее, многие трейдеры, особенно новички, используют его неправильно.

История создания

Стохастический осциллятор был разработан в конце 1950-х годов Джорджем Лэйном, президентом корпорации «Investment Educators». Все вычисления приходилось делать вручную, и группа трейдеров разрабатывала формулы для осцилляторов, последовательно давая им названия %А, %В, %С и т.д. Работоспособными оказались только три: %К, %D и %R. По легенде, у одного из поляков, чем-то помогавших Лэйну, был друг, старый иммигрант из Чехословакии. Он рассказал ему на своем ломаном английском о формуле, которую они использовали в Чехословакии, когда требовалось выяснить, сколько известняка необходимо добавить при плавке в железную руду, чтобы получить сталь. Они взяли эту формулу, приспособили ее под свои цели и стали с ней играть. Так вот и появился на свет стохастик.  Первые две кривые (%K и %D) известны как стохастические Лейна, а последняя (%R) носит имя Ларри Уильямса. Еще один вариант происхождения названий линий индикатора стохастик: %D – от слова отклонение (deviation), %K – от имени Келли (второе имя Джорджа Лейна).

Первые две кривые (%K и %D) известны как стохастические Лейна, а последняя (%R) носит имя Ларри Уильямса. Еще один вариант происхождения названий линий индикатора стохастик: %D – от слова отклонение (deviation), %K – от имени Келли (второе имя Джорджа Лейна).  Джордж Лейн (George Lane) собирался стать врачом, как и его отец. Однажды он случайно побывал на бирже и увиденное его очень заинтересовало. В конце 50-х Лейн за 25 долларов купил себе членство на Чикагской открытой торговой бирже (Chicago Open Board of Trade), сейчас известная как Среднеамериканская товарная биржа (MidAmerica Commodity Exchange), и начал торговать зерновыми. Позже Джордж Лейн становится президентом Investment Educators Inc и изобретает стохастик — широко применяемый во всем мире индикатор. Джордж Лейн скончался 7 июля 2004 года.

Джордж Лейн (George Lane) собирался стать врачом, как и его отец. Однажды он случайно побывал на бирже и увиденное его очень заинтересовало. В конце 50-х Лейн за 25 долларов купил себе членство на Чикагской открытой торговой бирже (Chicago Open Board of Trade), сейчас известная как Среднеамериканская товарная биржа (MidAmerica Commodity Exchange), и начал торговать зерновыми. Позже Джордж Лейн становится президентом Investment Educators Inc и изобретает стохастик — широко применяемый во всем мире индикатор. Джордж Лейн скончался 7 июля 2004 года.

Что измеряет стохастик?

Стохастический осциллятор — это индикатор темпов изменений или импульса цены. Стохастик оценивает скорость рынка, путем определения относительного положения цен закрытия в диапазоне между максимумом и минимумом за определенное число дней. Простейший осциллятор берет текущую цену и вычитает из нее цену, которая была несколько дней назад. Предположим, что торги по паре EURUSD закрылись сегодня на уровне 1,2050, а 10 дней назад — на 1,2000. В этом случае значение осциллятора равнялось бы 0,0050. Процесс повторяется каждый день, и данные наносятся на график. Например, 14-дневный стохастический индикатор измеряет положение цен закрытия в рамках всего диапазона между максимумом и минимумом за предыдущие 14 дней. Стохастик выражает отношение между ценой закрытия и диапазоном «максимум-минимум» в виде процентной величины от нуля до 100. Значение стохастического осциллятора, равное 70 и выше, показывает, что цена закрытия находится вблизи верхней границы диапазона; стохастик, равный 30 и ниже, означает, что цена закрытия находится вблизи нижней границы диапазона. Вот и все. Проще говоря, если вы видите показатель 50%, то это означает, что цена закрытия лежит ровно посредине между максимумом и минимумом. Если же показатель 75%, то цена закрытия находится между максимумом и минимумом на уровне 75%. Другими словами, она была бы на уровне 75% дневного диапазона или ближе к максимуму, чем к минимуму. Таким образом, если рынок каждый день закрывается на максимуме, то вы можете видеть на стохастике только показатель, равный 100%. Главная идея заключается в том, что если на рынке прослеживается тенденция к закрытию в верхней части дневного диапазона, то он — бычий, если в нижней, то он — медвежий. Осцилляторы будут сообщать о развороте рынка до того, как цена действительно изменится, т. к. изменения моментума приводят к изменению фактической цены. То же происходит и в физике: темп изменения скорости объекта будет показывать уменьшение импульса до тех пор, пока объект не изменит направление. Серьезную критику вызывает тот факт, что осцилляторы иногда дают сигнал торговать, тогда как рынок находится в состоянии сильного тренда, и сигнал оказывается ложным. Известно, что осцилляторы хорошо себя показывают на нетрендовых рынках и плохо на трендовых. Чем проще осциллятор, тем чувствительнее он к изменению текущей цены рынка. Например, простой осциллятор, в основе которого лежит 10-дневный темп изменения, более чувствителен к изменению текущей цены, чем осциллятор на основе 30-дневного темпа изменения. Многие аналитики сильно пострадали от использования простых осцилляторов, поэтому пытались улучшить их. Стохастик показывает положение каждой цены закрытия в предыдущем интервале максимальных и минимальных цен. Стохастик сложнее %R Вильямса. В нем есть несколько шагов удаления рыночного шума и подавления плохих сигналов. Стохастик состоит из двух линий: быстрой, называемой %К, и медленной, называемой %D. Наиболее распространенной и классической формулой расчета Stochastic является следующая: где max(Hn) — максимальный high за N — периодов min(Ln) — минимальный Low за N — периодов С0-цена закрытия текущего периода. т.е. скользящая средняя с периодом M от %K Эта версия расчета индикатора Stochastic используется в большинстве программ технического анализа. Однако известны еще несколько вариаций, например: где — скользящая средняя с периодом N от минимальной цены за последние 3 периода — скользящая средняя с периодом N от максимальной цены за последние 3 периода

Схожесть с линией RSI

Как я уже говорил, стохастик очень похож на индикатор RSI, который мы не так давно уже разбирали. Временной отрезок для обоих индикаторов обычно составляет 9 или 14. Стохастик также размещается на шкале от 0 до 100. Однако его границы перекупленности и перепроданности слегка шире, чем RSI, в том смысле, что показания стохастика выше 80 являются сигналом для перекупленности, а ниже 20 — перепроданности. Это потому, что осциллятор стохастик более изменчив, чем RSI. Другое основное различие в том, что осциллятор стохастик использует две линии вместо одной. Более медленная линия %D линия является средней скользящей более быстрой линии %К. Именно присутствие двух линий вместо одной отличает стохастик от линии RSI и придает первому большее значение. Дело в том, что точные торговые сигналы на осцилляторе стохастик даются, когда две линии пересекаются, и когда их значение находится выше 80 или ниже 20.

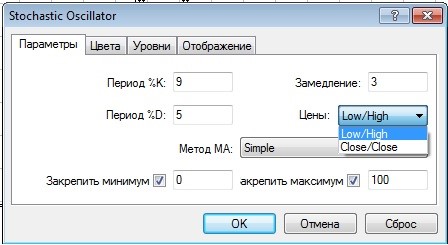

Параметры и расчет индикатора

Период линии %К – период самого осциллятора. Период линии %D – период сигнальной линии осциллятора, которая просто является скользящей средней от линии %К. Замедление – дополнительное сглаживание линий %К и %D. Цены – выбор цен для расчета осциллятора – по хаям/лоям свечей или по ценам закрытия. Метод МА – метод расчета линии %D, все то же самое, что и для обычной скользящей средней. Одну из стохастических линий обозначают сплошной, а другую — пунктирной линией:

Период линии %К – период самого осциллятора. Период линии %D – период сигнальной линии осциллятора, которая просто является скользящей средней от линии %К. Замедление – дополнительное сглаживание линий %К и %D. Цены – выбор цен для расчета осциллятора – по хаям/лоям свечей или по ценам закрытия. Метод МА – метод расчета линии %D, все то же самое, что и для обычной скользящей средней. Одну из стохастических линий обозначают сплошной, а другую — пунктирной линией:  Сплошная линия называется основной, это та самая линия %К. Пунктирная линия называется сигнальной, это линия %D, которая является скользящей средней от основной линии %К. Приведу пример расчета индикатора с параметрами 1433. Быстрая линия (%К) = 100 [(закрытие — низшее значение за 14 дней) /

Сплошная линия называется основной, это та самая линия %К. Пунктирная линия называется сигнальной, это линия %D, которая является скользящей средней от основной линии %К. Приведу пример расчета индикатора с параметрами 1433. Быстрая линия (%К) = 100 [(закрытие — низшее значение за 14 дней) /

(высшее значение за 14 дней — низшее значение за 14 дней)].

Медленная линия (%D) = 3-периодная скользящая средняя по данным линии %К Затем обе полученные линии сглаживаются 3-х периодной скользящей средней. Результат мы видим на графике. Такой стохастик называется медленным из-за этого самого дополнительного сглаживания. Чтобы получить быстрый стохастик, достаточно заменить наши параметры из примера на 1431. Чаще всего используется именно медленный стохастик. Наиболее важной настройкой стохастика является первый параметр из трех – это окно стохастика, которое определяет число баров, включаемых в расчет. Два остальных параметра определяют только степень сглаженности быстрой и медленной линий. Создатель стохастика Джордж Лэйн рекомендовал период от 9 до 21, а авторы книги «Компьютерный анализ фьючерсных рынков» рекомендуют параметры 9-15. При этом по умолчанию в платформе MetaTrader 4 используются параметры 533. Для определения наиболее оптимального периода стохастика стоит провести собственное исследование с учетом того, что для каждой валютной пары и каждого таймфрейма оптимальный период будет свой. При этом в общем случае могу порекомендовать некоторые диапазоны для поиска оптимальных значений: до М30 – период 9-13, Н1 – 14-21, Н4 и выше – 5-9. При этом не забывайте, что для поиска дивергенций и определения перекупленности/перепроданности разумнее всего использовать разные параметры. Ну и, естественно, как всегда, чем выше период индикатора, тем он становится менее чувствительным к несущественным колебаниям рынка и тем позже он будет реагировать на изменения цены, сильнее запаздывать. Уровнями перекупленности/перепроданности для этого индикатора принято считать 20 и 80, но вы, конечно, не ограничены в самостоятельном подборе этих уровней. На спокойном рынке, во время скальпинга в азиатскую сессию, например, великолепно подходит быстрый стохастик с настройками 7/3/1 и уровнями 30 и 70. Автор индикатора рекомендует применять стохастик на дневных и недельных графиках, так как именно на них он генерирует наиболее надежные сигналы. При этом известно, что тот же Джордж Лейн (создатель стохастика) имел обыкновение использовать его с 3-минутными барами при торговле фьючерсами на индексе S&P 500.

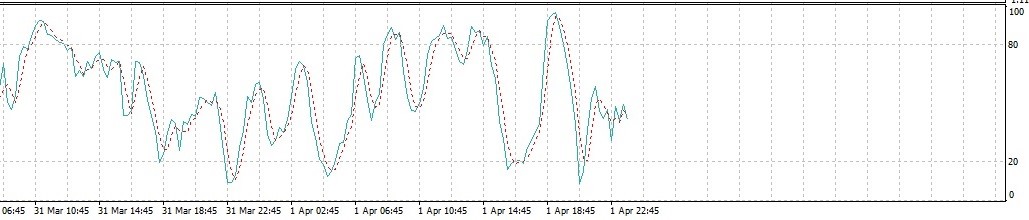

Быстрый стохастик против медленного

Я упомянул про существование двух вариантов стохастика: быстрого и медленного. Быстрый стохастик имеет большое количество зазубрин и резких скачков, поэтому большинство трейдеров применяют именно медленный стохастик. Линии медленного стохастика считаются более надежными, но при этом они сильнее запаздывают.

Основные сигналы стохастического осциллятора

Интерпретация сигналов стохастика сходна с интерпретацией линии RSI. Это ситуации перекупленности и перепроданности (в этом случае, однако, значения уровней: 80 и 20), и поиск потенциальных расхождений. К сожалению, при исследовании движений линий стохастика обычно не приняты такие мощные в случае с RSI инструменты, как поиск графических фигур (треугольники, флаги, голова и плечи и так далее), уровней и трендовых линий. Но зато то, что отличает стохастик от RSI, — это дополнительная линия, которая добавляет действительно ценный ингредиент к этому осциллятору. Тем не менее, некоторые трейдеры все же применяют уровни, трендовые линии и фигуры для стохастика, поэтому экспериментируйте: в конце концов, стохастик и RSI похожи.

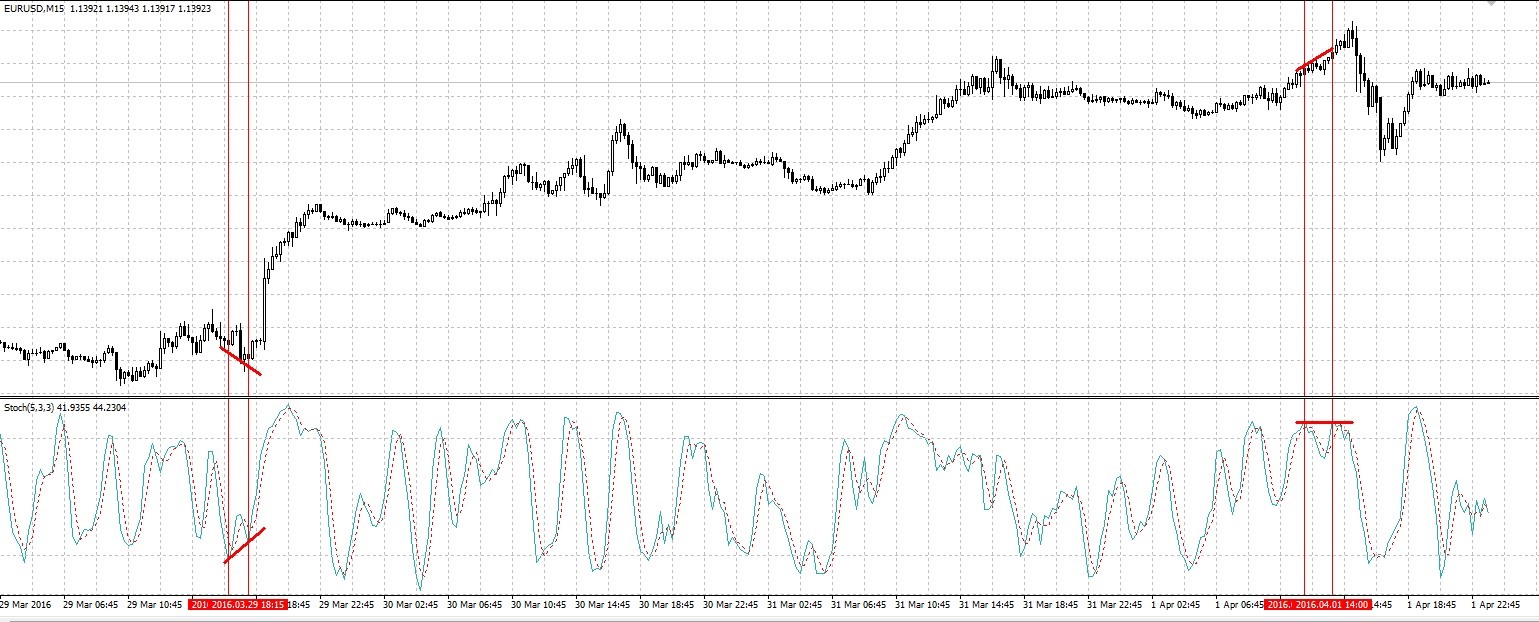

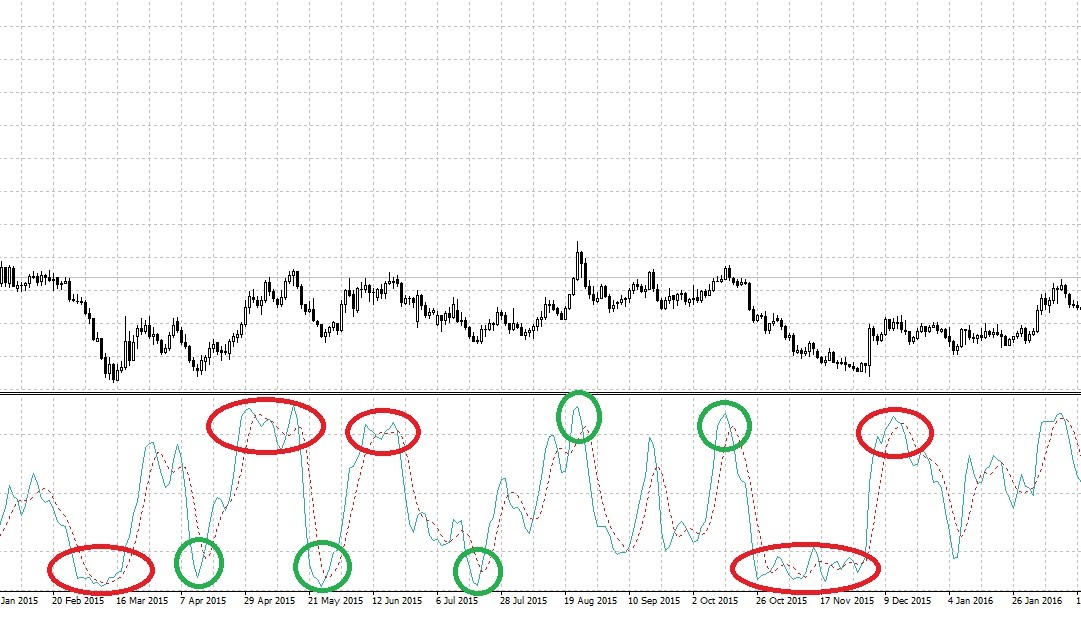

- Дивергенция.

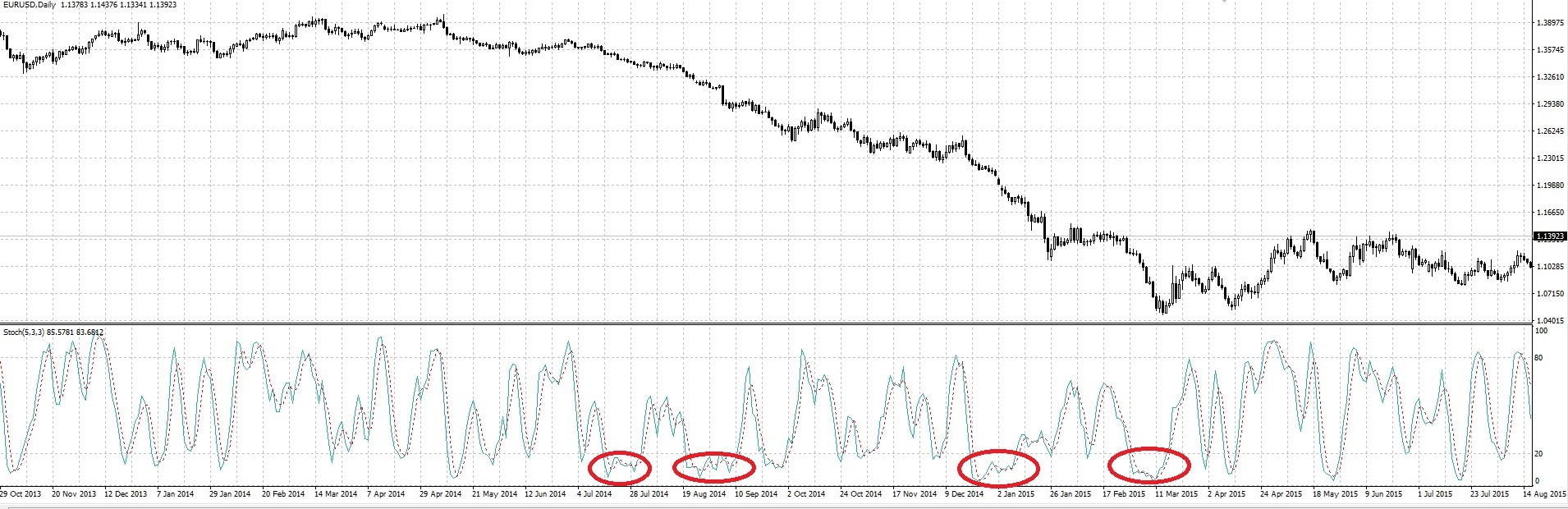

Наилучшим сигналом от стохастического осциллятора считается дивергенция или расхождение линии %D или линии %K с ценой. Когда цена достигает нового более низкого минимума, а осциллятор дает более высокий минимум, возникает расхождение и хороший сигнал к покупке. Какую из линий брать для определения дивергенций, каждый трейдер должен определить для себя сам. При этом, как видно на иллюстрации, стоит брать только дивергенции, образованные внутри зон перекупленности/перепроданности – они более надежные.

Кстати, отдельно выделяют короткую и длинную дивергенцию. Короткая занимает период в 3-7 баров (как на рисунке вверху), длинная более растянута по времени.

2. Уровни перекупленности и перепроданности.

По умолчанию за уровни перекупленности/перепроданности принимаются уровни 80 и 20.

Стохастические осцилляторы работают лучше всего на широких ценовых диапазонах или на мягких трендах с легким уклоном вверх или вниз. Худшим рынком для нормального использования стохастических осцилляторов является рынок, находящийся в устойчивом тренде и подверженный лишь незначительным коррекциям.

Стохастический осциллятор в случае устойчивого сильного тренда может долгое время находится за уровнями перекупленности/перепроданности, поэтому пересечение индикатором этих уровней – плохой сигнал для входа в позицию:

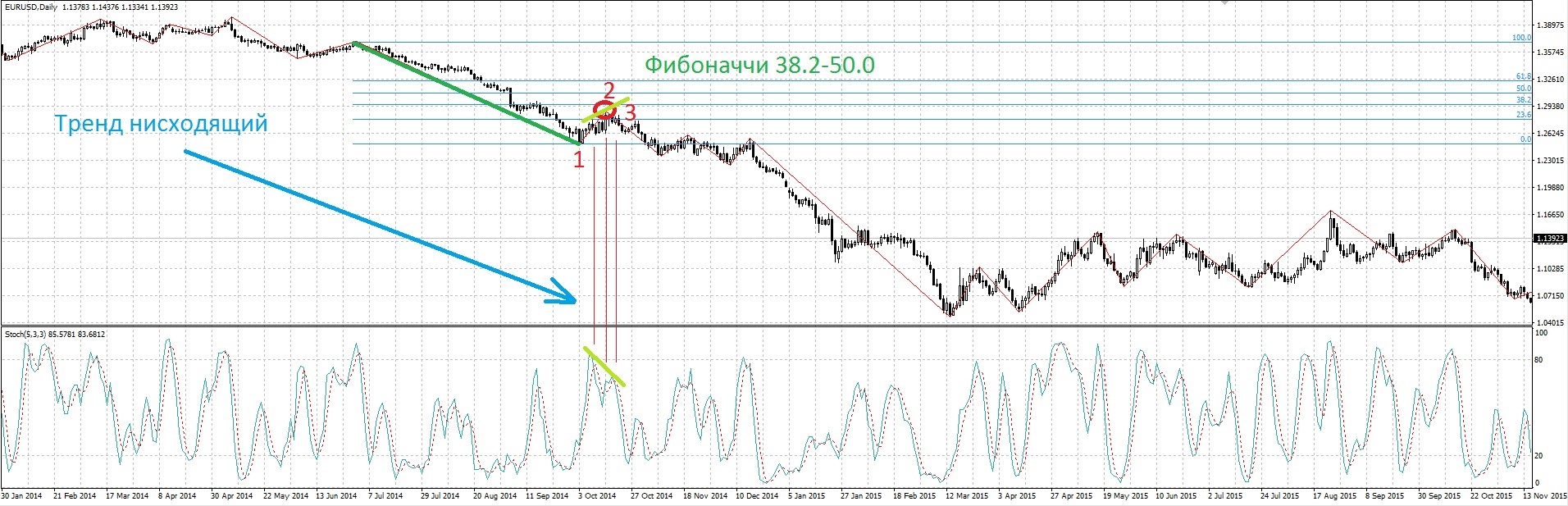

Обратное пересечение индикатором этих уровней может быть сигналом на вход при коррекции к основному тренду, при этом хорошим фильтром могут служить уровни Фибоначчи:

На рисунке сверху в точке 1 стохастик уже сигнализирует о возможности для продаж. При этом цена еще не дошла до уровня Фибоначчи 38,2% от предыдущего движения (для разных пар эти значения нужно определять опытным путем в зависимости от волатильности пары, в среднем от 38,2% до 61,8%), уберегая нас от преждевременного входа. В точке 2 цена достигла уровня 38,2%. В точке 3 образовалась дивергенция, после которой произошло пересечение основной и сигнальной линий индикатора.

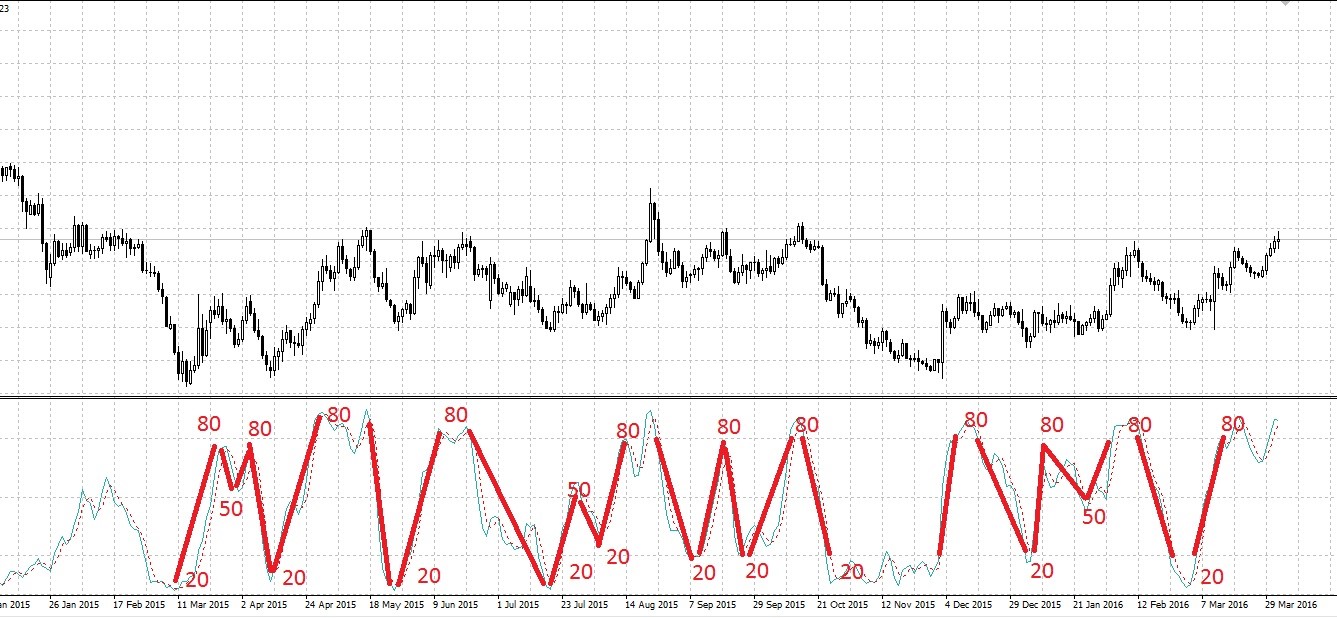

3. Нулевая линия 50.

Исходя из формулы индикатора, совершенно очевидно, что когда стохастик большую часть времени находится в диапазоне от 100 до 50, налицо восходящий тренд и наоборот для диапазона от 0 до 50. При этом можно даже предпринимать входы в рынок при пересечении стохастика с линией 50. А чтобы входы получились достаточно точными, нужно просто взять достаточно большой период индикатора:

Как видите, один только этот вариант использования индикатора уже может сам по себе стать вполне прибыльной торговой стратегией. На рисунке выше красные кружки – места пересечения индикатором линии 50 – потенциальные входы в сделку. Зеленые круги – рекомендованный выход из сделки (выход из зоны перекупленности/перепроданности. Синие круги – вариант дополнительного входа в позицию при отскоке от уровня 50 (вход после пересечения основной и сигнальной линии). Оранжевый круг (единственный на картинке) – ложный сигнал, который мог привести к некоторым потерям, которые тем не менее с головой компенсируются прибылью. Сделки на примере за период с января 2009 года по февраль 2012 года на дневном графике валютной пары eur/usd принесли в общей сложности 4350 старых пунктов, что при депозите в 1 000 долларов и торговле фиксированным лотом 0,1 за эти три года принесут 4 350 долларов прибыли при максимальной просадке 180 долларов.

Но суть не в цифрах, а в том, что любой способ торговли стохастиком на самом деле при правильном подходе, терпении и системности способен принести прибыль. Обратите внимание на то, насколько проста эта ТС, пусть она и не претендует на полноценность и родилась в моей голове за 3 минуты созерцания графика с индикатором стохастик.

4. Пересечение основной и сигнальной линий.

Основными сигналами стохастического осциллятора являются пересечения линий %К и %D. Любые пересечения стоит анализировать внутри зон перекупленности/перепроданности.

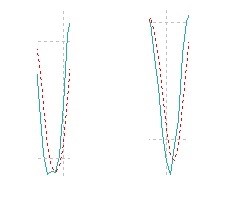

Различают правостороннее и левостороннее пересечение линий:

На рисунке выше слева левостороннее пересечение, справа правостороннее. Правостороннее пересечение считается более надежным.

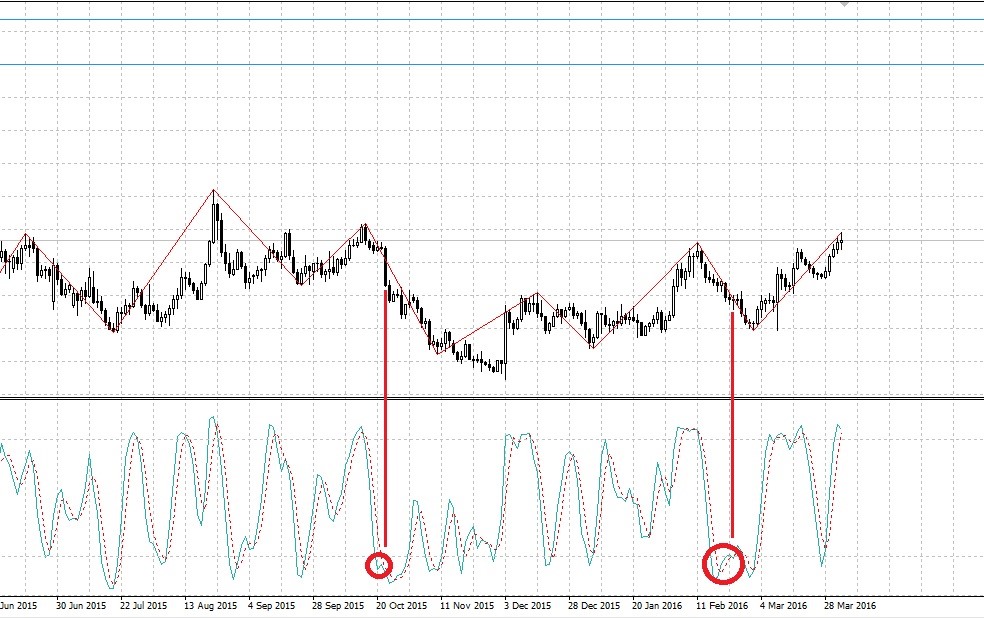

Есть еще одна интересная особенность анализа пересечения основной и сигнальной линий – провал при попытке выхода из зон перекупленности/перепроданности. На рисунке внизу обозначены два таких случая, которые как правило ведут к дальнейшему продолжительному росту или падению (к падению для приведенных примеров). Основная линия пересекает сигнальную в зоне перекупленности/перепроданности, а затем разворачивается – быкам/медведям не хватило сил. Как правило, индикатор еще некоторое время продолжает двигаться внутри зоны, пока цена продолжает свое движение. Чтобы избежать таких случаев при применении любого из сигналов стохастика, я всегда рекомендую дождаться выхода индикатора из зоны.

На этом небольшом секрете использования стохастика я однажды встречал целую торговую систему, по которой трейдер вполне успешно торговал (к сожалению, деталей я не запомнил). Уверен, мало кому в голову пришло бы подобное использование индикатора. Кстати, этот вариант пришел в голову такому известному трейдеру, как Александр Элдер. В одной из своих книг он называет этот прием «стохастическим скачком», объясняя сей феномен последним импульсом цены перед изменением тренда.

Также стоит обращать внимание на форму минимумов и максимумов индикатора в зонах перекупленности/перепроданности. Если минимум острый, быки сильны и движение будет стремительным, если округлый, то движение вверх будет вялым.

На картинке сверху красным выделены широкие развороты, зеленым узкие.

5. Направление линий стохастика

Обычно стохастик колеблется от зоны перекупленности к зоне перепроданности и обратно. Также, он часто меняет свое направление при подходе к уровню 50.

То есть получается, что если стохастик вышел из зоны перепроданности, то он скорее всего дойдет до уровня 50 и, возможно, до уровня 80.

Также при выходе из зоны перекупленности, индикатор скорее всего достигнет уровня 50 и, возможно, уровня 20. Соответственно, при направлении стохастика вверх на дневном таймфрейме и его расположении между 20 и, скажем, 30, логично предположить, что индикатор достигнет уровня 50. Для периода D1 этот ход индикатора от 20 до 50 может занять всего пару свечей, но на таймфрейме H1 это движение будет смотреться, как полноценный тренд. Надеюсь, вы уловили мою мысль: можно прогнозировать движение цены на младших периодах, анализируя направление и расположение относительно уровней стохастика на старших периодах.

Также часто встречается такой вариант: при достижении уровня 75 на дневных графиках, трейдер на часовом графике ищет точку входа в покупки. С большой долей вероятности стохастик на дневках достигнет уровня 80 и выше, что на часовом таймфрейме может принести существенные прибыли. По словам Джейка Бернштейна, половина сильных рыночных движений возникало, когда стохастик преодолевал барьеры 75 и 25.

Использование стохастика с другими индикаторами

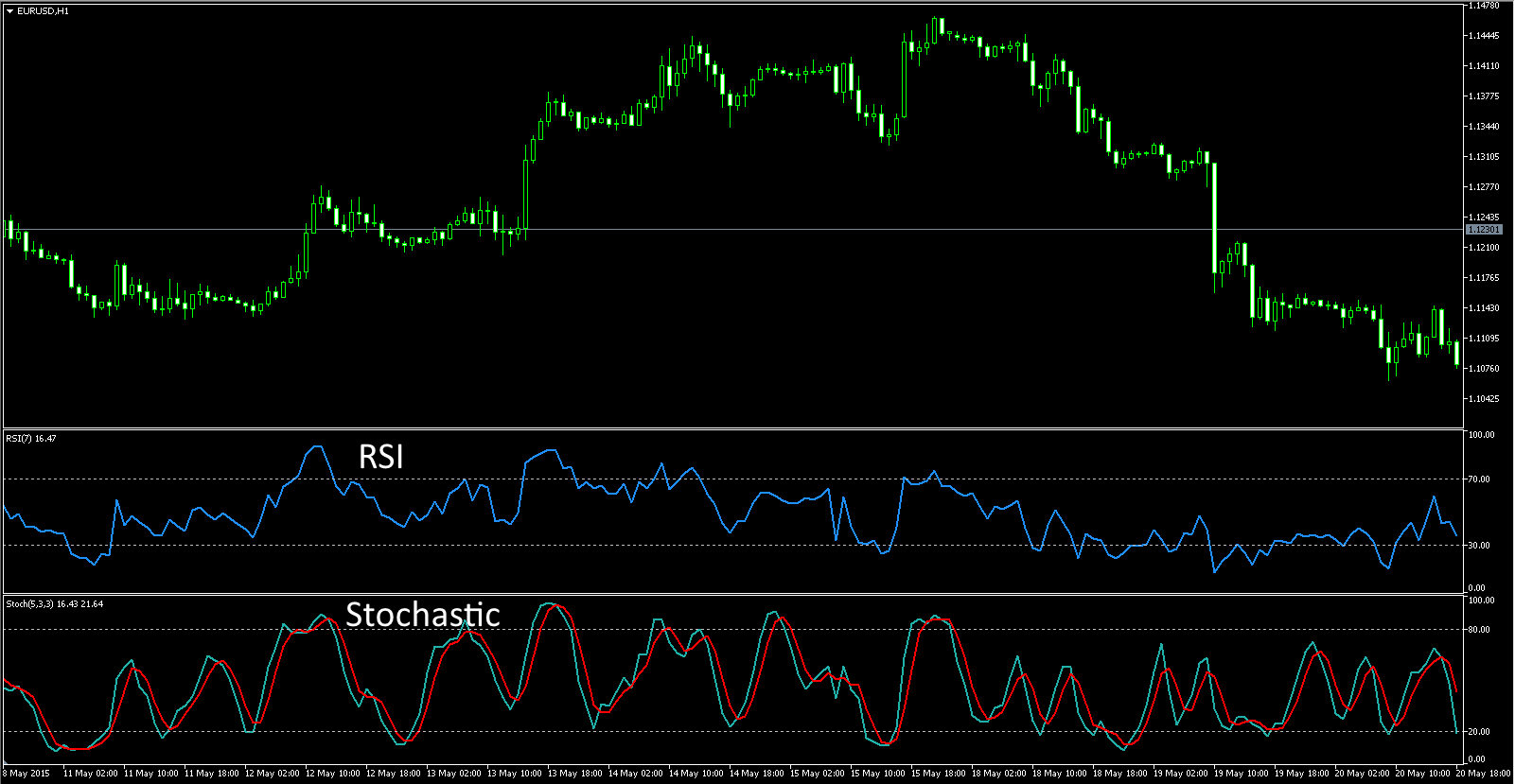

Стохастик рекомендуют использовать вместе с RSI. Так как стохастик более шустрый, он подает сигналы раньше, чем RSI, но его сигналы считаются менее надежными. При сочетании RSI и стохастика можно отфильтровывать слабые сигналы. Также стохастик рекомендуют использовать с трендовыми индикаторами (как, собственно, и все осцилляторы).

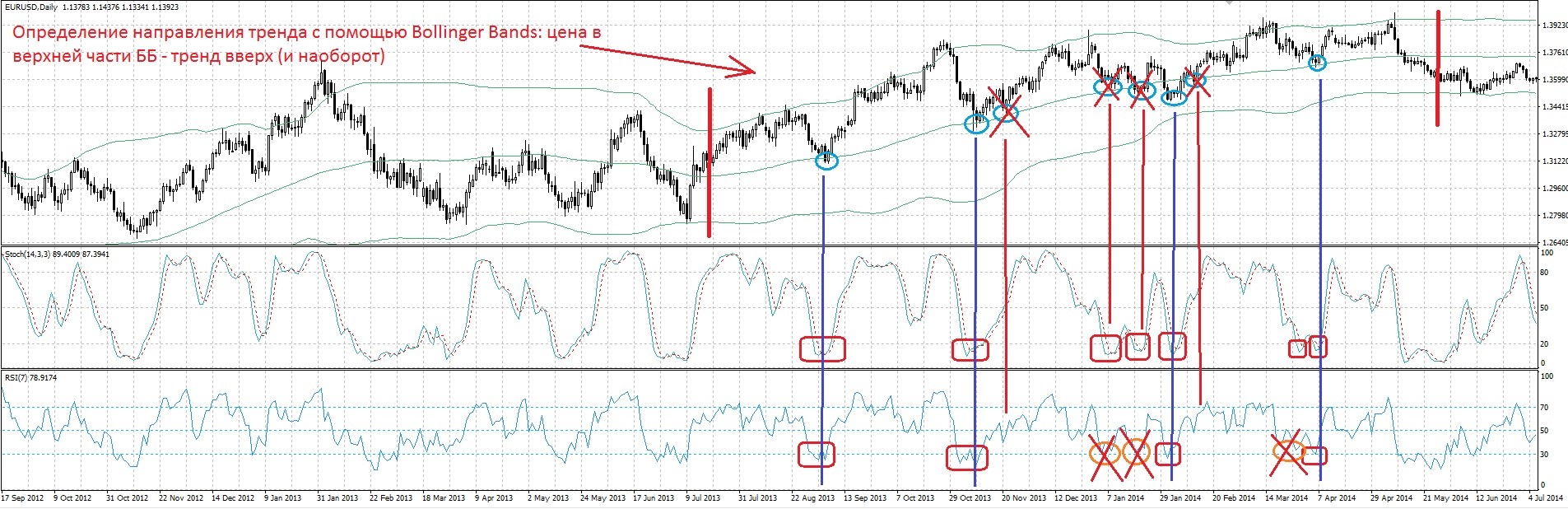

На рисунке ниже простая трендовая система, подразумевающая вход по текущему тренду на откате. Для определения наличия и направления тренда используется Bollinger Bands (100). Если ББ растет и цена колеблется в верхней части ББ, тренд восходящий. Если ББ наклонен вниз и цена находится в нижней части ББ, тренд нисходящий. При этом вход в рынок осуществляется на откате к серединной линии ББ. Если цена ходит внутри ББ от нижней границы к верхней, тренд боковой и входить можно от границ ББ внутрь.

Сделки фильтруются при помощи индикаторов RSI (7) и Stochastic Oscillator (14,3,3). На участке тренда при откате к середине ББ важно, чтобы оба осциллятора находились в зоне перекупленности для нисходящего тренда (перепроданности для восходящего). При выходе из зоны осуществляется сделка.

Обратите внимание, как осцилляторы фильтруют каждый подход цены к средней линии ББ, предупреждая ранний вход в позицию. При этом индикатор RSI фильтрует показания стохастика.

Заключение

Стохастик несомненно один из самых популярных индикаторов, но, как и все остальные индикаторы, его нужно уметь правильно и к месту использовать.

Сегодня я разобрал различные способы применения этого замечательного индикатора, предложил несколько вариантов базовых торговых систем с его применением, которые, я надеюсь, помогут вам в разработке своей собственной торговой системы. Безусловно, нюансов применения этого индикатора на форекс огромное множество, но разобрать их все в рамках одной статьи просто нереально. Поэтому если у вас есть какой-то оригинальный способ использования стохастика, вы можете поделиться им в комментариях к статье или на нашем форуме.

Тема индикатора на форуме (+ более 600 версий индикатора)

С уважением, Дмитрий аkа Silentspec

TradeLikeaPro.ru

https://tlap.com/sekretyi-stohastika/