Что такое ставка дисконтирования?

![]()

- 24.02.18

- Andrey Shvalbe

- 7 мин чтения

- 0 комментариев

- 71850

Дисконтирование и дисконтированная стоимость

Для людей, не имеющих экономического образования, термин «дисконтирование» скорее всего даже не знаком. Более того – при расчете ставки дисконтирования в оценке денежных потоков требуется использование специальных формул, так что на первый взгляд понятие выглядит довольно сложным. Однако у ставки дисконтирования есть определенная экономическая суть и для ее понимания специальных формул не требуется. Попробуем поговорить о дисконтировании и ставке дисконтирования простыми словами.

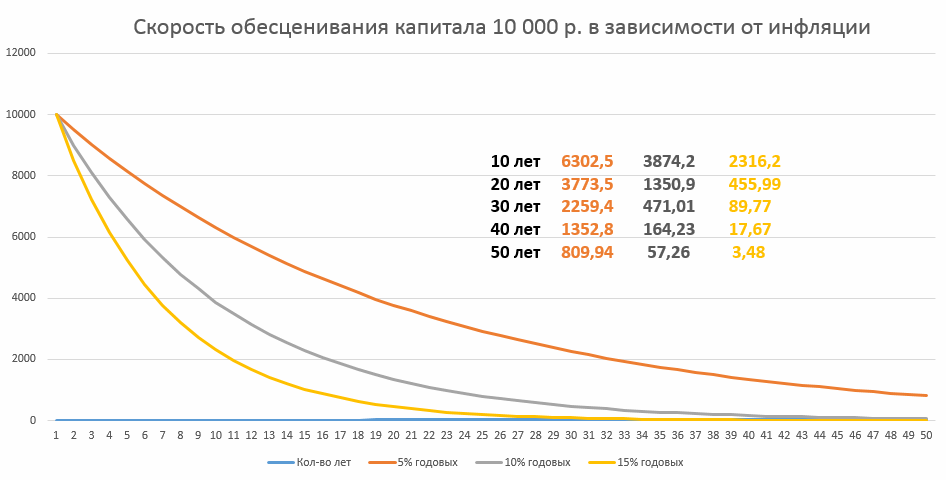

Законы экономики гласят: деньгам свойственно обесцениваться. Так было не всегда – но с 1930-х деньги стали терять статус постоянной ценности, подвергаясь постоянной инфляции. Именно поэтому инвестору важно понимать, что его ждет в будущем, есть ли смысл вкладывать свой капитал в определенный актив – насколько это выгодно или, напротив, рискованно. Для оценки вклада и прибегают к вычислению ставки дисконтирования, которая нужна для переоценки стоимости будущего капитала на текущий момент.

Звучит не очень просто, но можно привести такую аналогию: 1000 рублей сегодня это не те же 1000 рублей через пять лет, поскольку на них в результате инфляции можно будет купить меньшее количество товара. Т.е. стоимость денег будет падать на определенную величину, причем скорее всего разную, если разделить пять лет на годовые промежутки.

Эта величина и есть ставка дисконтирования . Дисконтированная стоимость в свою очередь показывает, какими средствами нужно владеть (вложить), чтобы при известной ставке получить в будущем некоторую известную сумму Х.

Что это такое – ставка дисконтирования и денежный поток?

В инвестиционном контексте ставка дисконтирования показывает уровень ожидаемой доходности от произведенных инвестиций. Производя расчет ставки, инвестор сопоставит будущую стоимость объекта, оценивая ее относительно настоящего времени. Из этого следует, что ставка дисконтирования становится отправной точкой для расчета эффективности капиталовложения.

Некоторые экономисты отзываются о методе дисконтирования, как о процессе, в ходе которого сопоставляются денежные потоки – т.е. средства, оставшиеся в распоряжении компании после того, как были оплачены все текущие расходы и сделаны необходимые вложения.

Суть методики дисконтирования на бумаге достаточно проста. Во-первых, следует спрогнозировать денежные потоки компании в диапазоне 5-10 лет. Данный период будет называться прогнозным. Далее, с использованием специальной формулы, нужно рассчитать ставку дисконтирования для каждого периода. Итоговые результаты нужно суммировать и получить значение, которое будет обозначать вероятный уровень доходности компании в ближайшие годы.

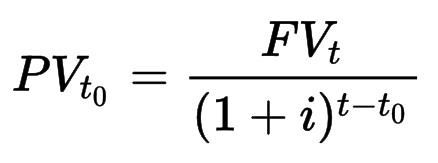

Проще всего подобный расчет сделать там, где доходность известна заранее – т.е. на примере банковского депозита или выплат по облигациям. Для начала приведем расчетную формулу, которая соответствует формуле сложного процента:

- PV(t0) – дисконтированная стоимость в начальный момент времени

- FV(t) – будущая сумма в момент времени t

- i – ставка дисконтирования

Если взять банковский депозит с доходностью в 5% годовых (соответствующей ставке дисконтирования) с конечной суммой в 1000 рублей, то дисконтированная стоимость будет равна 1000 / (1 + 0.05)¹ ≈ 952.4 рубля. Если же сумма в 1000 рублей при той же ставке появляется через два года, то дисконтированная стоимость вычисляется как 1000 / (1 + 0.05)² ≈ 907 рублей.

Однако покупательная способность денег за год уменьшится. Если инфляция составила 4%, то в случае годового вклада имеем: 1000 / 1.04 ≈ 961.5 рубля. Т.е. в реальности покупательная способность наших денег по окончании срока вклада увеличилась только на 961.5 – 952.4 ≈ 9 рублей (а могла и уменьшится, если бы инфляция превысила бы 5%).

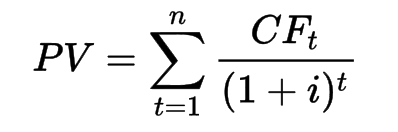

В случае облигации в течение года нередко производится несколько выплат (каждый квартал) – следовательно, в этом случае уместнее говорить о дисконтированной стоимости потока платежей. Формула для расчета при этом очень похожа на написанную выше:

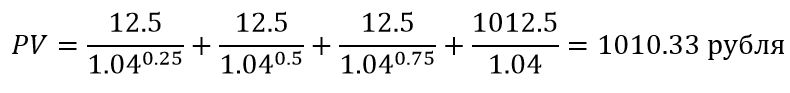

где CF(t) – это платеж в момент времени t, что для облигации может быть квартальным купонным доходом. Возьмем доходность облигации 5% годовых, как в прошлом случае у депозита. Тогда для годовой облигации стоимостью 1000 рублей выплаты равны 12.5, 12.5, 12.5 и 1012.5 рублей с общей суммой 1050 рублей. Теперь примем ставку дисконтирования 4% в виде ожидаемой инфляции и проведем дисконтирование денежного потока:

Итого, реальная ценность нашей инвестиции по окончании срока действия облигации соответствует 1010.33 рубля в сегодняшних ценах (если инфляция действительно составила 4% годовых). Как мы видим из написанного, ставка дисконтирования и денежный поток являются важными показателями методики дисконтирования и их вычисление является обязательным во время проведения экономических расчетов. Отдельная статья про расчет рыночной доходности здесь.

Наконец, рассмотрим простой пример с акциями компаний. Предположим, дивидендная выплата некоторой акции при текущей стоимости 1000 рублей составила 15% годовых, т.е. 150 рублей. Инвестор считает такую прибыль очень привлекательной и согласен даже на меньшую величину вплоть до 9% годовых.

! Этот минимальный, устраивающий его уровень дохода также можно назвать ставкой дисконтирования. Произведя расчет: 150 рублей / 0.09 = 1666.66 рублей получаем верхнюю границу цены, при которой инвестору будет выгодно приобрести акцию, чтобы обеспечить доходность не ниже желаемой.

Если же цена акции уменьшится, то действующий процент выплат даст меньшее абсолютное значение прибыли – так, при цене акции в 900 рублей 15% годовых дадут 135 рублей прибыли. Но ведь инвестор купил акцию на 100 рублей дешевле. При этом очевидная сложность в том, что дивидендная выплата не является постоянной величиной – в следующий период она может быть гораздо ниже или отсутствовать вовсе.

Экскурс в историю

В экономической теории такие термины, как «дисконтирование», «дисконт» и «ставка дисконтирования» используются достаточно широко и могут иметь несколько смыслов. С одной стороны, слово discount (англ.) дословно переводится как результат подсчета и, соответственно, понятие трактуется итоги проведенных расчетов или итоговый результат. В тоже время, слово «дисконт» может обозначать скидку или сумму, на которую уменьшится стоимость товара для конкретного покупателя. Нас интересует первое значение.

Впервые термин «ставка дисконтирования» был озвучен в 70-х годах, во время появления новой модели оценки капитальных активов САРМ (Capital Asset Pricing Model). Автором данной модели стал экономист У. Шарм. Методика использовалась для определения будущей доходности акций методом капитализации.

Постепенно показатель стал использоваться для оценки выгодности вложений в определенный период времени. Сегодня для бездолгового денежного потока ставка дисконтирования рассчитывается по средневзвешенной стоимости собственного и заемного капитала, без учета изменений размеров заемных средств в заданном периоде.

Значение и использование ставки дисконтирования

К сожалению в том случае, когда мы имеем дело с реальным рынком и акциями, точный расчет доходности компании в будущем становится невозможным, так как мы вынуждены использовать те или иные допущения для прогноза денежных потоков компании. Всего есть три варианта: денежный поток может уменьшиться, сохраниться или увеличиться.

К примеру, мы можем предположить рост на 5% в год. Причем помимо предположения о величине денежного потока для расчета реальной стоимости акции нужно также знать (предположить) показатель P/FCF – он показывает, сколько свободных денежных потоков будет (должна) стоить анализируемая компания. Например, коэффициент равный 15, говорит о стоимости компании в 15 денежных потоков. О свободном денежном потоке смотрите эту статью.

Наконец, стоимость акции зависит от их будущего числа. Скажем, есть 500 000 акций по цене 15 долларов каждая, прогноз дает 20 долларов через пять лет. Допустим, он сбывается и компания должна стоить 500 000 × 20 = 10 млн. долларов.

Однако компания выпустила дополнительные акции – если их число равняется 166 666 штук, то цена каждой должна остаться около отметки в прежние 15 долларов. Поэтому не стоит забывать о том, что в точные цифры расчета “зашиты” наши предположения – так что расчет остается в области вероятности и не является гарантией будущей прибыли или убытка.

Методика прогноза ставки применяется в следующих случаях:

- когда имеется достаточный объем информации, который дает возможность вычислить размеры будущей прибыли

- если есть предположение, что финансовые потоки в будущем будут иметь другое значение

Различия в дисконтировании в России и на Западе

При достаточном уровне развития фондового рынка в стране ставка дисконтирования используется как показатель средневзвешенной цены капитала – WACC. В России данный показатель можно применять только в отношении задолженностей небольшого числа компаний – общественных эмитентов ценных бумаг. Для оценки рисков применяется базисная безрисковая ставка дисконтирования.

В российской практике аналитики дисконтируют не денежные потоки, как указано в теории дисконтирования, а доходы. В качестве доходных статей выступают:

- чистый денежный поток, за вычетом всех необходимых расходов и инвестиций

- чистый операционный доход, при условии, что ни по одному направлению оценки нет задолженностей

- прибыль, которая будет облагаться налогом

Для расчета показателя преимущественно используется затратный подход, поскольку он наиболее прост и понятен.

На Западе ставка дисконтирования, помимо модели CAPM, обычно определяется одним из следующих способов (однако всего можно насчитать не менее десятка):

- Методика кумулятивного построения, при котором ставка выступает одной из функций риска и рассчитывается как общая сумма риска для конкретного объекта

- Метод сравнения альтернативных вложений. Используется при расчете инвестиционной цены объекта

- Метод выделения. В рамках методики проводится анализ сделок с подобными объектами

- Метод мониторинга. Заключается в постоянном отслеживании конъюнктуры рынка и формированием его основных показателей

Заключение

Как было показано выше, в зависимости от задачи ставка дисконтирования может означать и величину ставки банковского депозита, и величину инфляции, и величину ожидаемого дохода от инвестиций. В последнем случае значение ставки можно брать произвольно, рассчитывая реальную стоимость акций при прогнозируемом денежном потоке в следующие 5, 10 или 15 лет – однако чем выше будет ставка (т.е. чем выше ожидания), тем меньше будет реальная цена акции относительно ее текущей цены.

В случае точных данных по ставке (банковских депозитов или купонов по облигациям, а также ретроспективной инфляции) есть возможность точной оценки дисконтированной стоимости. Расчет самой ставки дисконтирования для конкретной компании хотя и может быть выполнен несколькими способами, однако каждый их них несет в себе определенные допущения – так что полученный результат должен рассматриваться только как прогноз, который может и не сбыться.

https://investprofit.info/discount/