Овердрафт: что это такое простыми словами

Представим, что вы нашли в интернет-магазине нужный вам товар по очень привлекательной акционной цене и хотите немедленно его купить. Да вот незадача: зарплата будет только через неделю, а денег на приобретение товара на карте недостаточно. Если ждать до зарплаты, то можно упустить товар либо закончится акция и он подорожает. Но не спешите бежать к друзьями или родственникам, чтобы занять до зарплаты, ведь есть другой способ легко получить недостающие деньги – овердрафт, то есть краткосрочный банковский кредит. О том, что такое овердрафт, каким он бывает, в чем его преимущества и риски для клиента и какие условия овердрафта у Fondy – читайте в статье ниже.

Узнайте, как развивать свой бизнес, в 3 сезоне проекта для предпринимателей «Гра в довгу»

Что такое овердрафт

Овердрафт (англ. overdraft, дословно – «перерасход на счете») – это возобновляемая форма кредитования, которая позволяет клиенту банка снимать деньги со своего банковского счета или карты, превышая их баланс, то есть залезать в минус.

Таким образом, банк разрешает совершать сделки на некоторую сумму, даже если у клиента ноль на счету, однако в течение определенного срока он должен полностью погасить задолженность. При этом многие банки предоставляют так называемый льготный, или грейс-период, составляющий 30-60, а иногда и 90-110 дней, в течение которого вкладчик может вернуть долг без штрафных санкций и какой-либо комиссии.

Вернемся к нашему примеру, упомянутому во вступлении к этой статье. Предположим, вы нашли в интернете ноутбук по очень хорошей цене, со скидкой 5000 грн. Для покупки вам не хватает 10 тысяч, а до зарплаты еще 2 недели. Вы можете воспользоваться овердрафтом, чтобы взять недостающую сумму и немедленно приобрести нужную вещь, а после получения зарплаты вернуть долг банку. Если банк предоставляет льготный период и вы в него вписываетесь, то вам даже не придется платить проценты за кредит. Если не удалось погасить долг вовремя, проценты за использование кредитных средств достаточно высокие – обычно около 30-40% годовых, но в любом случае величина платежа по процентам не будет значительной – она составит менее 1% за каждую неделю пользования заемными средствами (в нашем примере с ноутбуком это около 75 гривен).

То есть овердрафты могут быть полезны для клиентов, находящихся во временном финансовом затруднении, вместе с тем они могут привести к высоким комиссионным и процентным ставкам, если пользователи не погашают долг в установленный срок.

Чем овердрафт отличается от кредита?

На первый взгляд кажется, что овердрафт и кредит – очень похожие банковские продукты. Действительно, овердрафт – это тоже деньги, полученные в долг. Однако отличия все же есть, и они весьма существенные.

Кредит – это финансовая услуга, с помощью которой банк может предоставить ссуду клиенту на определенный срок с четко обозначенной целью (на потребительские нужды, ипотека, для бизнеса и т. д) и детально оговоренными условиями возврата: размер ссуды, процентная ставка, срок погашения и др. Кредиты обычно имеют меньшие проценты за использование средств по сравнению с овердрафтом, но включают дополнительные расходы, такие как комиссия, страхование и прочие. Кроме того, для оформления кредита нужно подготовить большой объем документов, подтверждающих платежеспособность клиента, а иногда понадобятся еще и гарантии от поручителя.

Для овердрафта никакие документы не нужны, важно лишь, чтобы на счете присутствовало движение средств.

Далее, получение кредита – это желание клиента, в то время как овердрафт входит в пакет услуг по инициативе самого банка. То есть банк по умолчанию предлагает услугу овердрафта всем клиентам, которых считает благонадежными, а его сумма зависит от множества факторов и вычисляется по довольно сложной формуле, которую финансовые учреждения обычно не раскрывают. Детальные условия предоставления овердрафта должны быть приведены в договоре банка с клиентом.

Стоит отметить, что для получения нового кредита после погашения предыдущего вам придется подать заявку заново, и если ваша кредитная история была небезупречной, то не факт, что вы его получите. А вот услуга овердрафта автоматически возобновляется банком сразу после возврата долга.

Таким образом, разница между овердрафтом и кредитом очевидна: первый лишь позволяет временно превысить баланс по карте и уйти в минус, что можно поправить без финансовых потерь, если вернуться в плюс вовремя, и что влечет за собой относительно высокие проценты за использование кредитных средств в случае непогашения долга в течение грейс-периода. А кредиты – это займы с точно прописанными условиями погашения, сроком и относительно небольшими процентами.

Виды овердрафтов

Овердрафты разделяют на стандартный, зарплатный, авансом, под инкассацию и технический.

Стандартный, или классический, овердрафт по карте – это выдача кредитных средств на срок до 30-60 дней (иногда бывает и более) в пределах некоторой суммы, которую банк самостоятельно определяет для каждого вкладчика. Притом не имеет значения, это обычная платежная карта или виртуальная, в обоих случаях овердрафты могут выдаваться на идентичных условиях, которые зависят исключительно от платежеспособности клиентов и финансовых возможностей банка.

Зарплатный ничем не отличается от классического, его специфика лишь в том, что он выдается по карте для выплаты заработной платы, а размер может отдельно оговариваться с работодателем.

Овердрафт авансом – банки могут предоставлять его надежным юрлицам с целью привлечь их в перспективе на расчетно-кассовое обслуживание.

Овердрафт под инкассацию также предоставляется только юрлицам, обороты которых на 75% или выше состоят из инкассируемой денежной выручки, включая ту, что сдана на расчетный счет самим клиентом. Его особенность в том, что сумма предоставляемых заемных средств здесь выше, чем для других типов овердрафта, и обычно составляет 0,67 от минимального месячного объема наличных поступлений юрлица.

Технический, он же несанкционированный, овердрафт возникает в том случае, если вкладчик превышает сам лимит овердрафта либо выходит в минус при его нулевом значении. Например, размер разрешенного овердрафта для клиента составляет 10 тысяч грн, однако он потратил 10300 грн. Обычно после этого следует немедленный звонок из банка с просьбой погасить задолженность. Кроме того, за подобное превышение лимита банки могут оштрафовать клиента или выставить ему большую комиссию за пользование средствами, превышающими разрешенную сумму. Также несанкционированный овердрафт может привести к другим проблемам, среди которых – штрафы, увеличение долга и ухудшение кредитной истории клиента. Поэтому лучше следить за состоянием своего банковского счета и стараться избегать неразрешенного превышения кредитного лимита.

При техническом овердрафте вы можете выйти в отрицательный баланс как по дебетовой карте, в которой кредитный лимит равен нулю, так и превысив лимит по кредитной карте. Есть несколько причин, почему это может произойти. Например, за счет курсовой разницы при проведении валютных операций, в результате списания дополнительной комиссии, что не учитывалась при авторизации, или при рекуррентных платежах, в частности списании средств за сервисы по подписке. Другие регулярные платежи, например комиссия за обслуживание карты, тоже могут привести к несанкционированному овердрафту, если на счете в тот момент не было денег.

В чем разница между овердрафтом для юридических и физических лиц?

Овердрафт для физических лиц обычно имеет небольшой лимит – от нескольких тысяч до нескольких десятков тысяч гривен, тогда как овердрафт для юридических лиц (его подключают на расчетный счет) может достигать нескольких миллионов гривен и выше, что зависит от размера бизнеса, движения на счете и других факторов. Также могут отличаться условия предоставления овердрафта: для физических лиц требуется наличие регулярных доходов и хорошей кредитной истории, а в случае с предприятиями требования более жесткие и определяются типом бизнеса и другими факторами.

Кроме того, есть разница в стоимости использования кредитных средств. Для физических лиц она обычно выше, поскольку это рискованная операция для банка. Для юрлиц данная величина зависит от выбранной банком стратегии риск-менеджмента и может быть достаточно низкой.

Плюсы для клиента

У овердрафта есть целый ряд преимуществ, ниже мы приводим наиболее значимые:

- Временная финансовая поддержка. Банковский овердрафт помогает клиенту мгновенно получить средства, если нужно покрыть неожиданные расходы или когда поступление дохода на карту или счет задерживается.

- Быстрое получение денег. Доступ к средствам занимает несравнимо меньше времени, чем оформление кредита, ведь клиенту не нужно проходить сложный процесс проверки кредитной истории и других финансовых показателей.

- Гибкость. Клиент может брать деньги у банка тогда, когда возникает потребность, и погашать долг онлайн, когда ему удобно (но не выходя за пределы указанного срока).

Резюмируя, отметим, что овердрафт может быть полезен клиентам, нуждающимся во временной финансовой поддержке и не желающим проходить сложный процесс получения кредита.

Почему с овердрафтом нужно работать осторожно

Хотя овердрафт по карте в целом удобен и часто бывает востребованным, есть у него свои ограничения и риски, о которых важно знать.

- Высокие комиссионные и процентные ставки. Банки обычно взимают более высокую транзакционную комиссию и проценты за использование кредитных средств, например за p2p-перевод с карты на карту, что ведет к дополнительным расходам для клиента.

- Риск кредитной задолженности. Использование овердрафта может привести к накоплению долга перед банком, который необходимо погасить. Если клиент не сможет сделать это вовремя, кредитный рейтинг будет ухудшаться, и банк, вероятно, откажет в предоставлении дальнейших займов.

- Недоступность для всех клиентов. Не все вкладчики банков могут получить овердрафт по карте или по счету. Обычно этот продукт доступен только для тех, кто имеет достаточно высокий кредитный рейтинг и историю погашения долгов.

- Краткий срок погашения. Как правило, банки дают от 30 до 60 дней на выплату долга, после чего могут наступить штрафные санкции.

- Более низкий или нулевой кешбэк. Если ваш банк платит кешбэк после каждой транзакции по карте или покупки определенных категорий товаров, то при использовании кредитных средств кешбэк для владельца карты будет более низким или вообще нулевым.

Таким образом, перед использованием овердрафта по карте или по счету лучше тщательно изучить все его условия и далее использовать только при необходимости и с учетом всех возможных расходов.

Как погасить долг по овердрафту

Главное, что вам нужно знать про овердрафт по карте от вашего банка: какова стоимость использования кредитных средств, сколько дней составляет льготный период (если он есть) и какие санкции могут быть применены после его окончания. Обычно банк потом включает высокие проценты на каждый день просрочки. Иногда используется другой подход: проценты мизерные, однако клиент должен заплатить штраф, который временами достигает 50% от суммы просроченного долга (плюс нужно выплатить и сам долг). Если это овердрафт по зарплатной карте, на которую регулярно перечисляют зарплату, то можно особо не волноваться: как только вы получите деньги, долг будет автоматически погашен. Либо вы должны изыскать средства для выплаты долга другим способом, например перечислить с другой карты или пополнить счет в терминале. Кстати, подобное дисциплинированное поведение может даже побудить банк по своей инициативе увеличить размер овердрафта, что в будущем предоставит вам дополнительные деньги в случае форс-мажорных обстоятельств.

Проблемы могут возникнуть, если карта заблокирована, например по вашей инициативе или по решению суда. В этом случае вы не сможете пополнить счет и ликвидировать отрицательный баланс, что приведет к росту долга из-за начисления процентов. Чтобы решить вопрос, вам лучше перевыпустить карту (если она была заблокирована по причине компрометации) или добиться снятия ареста.

Можно ли отключить овердрафт

Как упоминалось выше, овердрафт несет с собой немало рисков, и если ваш баланс по карте практически всегда положительный, то смысла в пользовании кредитными средствами нет. К тому же если мошенники скомпрометируют вашу карту, то получат доступ не только к дебетным средствам, но и кредитным. Потому многие вкладчики отказываются от овердрафта. Сделать это можно онлайн в мобильном приложении или позвонив в кол-центр банка. Сотрудник банка обязан отключить его, но только если в вашем договоре не оговорено обратное. Перед этим вы должны погасить все существующие долги.

Притом даже с нулевым овердрафтом вы можете залезть в минус, если на карте не хватило денег на операции, связанные с конвертацией при покупке за валюту, расходами за обслуживание карты и прочим. В банках поясняют, что могут предоставить заем против вашего желания на основании статьи №3 Закона Украины «О потребительском кредитовании», которая описывает овердрафт как непрогнозируемое по размеру и времени возникновения превышение суммы сделки, проведенной по счету, над суммой установленного кредитного лимита.

Овердрафт в Fondy

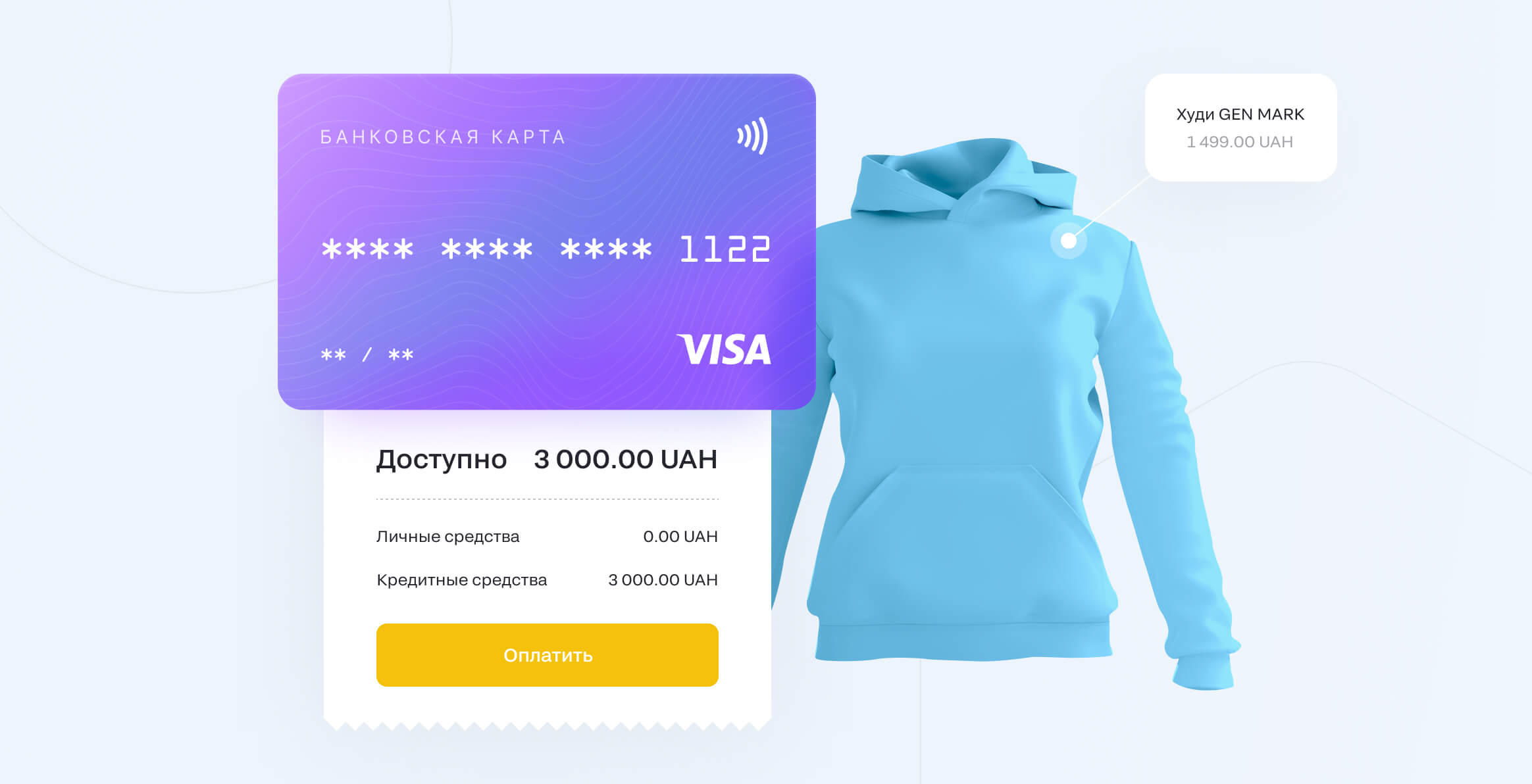

Вы наверняка спросите: а какое отношение Fondy имеет к овердрафту? Самое непосредственное, ведь у нас тоже есть овердрафт, который автоматически предоставляется всем нашим клиентам. С его помощью мы обеспечиваем мерчантам финансовую подушку, что подстрахует их от непредвиденных трат в момент нулевого баланса или при нехватке средств на срочные выплаты. В Fondy ваш лимит по овердрафту по умолчанию составляет 3000 грн, притом мы не начисляем проценты за использование кредитных средств. Мы также не определяем сроки кредитования – долг погашается автоматически при зачислении новых средств на баланс. В случае, если новых поступлений нет, мерчант должен компенсировать отрицательный баланс перечислением средств с другого счета. А если специфика вашего бизнеса требует более крупных объемов кредитных средств, мы предоставляем такую возможность по отдельной договоренности.

https://fondy.ua/ru/knowledge/overdraft/