Долгосрочные инвестиции

Инвестиции на бирже или в материальные активы набирают все большую популярность. Они позволяют сберечь средства от инфляции, сохранить их покупательную способность и создать пассивный источник заработка. Некоторым видам вложения необходимо уделять большое количество времени, и иногда они превращаются в полноценную работу. Для тех, кому трейдинг не подходит, стоит присмотреться к долгосрочным инвестициям. Далее в статье мы рассмотрим, что такое долгосрочные вложения, какие виды существуют, чем они отличаются от других способов накопления и какой подойдет именно вам.

Что такое долгосрочные инвестиции

Долгосрочные инвестиции — это прямое противопоставление спекуляции — торговле финансовыми инструментами на бирже. Ежедневной торговлей занимаются трейдеры. Они покупают и продают активы (в основном, акции, валюта, деривативы) часто и за короткий срок. При этом принцип «купить дешевле, продать дороже» — не единственный. Биржа позволяет заработать, даже если купить дороже. Подобная деятельность ограничена минутами, днями, максимум неделями. Прибыль фиксируется сразу. Данный подход требует постоянного анализа графиков, настроений на фондовом рынке, новостной повестки и всего, что может сдвинуть цену. Такая стратегия инвестирования сопряжена с высоким риском потери капитала.

Долгосрочные инвестиции — это вложение капитала на срок от 3 или 5 лет в среднем. Наиболее эффективны финансовые инвестиции в крупных объемах. Чем меньше капитал, тем дольше срок достижения значительного результата.

Долгосрочное инвестирование начинается от 3 — 5 лет. Данная стратегия отличается тем, что прибыль будет получена через определенное время. Нет необходимости ежедневно анализировать ситуацию на рынке. Более важное значение имеет цель. На ее основе выбираются инструменты для формирования капитала, способного дать нужную доходность. Часто вложения в долгосрочные активы дают бонус в виде пассивного дохода. Например, дивиденды от акций или купонные выплаты по облигациям. В трейдинге вся прибыль формируется только от разницы открытия и закрытия сделки.

Сроки долгосрочных инвестиций

Сроки вложения начинаются от одного года и заканчиваются десятками лет. Существует общепринятое деление по длительности вклада.

Первая группа

К данной группе причисляют инвестиции длительностью до 1 года. Средствами накопления капитала выступают банковские счета, коммерческие и государственные облигации до трех лет. К таким активам обращаются консервативные инвесторы. Они отдают предпочтение невысокому, но гарантированному доходу с низким уровнем риска.

Обратите внимание! На бирже действует правило: чем выше доход, тем выше риск.

Вторая группа

Это вложения на срок от 1 года до 3 лет. К ним чаще всего также относятся банковские вклады. К облигациям требования становятся строже. Чем дальше срок погашения, тем выше риск. Поэтому отбираются стабильные эмитенты с высоким кредитным рейтингом. Возможны также вложения в акции данных эмитентов. Если компания активно развивается, акции вырастут в цене и их получится продать по более высокой стоимости.

Третья группа: длинные инвестиции

Все вклады дольше от 3-5 лет и более считаются настоящими долгосрочными инвестициями. Как мы помним, чем длиннее срок вложения, тем выше риск. Рассчитать развитие российской или зарубежной компании на 5 или 10 лет вперед затруднительно. Поэтому отбираются самые надежные банки и эмитенты, желательно голубые фишки.

Виды долгосрочных инвестиций на рынке

Выше мы кратко перечислили некоторые примеры долгосрочных инвестиций. Далее мы покажем, как они действуют, а также добавим еще парочку активов в наш список.

Долгосрочные банковские вклады

Банковские депозиты выступают самым безопасным способом долгосрочного сохранения капитала. Вложения до 1,4 млн находятся под защитой Агентства по страхованию вкладов, если банк не сможет выполнить свои обязательства. Второй плюс — инвестору не нужно постоянно следить за своими сбережениями. Проценты и конечный заработок известны, уровень риска минимальный. Недостатком является самая низкая доходность из всех. Процентная ставка редко дотягивает до уровня инфляции. Так, по итогам 2021 г. рост цен в России составил 8,39%. В то же время банки предоставляют самую высокую ставку только при соблюдении строгих условий. Чаще всего одним из них является невозможность снять средства до завершения срока вклада. Если же долгосрочный инвестор захочет их снять, расторгнув договор, то банк изменит процентную ставку и она составит 0,01%.

Важно! Банковские депозиты больше всего подходят для хранения капитала, а не для заработка.

Долгосрочные инвестиции в облигации

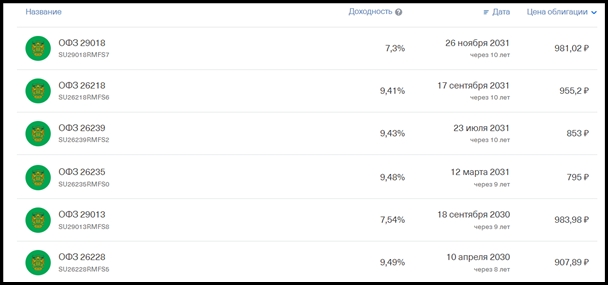

Облигации — это долговые ценные бумаги. Их размещают на бирже как коммерческие компании, так и государственные органы. Покупая облигацию, инвестор выдает заем эмитенту. Последний обязуется в установленный срок вернуть средства и выплачивает проценты за предоставленный «кредит». Выплаты по процентам называются купонами. Они выплачиваются один раз в определенный период: месяц, квартал, полгода или год. По некоторым ценным бумагам единая выплата предоставляется в срок погашения. Долгосрочные вложения в долговой рынок относят к консервативной стратегии инвестирования. Наиболее безопасными считаются государственные бумаги — облигации федерального займа (ОФЗ). Они выпускаются Министерством финансов, а гарантом выплат выступает государство. По уровню риска этот способ долгосрочных инвестиций следует сразу после банковских вкладов, немного опережая их по процентной ставке.

Облигации регионов и городов называются субфедеральными или муниципальными. По ним доходность немногим выше, как и уровень риска. Самыми доходными считаются корпоративные облигации. При выборе коммерческих компаний советуем опираться на финансовое состояние, историю и кредитный рейтинг. Аналитические агентства периодически составляют рейтинги эмитентов, выставляя им оценку. Наиболее авторитетными международными агентствами считаются S&P, Moody’s и Fitch.

Акция — долевая ценная бумага. При ее покупке инвестор становится акционером и владельцем доли компании, которая соразмерна количеству акций на руках. Наиболее крупные акционеры получают право влиять на деятельность компании, войти в совет и принимать решения. Для частных инвесторов покупка акций, как и любых других ценных бумаг, возможна на бирже и только через брокера. Вложения на долгий срок не требовательны к размеру комиссии с каждой сделки. Куда более значимым нюансом является комиссия за хранение активов и обслуживание счета. Поэтому рекомендуем сначала изучить свой тарифный план на наличие дополнительных платежей. Акции делятся на два типа: обыкновенные и привилегированные. Первые дают право голоса на собрании акционеров и, как правило, не выплачивают дивиденды. В дальнейшем инвестор продает акции по выросшей цене, вырученная разница является доходом.

Движение акций Яндекс с 2015 г. При покупке привилегированных акций инвестор может рассчитывать на получение пассивного дохода, так как в большинстве случаев по таким акциям выплачивают дивиденды. Чем больше на руках дивидендных акций, тем больше объем дивидендов. Они выплачиваются один раз в определенный период: квартал, полгода или год. Обратите внимание, что эмитент имеет право изменить дивидендную политику, увеличить или уменьшить платежи. Если же прибыль окажется ниже плановой, то выплат может и не быть. Стоимость акций изменяется каждый день, однако для долгосрочного инвестора это не важно. Так, голубые фишки в перспективе постоянно растут, поэтому нам интересна их стоимость через 5 и более лет. Также стоит присмотреться к недооцененным акциям. Если они обладают потенциалом к развитию, их стоимость возрастет многократно.

Долгосрочные инвестиции в ПИФ и ETF

ПИФ расшифровывается как паевый инвестиционный фонд. Инвесторы передают управляющей компании фонда инвестиции, и УК самостоятельно решает, во что вложить средства. Существуют ПИФы на индексы, драгоценные металлы, ценные бумаги конкретного сектора рынка, недвижимость и прочие активы. За свое вложение инвестор получает пай — долю фонда. Если растет стоимость активов фонда, растет и цена одного пая. При его перепродаже или погашении разница считается доходом инвестора. ПИФ по большей части явление российского рынка. ETF — это его западный аналог, расшифровывается как «exchange-traded fund». У нас их принято называть биржевыми фондами, так как бумаги ETF обращаются на бирже. В то же время далеко не каждый ПИФ размещается на фондовом рынке. Доходность долгосрочного инвестора от инвестиций в ETF формируется также на основе роста акций.

Пример Индекс S&P 500 включает в себя акции 500 самых дорогих компаний США. Некоторые фонды ETF инвестируют в акции данных компаний. Покупая ценную бумагу такого фонда, вы получаете небольшую часть сразу всех компаний. На Московской бирже за индексом следуют Сбербанк — S&P 500, Альфа Капитал Эс энд Пи 500, Тинькофф Эс энд Пи 500.

Полный список всех фондов представлен на сайте Московской биржи. Долгосрочное вложение средств в фонды хорошо тем, что все заботы о мониторинге рынка ложатся на управляющую компанию и ее специалистов. Более того, ETF и ПИФы представляют собой готовое решение по диверсификации вашего инвестпортфеля в самом простом его виде. Если котировки одной компании из 500 упадут, то другие компенсируют падение. За свою работу УК взимает комиссию. При этом наличие специалистов не гарантирует доходность. Они никак не влияют на рынок и движение котировок.

Долгосрочные инвестиции в недвижимость

В России популярны вложения в недвижимость. Человек приобретает квартиру на этапе котлавана, а после постройки дома продает ее по более высокой цене или сдает в аренду. Это долгосрочное вложение капитала, которое крайне требовательно к объему имеющихся средств. Покупка квартиры в ипотеку сводит на нет доход от арендаторов до ее закрытия. Если же таких крупных средств нет, следует присмотреться фондам. Выше мы упомянули, что некоторые ПИФы инвестируют в объекты недвижимости. Как правило, это долгосрочный инвестиционный проект, направленный на постройку здания или нескольких объектов. Доход в них формируется от сдачи помещений в аренду или их продажи. Чаще всего такие объединения закрытые, поэтому они называются ЗПИФН — закрытые паевые инвестиционные фонды недвижимости. Иностранные биржевые фонды на недвижимость называются REIT. Они приобрели большую популярность, так как коммерческие и жилые помещения актуальны всегда.

Долгосрочные инвестиции в драгоценные металлы

Для долгосрочных вложений в драгметаллы чаще всего рассматривают золото. В нем хранят сбережения во время кризиса, чтобы защитить капитал. Остальную часть времени золото, как правило, не меняется в цене и растет крайне медленно. Долгосрочные инвестиции в драгметалл на отрезке, например, 10 лет выглядят приемлемым вложением. Золото обладает надежностью, пользуется спросом и именно из него формируют резервы национальные банки. Если же владение драгоценным металлом вам кажется недостаточно безопасным, то рассмотрите фонды на драгметаллы.

Частые вопросы

Как избежать риска потери капитала в консервативной стратегии?

Проводите ребалансировку вашего инвестиционного портфеля примерно раз в год/полгода. Изменение соотношения риска и доходности — нормальное явление. Продайте активы, которые больше не принесут доход или стали потенциально рискованными.

Я получаю купоны и дивиденды, но выводить их не собираюсь. Как с ними поступить?

Реинвестируйте выплаты, т.е. направьте их на покупку дополнительных ценных бумаг. Так вы сможете увеличить вашу доходность в будущем.

Облагаются ли налогом дивиденды и купоны?

Да, с них нужно уплачивать 13% НДФЛ. Если вы торгуете на российских биржах, то брокер сам удержит налог. Кроме этого, НДФЛ исчисляется с положительной разницы от покупки и продажи активов.

Заключение

К выбору активов для долгосрочных инвестиций стоит подходить выборочно. Все они отличаются по уровню риска и доходности на дистанции от 5 лет. Во многом выбор зависит от размера капитала и приемлемых убытков. Так, самыми рискованными инвестициями считаются акции и корпоративные облигации. Наиболее безопасными вложениями считаются ОФЗ, депозиты и недвижимость.

Публикуем только проверенную информацию

Автор статьи

Юлиана Полякова Ведущий специалист по налогообложению

Стаж 4 года

Консультаций 3000

Cтатей 111

Составляет налоговые деклараций 3-НДФЛ для физлиц, помогает клиентам получить вычет даже в сложных случаях, защищает интересы клиентов на камеральных проверках, составляет претензии в отношении результатов проверки, оказывает устные и письменные консультации

https://www.nalogia.ru/article/542-dolgosrochnye-investitsii/